КУДиР ИП на ОСНО

Книга доходов и расходов для ИП на ОСНО

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

ФАЙЛЫ

Скачать пустой бланк книги доходов и расходов для ИП на ОСНО .xlsСкачать образец заполнения книги доходов и расходов для ИП на ОСНО .xls

Для чего нужен документ

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Общие требования к заполнению КУДиР

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

- Для учета движения средств применяется кассовый метод.

- Если ИП ведет сразу несколько видов деятельности, не нужно заводить для каждого отдельную книгу, можно учитывать их в одной КУДиР, но раздельно.

- В КУДиР вносятся и сведения по начислению НДС.

Образец документа

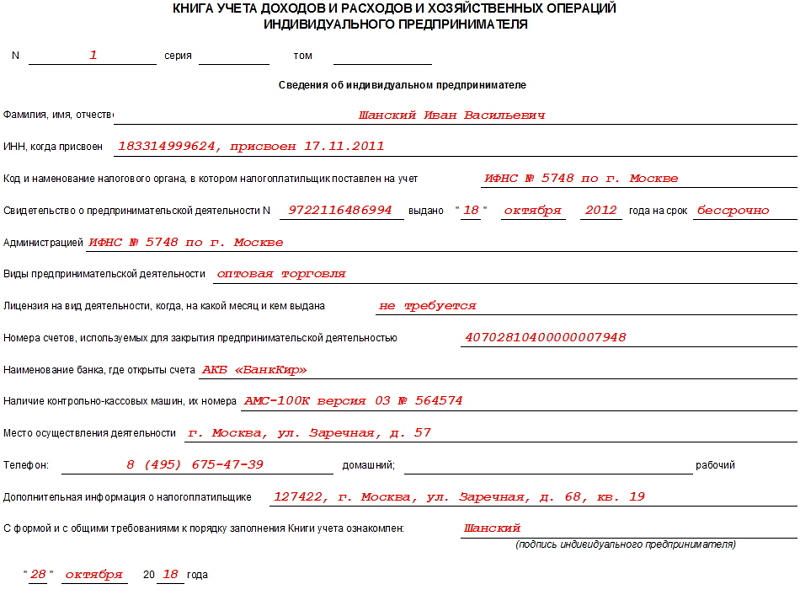

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

Заполнение раздела 1 КУДиР

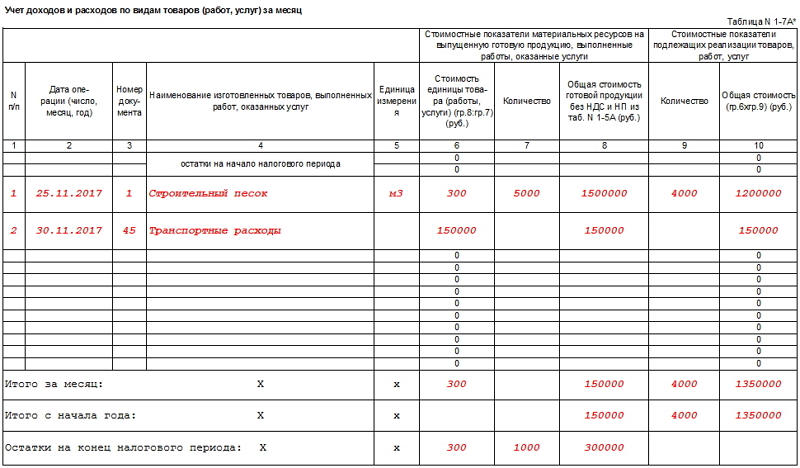

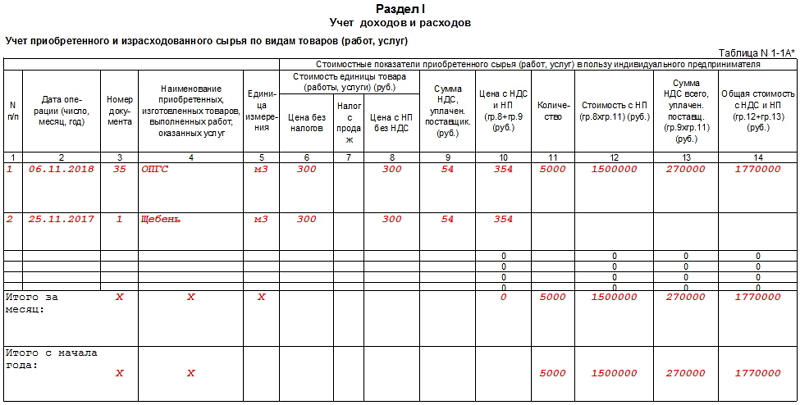

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

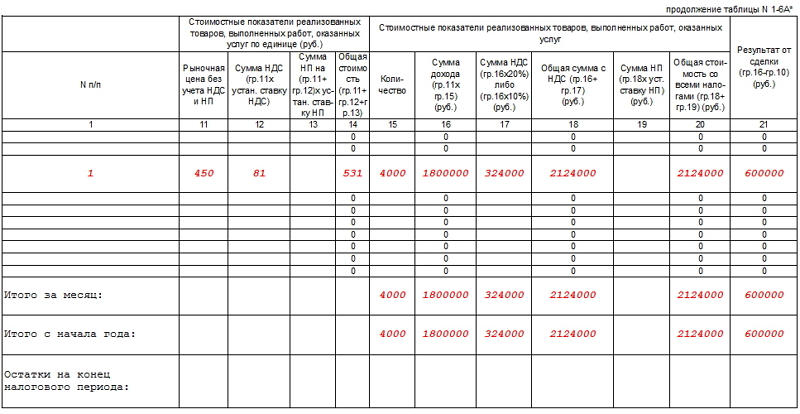

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

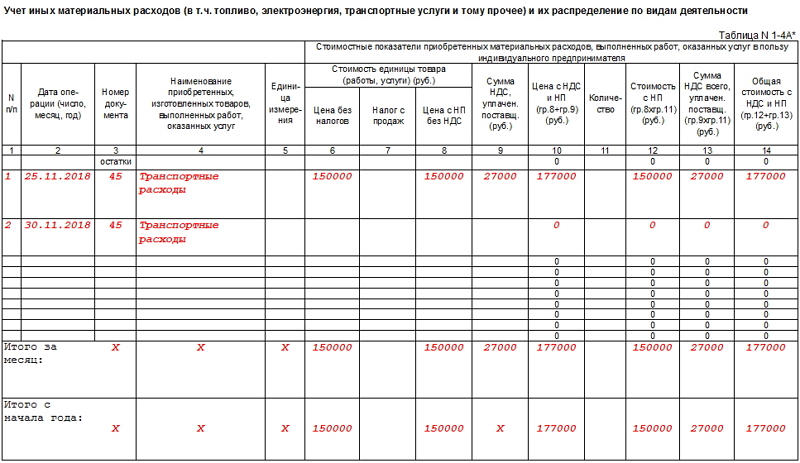

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

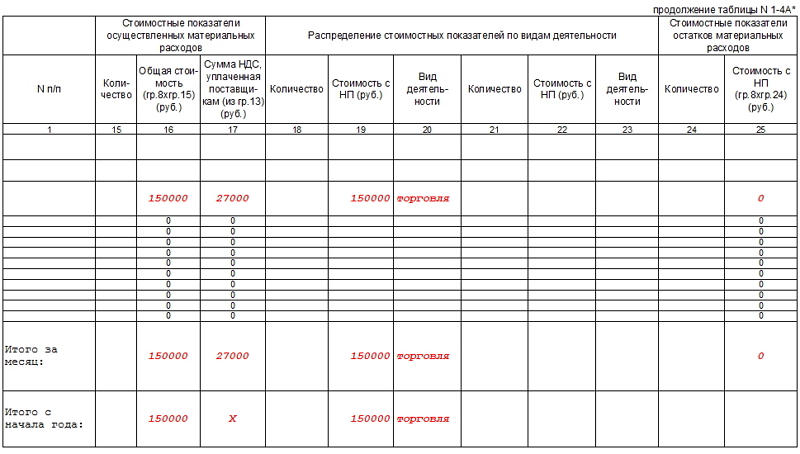

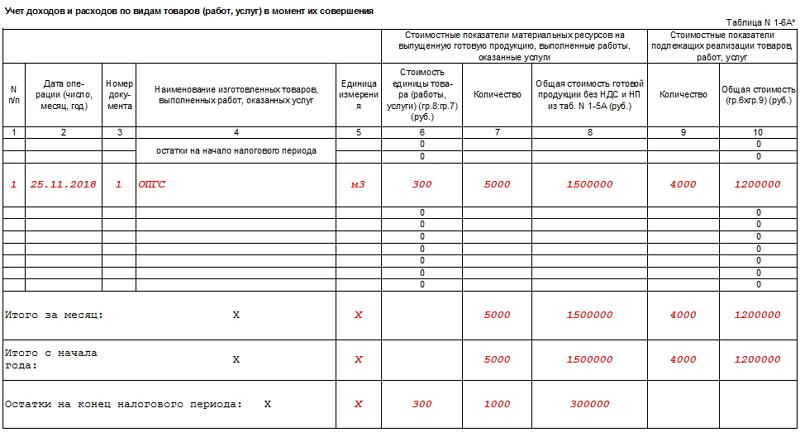

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

Книга доходов и расходов ИП на общем режиме — основные правила и нюансы ведения

Заметим, что одной из основных обязанностей частных предпринимателей, и не только применяющих классическую основную систему обложения (ОСНО), является корректное ведение налогового учёта. На каких моментах ведения Книги учёта доходов и расходов ИП следует сфокусироваться, какие данные нужно указывать в обязательном порядке, а что отражать нельзя, как грамотно вести КУДиР и как заполнять этот документ — разберёмся по пунктам с примерами.

Книга доходов и расходов для ИП: обязательно ли вести, нормативные требования, для чего применяется

Базовый нормативный акт, регулирующий налоговый учёт индивидуальных предпринимателей, зарегистрированных в государственном бизнес-реестре в качестве ИП и применяющих основной режим налогообложения (ОСНО), — Порядок учёта доходов и расходов ИП, утверждённый Приказом Минфина РФ №86н от 13 августа 2002 (с изменениями от 19 июня 2017).

Основное требование закона здесь: каждый коммерсант, состоящий на учёте в ЕГРИП, с момента начала осуществления своей деятельности должен отражать все хозяйственные операции при ведении бизнеса в Книге учёта доходов и расходов (КУДиР). Главная цель этого действия — полноценный контроль налогооблагаемой базы (НБ) фискальным регулятором и, конечно, самим предпринимателем.

При этом предназначением Книги учёта признаны 3 основные цели:

- обобщение;

- систематизация;

- накопление данных, которые содержатся в первичных документах, принимаемых к налоговому учёту.

Но это ключевые задачи ведения КУДиР, которые можно применить к любому из режимов, точечным же предназначением Книги учёта для ИП на ОСНО является проверка расчётов налоговой базы бизнеса по НДФЛ.

Финальные данные ИП на ОСНО, внесённые в КУДиР, переносятся в налоговую декларацию по 3_НДФЛ

Замечу, что, получая сегодня обратную связь от предпринимателей из регионов, можно сделать только один бесспорный и неутешительный вывод: с конца апреля 2018 года начались тотальные и беспрецедентные проверки малого бизнеса. Камеральные проверки по итогам 2017 года ведутся с особым рвением. Моя подруга в этот момент даёт комментарии контролёрам по тридцати восьми пунктам, которые возникли в ходе проверки её налоговой декларации. Заметьте: она упрощенец с базой 6%, то есть там всё должно быть довольно просто. Без преувеличения скажу: каждый договор, с/фактура, каждый фискальный чек проверяются и анализируются налоговиками. И все консультанты по отчётности ИП говорят в один голос: ситуация с проверками и фискальным контролем будет усугубляться с каждым годом. Гос. контролёрам нужно собирать налоги в бюджет. Выполняя свои KPIs, налоговики будут всё больше «закручивать гайки» при проверке отчётности, в том числе и Книг налогового учёта ИП.

Способы ведения КУДиР для ИП

В отличие от льготных режимов обложения к бизнесу на ОСНО налоговиками применяется другой подход к регистрации данного документа. Так, если предприниматель, к примеру, на упрощёнке, не должен заверять свою КУДиР в налоговой, то ИП, который работает по общему режиму, должен зарегистрировать свою Книгу учёта в ИФНС в обязательном порядке.

Как гласят нормативные требования к налоговому учёту: вестись данный регистр может как на бумажном носителе, так и на компьютере. Разница для ИП — во времени регистрации журнала.

Как заявляют контролёры на своём портале налог.ру, если бизнесмен планирует вести КУДиР от руки, шаги в этом случае будут следующими:

- ИП самостоятельно приобретает или распечатывает Книгу учёта с помощью шаблона. Бесплатно скачать его в формате excel можно с портала Консультант-Плюс, перейдя .

Формат КУДиР, утверждённый Минфином можно бесплатно скачать в КонсультантПлюс

- Печатный документ прошнуровывается суровой нитью. Все страницы в ней пронумеровываются. Финальная страница должна содержать количество включённых в КУДиР страниц. Изначально предприниматель ставит на последней странице подпись и печать ИП (если есть).

КУДиР можно приобрести и вести от руки

- До начала ведения коммерческой деятельности ИП Книга предъявляется в ИФНС по месту регистрации микробизнеса. Где она заверяется визой налогового инспектора и фиксируется оттиском печати ведомства. Сделать это должен предприниматель лично (по крайне мере, про доверенное лицо, которое может привезти КУДиР налоговикам, речь в нормативных актах не идёт).

В случае когда коммерсант начинает вести свой отчётный налоговый реестр в электронном формате, Книга регистрируется также в обязательном порядке, только уже после выведения её на бумажный носитель по окончании налогового периода. Оформление последней страницы, прошивание и визирование происходит аналогично бумажному варианту. Она также проверяется и заверяется визой ответственного лица ИФНС в присутствии предпринимателя. Только по прошествии отчётного календарного года.

Помимо узаконенных форматов Книги учёта, предприниматель имеет право самостоятельно, с учётом специфических особенностей бизнеса добавить в установленный законодательством шаблон определённые показатели, но строго по согласованию с налоговиками. И только в случае если ИП освобождён от обязанностей плательщика НДС. В остальных случаях ИП ведёт стандартизированный налоговый учёт.

Таким образом, способов ведения Книги несколько, причём для этих целей разработаны несколько программ для заполнения КУДиР :

- можно заполнять КУДиР от руки в приобретённом журнале или распечатанном виде;

- оформить и вести Книгу в формате excel на компьютере;

- компаниями, которые занимаются программированием для бухгалтерского и налогового онлайн-учёта, разработаны специальные программы, к примеру, «Контур.Эльба» или «Моё дело. Интернет-бухгалтерия», а также 1С различных конфигураций.

Важное требование налогового учёта: когда бизнесмен совмещает 2 и более налоговых режима, по каждому из них ведётся своя Книга учёта. Сколько режимов применяет коммерсант — столько КУДиР он и ведёт. Такой же порядок относится и к налоговым периодам: один отчётный период — один фискальный реестр.

Видеоинструкция: КУДиР, закрываем год

Порядок заполнения КУДиР: основные правила и нюансы заполнения

Нужно отметить, что методичек или регламентов по оформлению Книги учёта не существует. Для разных видов бизнес-деятельности и, тем более, для разных налоговых систем внесение данных в таблицы и разделы значительно отличается. Налоговики применяют лишь жёсткие требования к полноценному отражению всех операций, которые влияют на расчёт налоговой базы. В связи с чем, для ОСНО обязательным является полный учёт всех доходно-расходных действий частного предпринимателя.

Рассмотрим основные формальные правила и тонкости налогового учёта в КУДиР для бизнеса на общем режиме:

- Основной пункт — в регистре фиксируются строго только те операции, которые влияют на расчёт налогового сбора, если та или иная прибыль либо бизнес-затраты не оказывают влияния на цифру налога, в КУДиР они не указываются.

- Все данные и по доходной, и по расходной частям вносятся в день проведения операций, и в обязательном порядке основываясь только на первичных документах.

- Логично, что цифры проставляются в хронологическом порядке. Регистр ведётся ежемесячно и нарастающим итогом, то есть во всех разделах рассчитывается сумма за текущий месяц и суммарный итог с начала года.

- Обратите внимание, что все стоимостные показатели проставляются в рублях с копейками. Поясняя, почему акцентируем внимание на этом, хочется заметить, что во всех утверждённых налоговиками шаблонах при внесении данных не работают форматы. К примеру, при внесении данных в excel в столбцах доходов/расходов копейки приходится проставлять вручную. Несмотря на то, что установив правильный формат и автосуммы, можно было бы значительно упростить жизнь малому бизнесу, разработчики форм КУДиР почему-то не соизволили позаботиться об этом. Поэтому прежде чем начинать вносить данные в электронном виде, лучше сразу позаботиться о верных форматах столбцов. Ведь, настроив всё один раз, можно сэкономить массу времени в дальнейшем. Кстати, то же касается и разметки листов. В указанных ФНС РФ формах с первого взгляда видно, что для распечатки они не годятся.

- Все расчётные проводки регистрируются в Книге только рублях. Если по специфике деятельности бизнеса проходят валютные сделки, денежные средства пересчитываются по курсу ЦБ РФ на момент прихода или списания их с расчётного счёта ИП.

- Немаловажный момент — корректировки в КУДиР, которая ведётся от руки: так, если ИП нужно внести в Книгу изменения, делается это с обязательной подписью рядом с корректировкой и указанием даты. Затирать уточнения и замазывать их корректором категорически запрещено. Проверяющий инспектор всегда должен видеть какие цифры были исправлены.

Что касается ведения учёта, то здесь нужно отдельно сказать об основополагающих подходах к учёту валовой прибыли и фиксации затрат на бизнес ИП:

- В Книге отражается вся валовая прибыль предпринимателя: всё, что приходит от контрагентов, поступления по кассе и прочие зачисления, в том числе имущество и другие материальные активы, переданные в зачёт оказанных услуг или в дар ИП. Причём прибыль при продаже базовых производственных средств и нематериальных активов рассчитывается по формуле: сумма, вырученная от реализации минус остаточная стоимость имущества или НМА (это регламентировано в п. 14 главы III «Порядка учёта»).

- Есть в учёте и блок средств, которые не могут быть причислены к доходам ИП, к ним относятся:

- Средства, полученные от Фонда соц. страхования, при компенсации расходов ИП по больничным листам его сотрудников.

- Все суммы, которые по ошибке были уплачены партнёрами и госучреждениями.

- Кредитные средства, полученные предпринимателем на развитие своего дела.

- Ссудные деньги, выданные предпринимателем, которые были ему возвращены заёмщиками.

- Если коммерсант получает заработную плату, будучи трудоустроенным.

- Доход, полученный от продажи собственности ИП, которая не принимает участия в бизнес-деятельности (недвижимость, к примеру).

- Учёт ведётся, как звучит по сленге налоговиков, по кассовому способу: то есть в фискальный учёт вносятся только те материальные и стоимостные показатели, которые отражают фактический полный приход по договору. Таким образом, если продукция уже отгружена, а денежные средства не поступили на бизнес-счёт ИП, доход в КУДиР не включается. Кстати, это относится и к затратам. Так, статья 251 НК РФ гласит, что авансы, залоговые суммы и выданные задатки не входят в налоговый учёт до момента, когда сумма не будет погашена полностью.

- Возвращённые бизнес-партнёрам авансовые суммы вносятся в КУДиР с отрицательным значением и сокращают налогооблагаемую базу ИП на ОСНО.

- К расходам бизнеса, которые будут приняты к учёту, относятся не все затраты предпринимателя: главное требование ИФНС для расходов — все они должны быть подтверждены документально. Второе, что нужно учесть, — бизнес-затраты должны быть финансово обоснованы, и должны вести в будущем к получению компанией прибыли. К распространённым затратам, которые можно учесть в КУДиР, можно отнести:

- Сырьё, расходные материалы.

- Транспортные траты.

- Аренда

- НДС, который выставлен бизнес-партнёрам.

- Торговый сбор и все страховые взносы ИП.

- Расходная часть ИП, направленная на выплату зарплаты персоналу, премиальные и пр.

- Нужно знать, что любые затраты коммерсанта, которые не ведут к получению прибыли, нельзя указывать в КУДиР. Это будет считаться нарушением.

- Основополагающий момент в налоговом учёте — учёт первички. Реквизиты каждого фискального документа в КУДиР указываются строго по формам и требованиям Минфина РФ, только тогда они могут быть приняты к учёту. Основное, что должно присутствовать в реквизитах первичных документов:

- Название формы документа.

- Дата его формирования.

- Если документация оформлена от юр. лица, — точное название ООО (по уставным документам), ИНН предприятия.

- Если документ выдан от лица ИП, — его ФИО, номер и дата выдачи бланка о постановке на учёт, ИНН предпринимателя.

- Если поступление по первичке оформляется от физ. лица, — указывается ФИО, данные паспорта, адрес места жительства, ИНН ФЛ (если есть). Это, как правило, происходит тогда, когда ИП работает в области оказания услуг по репетиторству, фитнесу или медицине.

- Название операции с единицами измерения в натуральном и денежном эквиваленте.

- Когда приобретаются или реализуются товарно-материальные ценности, к ТТН, а также к товарному чеку, счёту-фактуре, договору и пр. , должен быть приложен документ, который бы подтверждал факт оплаты товара. В этот закрытый перечень входят: фискальный чек, приходник с печатью, платёжное поручение (с отметкой кредитной организации), документ строгой отчётности, свидетельствующий об оплате.

- Каждый учётный первичный учётный документ должен быть завизирован ИП (исключение — фискальные чеки).

- Заметьте: запрещается вносить правки в приходно-кассовые и банковские бланки. Если же коррективы вносятся в другие виды первички, каждое изменение должно быть завизировано ответственными лицами, на корректировке должна стоять дата внесения корректировок.

- Причём учтите, что предприниматель обязан по первому требованию ИФНС предъявить всю учтённую в регистре первичку, т. е. ИП должен иметь её в наличии и хранить определённый временной отрезок времени: не менее трёх лет.

Алгоритм и пример заполнения разделов КУДиР

Книга учёта доходов и расходов коммерсанта на основном режиме включает в себя сведения об индивидуальном предпринимателе, страница, указывающая на содержание книги и шесть разделов:

- Обложка Книги учёта — чистая формальность, но не стоит отказываться от её распечатки и использования, хотя бы для того, чтобы соблюсти формальности.

Обложка КУДиР ИП

- Вторая страница — титул-лист Книги, где содержатся стандартные данные: ФИО и ИНН предпринимателя, кодовый номер ИФНС, где зарегистрирован микробизнес, контактные данные и номер свидетельства ИП. Помимо этого в титульнике должны быть отображены виды предпринимательской деятельности, номер лицензии и ККТ. В финальной части страницы коммерсант ставит свою визу и фиксирует, что он ознакомлен с формальными правилами ведения Книги.

В титульном листе КУДиР ставятся сведения об ИП

- Страница №3 — развёрнутое содержание формы с перечислением всех разделов и таблиц, которые в ней есть.

Содержание КУДиР размещается на стр. №3

-

Раздел I КУДиР отражает учёт фактических затрат: закупленного сырья, полуфабрикатов и пр. Здесь нужно понимать, что подразделы под номерами 1–1—1–7 оформляют только ИП-производственники, у которых проходят затраты по сырью и расходникам для ведения частного бизнеса. Причём подразделы под литерой А ведут коммерсанты, которые выделяют НДС при расчётах с контрагентами и клиентами, а подразделы под буквой Б заполняют ИП, освобождённые от этого косвенного налога. В этом блоке должна быть отражена вся доходная часть ИП и приходы, которые фактически были получены в определённом налоговом периоде (в том числе та прибыль, по которой реализация или услуги прошли до момента получения средств). Сюда же включаются авансовые платежи. Если рассматривать постранично, в Книгу учёта входят показатели:

- В подразделе №1–1 — информация по приобретённому и израсходованному сырью для оперативной производственной деятельности ИП.

В Разделе I. Таблице №1–1 отражаются затраты на сырьё

- Подраздел №1–2 содержит данные по полуфабрикатам.

- Подраздел №1–3 — предназначен для учёта вспомогательных сырьевых ресурсов и доп. материалов.

- Подраздел №1–4 может содержать как расходы на электроэнергию, топливо, другие ресурсы, обеспечивающих микробизнес, так и транспортные и пр.

Раздел I. Подраздел №1–4 содержит показатели по расходам ИП на энергоресурсы

- Таблица №1–5 формирует суммарный итог по стоимости произведённого товара, оказанных услуг.

- Подразделы №1–6 и 1–7 фиксируют товарооборот по производству и продаже продукции ИП. Ведётся этот блок как в текущем моменте, так и по результатам месяца.

Раздел I. Подраздел №1–6 отражает учёт в момент совершения работ

- В подразделе №1–1 — информация по приобретённому и израсходованному сырью для оперативной производственной деятельности ИП.

-

Разделы II—IV фиксируют прибыль от продажи основных средств ИП, а также реализации НМА. Здесь же отражается амортизация всех производственных активов. Нужно отметить здесь, что учесть в КУДиР можно только те производственные активы, которые приобретены за счёт средств ИП и используются им в бизнес-деятельности. Подход к оценке прибыли от реализации ОС и НМА сохраняется по формуле: стоимость продажи за вычетом остаточной цены бизнес-имущества. Что касается начальной стоимости ОС, она формируется из цены, уплаченной при покупке, плюс доставка и ввод в эксплуатацию. К НМА можно отнести, к примеру, стоимость торговой марки, зарегистрированной на микробизнес, другую интеллектуальную собственность, изобретательские патенты и пр. Порядок расчётных операций по амортизируемому имуществу приведён в подразделах №3–1, 3–2, 3, 4–1 и4–2.

Раздел II затрагивает расчёт амортизации ОС и НМА

- Раздел V формируется на основании расчёта заработной платы работникам ИП и выплаченных с них налогов. Заполняется раздел и его подразделы ежемесячно. Фактически этото раздел является расчётной ведомостью бизнеса по всем выплатам сотрудникам.

Раздел V. Расчёт начисленных в виде оплаты труда доходов и уплаченных с них налогов

-

Финальный раздел — блок VI, в котором определяется налогооблагаемая база ИП. Как раз по этимм цифрам и проходит декларирование ИП на общем режиме по 3-НДФЛ. Сюда сводятся все данные из предыдущих разделов и страниц. Здесь отражаются вся прибыли и бизнес-затраты.

Раздел VI КУДиР с определение налоговой базы ИП

Видео: как заполнить Книгу учёта для ОСНО, УСН, ПСН

Ответственность за отсутствие КУДиР при проверке

Если налоговики обнаружат, что Книга учёта не велась положенным образом (или её не было), а также при обнаружении серёзных ошибок ИП грозит штрафовать на сумму от 10 000 до 30 000 ₽ (это установлено в статьях 120 НК РФ и 15.11 КоАП).

Книга учёта для предпринимательства — важный инструмент и обязательство для микробизнеса. Ведение регистра подразумевает следование определённым требованиям налоговиков, соблюдение стандартов и грамотный подход к защите своих интересов при фискальном учёте. При этом налоговый контролёр не так уж и строг при обнаружении ошибок (пока) в КУДиР зачастую шаблон Книги — не догма, его можно корректировать и видоизменять (в определённых ситуациях).

Как заполнить КУДиР для ИП на ОСНО?

Добрый день!

Пока активисты либо штатные эксперты форума не ответили на Ваш вопрос, посмотрите материалы, которые автоматически были найдены по теме Вашего вопроса. Возможно, они окажутся полезными для Вас. После просмотра материалов ответьте, пожалуйста, на вопрос, помогла ли вам эта информация. Если информация помогла, нажмите «Да». Если ссылки не пригодились, нажмите «Нет».

Новости и статьи

Арбитражная практика в мае 2018 года: запрос документов при проверке контрагента, возврат аванса при переходе с УСН на ОСНО, неверный ОКТМО в платежке 25 июня 2018

Налоги у ИП или ООО: как выбрать «выгодную» систему налогообложения 16 марта 2018

Минфин сообщил, что предприниматели — плательщики ЕСХН не должны будут вести бухучет 14 сентября 2012

Обнародованы контрольные соотношения для новой формы декларации 3-НДФЛ 26 декабря 2018

Вопросы на форуме

Как заполнить книгу учета доходов и расходов ИП на ОСНО в 2016 году? 22 февраля 2017

Как ИП на ОСНО заполнить книгу учета доходов и расходов при продаже ОС? 12 мая 2016

В 1С 8.3 в книгу учета доходов и расходов ИП на ОСНО не попадают доходы 3 марта 2016

Заполнение книги учета доходов и расходов и хозяйственных операций ИП на ОСНО 9 декабря 2015

Ответы чиновников

Специальные налоговые режимы (УСН, ЕНВД, ПСН, ЕСХН) 7 июля 2015

КУДиР ИП на ОСНО

У ИП ведение учета и отчетности зависит от выбранной системы налогообложения. В этой статье рассмотрим ведение КУДиР ИП на ОСНО. КУДиР — это книга учета, один из главных элементов контроля за доходами и расходами. Индивидуальный предприниматель обязан ее вести. Книга заполняется строго в соответствии с требованиями действующего законодательства РФ.

Для чего нужна КУДиР ИП

КУДиР признается регистром налогового учета, хотя в нем бухгалтерский и налоговый учет объединяются. В документе отражаются следующие данные:

- сведения об основных средствах и амортизационных отчислениях;

- расчет заработной платы и обложение ее налогом;

- коммунальные услуги и иные расходы;

- налогообложение хозяйственных операций с выявлением разницы, которая в итоге подлежит обложению НДФЛ.

КУДиР ИП нужна для формирования налоговой базы по налогу на доходы физических лиц (НДФЛ) за налоговый период, которым считается календарный год. ИП уплачивает в бюджет 13% от рассчитанной разницы между доходами и расходами.

Если по итогам налогового периода финансовый результат отрицательный, т.е. Есть убыток, то налог не уплачивается. Также убыток не переносится на будущий налоговый период и не покрывается за счет прибыли следующих лет.

Ведение КУДиР на ОСНО

КУДиР на ОСНО формируется с начала налогового периода. Книгу учета ведет либо сам предприниматель, либо работник бухгалтерии, хранят ее в течение 4 лет. ИП предоставляют книгу учета вместе с отчетностью 3–НДФЛ. Таким образом КУДиР сдают в налоговую по месту регистрации до 30 апреля.

Журнал имеет унифицированную форму. Однако предприниматель имеет право самостоятельно создать форму документа. Все преобразования согласуйте с налоговым органом. Если разработанный вариант регистра не согласовать, то налоговая может не засчитать ведение книги.

КУДиР ведут в бумажном или электронном виде. Книга, оформленная в электронном варианте, по итогам календарного года распечатывается. Также она прошнуровывается, пронумеровывается и подписывается. Все это проделайти и с книгой, которую вели в бумажном виде. Раньше КУДиР требовалось заверять в налоговой инспекции, причем бумажную книгу заверяли еще до начала заполнения, а электронную — после распечатки. Теперь закон не требует процедуры заверения.

В КУДиР отражается информация об ИП, содержание документа, а также шесть разделов. Вид таблиц и разделов книги зависит от вида деятельности организации. В документе отражаются все доходные и расходные процедуры. Вот требования к ответственному лицу при ведении книги:

- проверка поступления наличных и безналичных средств;

- контроль за совершением оплаты поставщику за каждый вид товара, реализованный за рабочую смену;

- правильное списание себестоимости продукции в расход, которое производится по методу ФИФО или по средней стоимости единицы.

Записи в книгу учета осуществляются постоянно на основании первичных документов в момент совершения операции, т.е. по кассовому методу. Хозяйственные операции отражаются в хронологическом порядке в рублевом эквиваленте. При сделках в иностранной валюте их стоимость переводится по курсу ЦБ РФ в рубли в день поступления или выбытия денежных средств.

При возникновении в КУДиР ОСНО ошибок, их исправляют: аккуратно зачеркивают неверную информацию, обосновывают ее правильной записью, заверяют подписью ИП и указывают дату внесения исправления. Налоговая инспекция может не принять КУДиР при сдаче отчетности из-за серьезных ошибок заполнения.

Порядок заполнения КУДиР ИП ОСНО

Каждый раздел КУДиР ИП ОСНО включает множество подпунктов, заполнение которых происходит в обязательном порядке.

Титульный лист включает сведения о ИП: ФИО, ИНН, адрес, данные о налоговом органе по месту регистрации ИП, данные из свидетельства о постановке на учет, банковские реквизиты, а также подпись ИП, дата и другие данные.

В разделе 1 отображаются все доходы, которые фактически были получены в налоговом периоде, в том числе авансы, а также расходы, фактически произведенные в данном периоде. Здесь отражается сырье, полуфабрикаты и иные товарно-материальные ценности, приобретенные ИП для последующего извлечения финансовой выгоды. Причем расходы при изготовлении продукции списываются на затраты только в части реализованной продукции. Также они могут списываться по нормам, которые установлены законодательством РФ.

В разделы 2 — 4 вносятся сведения об амортизации основных средств, малоценных быстроизнашивающихся предметов (МБП) и нематериальных активов. Первоначальная стоимость основных средств и нематериальных активов определяется, исходя из стоимости приобретения, затрат по доставке и ввода имущества в эксплуатацию. Амортизация списывается на расходы только в том размере, в котором начислена за налоговый период. Амортизационные отчисления производят только в отношении собственного имущества ИП, т.е. которое было приобретено за плату. Доход от реализации основных средств и нематериальных активов — это разница между стоимостью реализации имущества и остаточной ее стоимостью.

Раздел 5 посвящен расчету заработной платы и налогов. Таблица этого раздела напоминает расчетно-платежную ведомость, она формируется за каждый месяц. В таблице отражается следующая информация:

- суммы исчисленной и выплаченной заработной платы;

- выплаты стимулирующего и компенсационного характера;

- стоимость товаров, которые выданы как оплата труда в натуральной форме;

- выплаты по авторским и гражданско-правовым договорам;

- прочие выплаты;

- исчисленный НДФЛ;

- иные удержания;

- дата выплаты;

- подпись в получении.

В разделе 6 исчисляют налоговую базу по НДФЛ, которая формируется по итогам календарного года. На ее основе заполняется отчетность 3-НДФЛ.

Нулевая КУДиР

Если за налоговый период у ИП на ОСНО не было ни одной операции, то совместно с другими видами отчетности в ИФНС представляется и нулевая КУДиР, т.е. во всем графах книги учета, где обычно отражается фактическое движение денежных средств, проставляются нули.

Распространенные ошибки при заполнении КУДиР

Ошибки в заполнении книги часто противоречит законодательству РФ, приводят к штрафам и требуют соответствующих поправок:

- налог уменьшают на величину не более 50% за счет сумм уплаченных страховых взносов;

- не поквартально отражают страховые взносы;

- часто путают нематериальные активы с материальными.

Ответственность за нарушение порядка ведения КУДИР

Грубые нарушения требований по учету доходов, расходов, а также объекта налогообложения, регламентируются статьей 120 Налогового кодекса РФ. Установлены следующие виды штрафов:

10 000 рублей — штраф за грубое нарушение, осуществленное в течение одного налогового периода;

30 000 рублей — штраф за то же деяние, произведенное в течение более одного налогового периода;

20% от суммы неуплаченного налога, но не менее 40 000 рублей — штраф за нарушение, которое повлекло занижение налоговой базы.

Автор статьи: Екатерина Могучая

Работайте в облачном сервисе для малого бизнеса Контур.Бухгалтерия: здесь есть простой учет, зарплата, налоги и отчетность через интернет. Работайте бесплатно первые 14 дней и узнайте обо всех возможностях сервиса.

Книга доходов и расходов ИП на ОСНО

Обновление: 24 июня 2019 г.

ИП на основной системе налогообложения должны вести учет полученных доходов и произведенных расходов в рамках предпринимательской деятельности. Данные учета доходов и расходов необходимы для дальнейшего определения налоговой базы по НДФЛ (ст. 227 НК РФ, п. 2 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Для ведения налогового учета предприниматель на ОСН использует книгу учета доходов и расходов и хозяйственных операций, форма которой утверждена Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002.

В книге учета доходов и расходов отражаются хозяйственные операции о полученных предпринимателем доходах и произведенных расходах на основании первичных учетных документов, а также результаты осуществляемой ИП деятельности (п. 4 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Книгу учета доходов и расходов можно вести на бумаге или в электронном виде. Если книга учета ведется электронно, то по окончанию года ее необходимо будет распечатать (п. 7 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002). Книга учета, а также первичные документы, подтверждающие доходы и расходы, должны храниться у ИП в течение 4-х лет (п. 48 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Правила отражения доходов и расходов в книге учета утверждены Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002.

Порядок учета доходов ИП на ОСН

Доходы отражаются в книге учета по дате их получения, то есть днем фактического поступления дохода (п. 1 ст. 223 НК РФ).

В доход включаются все поступления от реализации продукции (оказания услуг) без уменьшения на налоговые вычеты, а также стоимость безвозмездно полученного имущества (п. 14 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Выручка от реализации имущества, которое используется в деятельности ИП, включается в доход периода, в котором эта выручка была фактически получена. Доходы от реализации ОС и НМА отражаются в виде разницы между ценой реализации и их остаточной стоимостью (п. 14 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Порядок учета расходов ИП на ОСН

К расходам относятся фактически произведенные и документально подтвержденные затраты, которые непосредственно связаны с получением дохода от осуществляемой ИП деятельности (п. 15 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Расходы, связанные с получением дохода, включают в себя материальные расходы, расходы на оплату труда, амортизацию и прочие расходы (п. 16 Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002). Особенности отражения расходов, связанных с получением ИП дохода, определены в разделах IV-XI Порядка, утв. Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002.

Добавить комментарий