Норматив ликвидности микрокредитной компании

1. Экономическими нормативами являются:

норматив достаточности собственных средств (далее — норматив НМКК1);

норматив ликвидности (далее — норматив НМКК2).

В целях расчета экономических нормативов используются данные отчетности, в том числе бухгалтерской (финансовой) отчетности, и бухгалтерского учета.

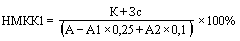

2. Норматив НМКК1 рассчитывается по формуле:

,

,

где:

К — собственные средства микрокредитной компании, определяемые как сумма итога раздела III «Капитал и резервы» («Целевое финансирование» для некоммерческих организаций) бухгалтерского баланса;

Зс — сумма задолженности микрокредитной компании по основному долгу по полученным микрокредитной компанией займам и кредитам (за исключением предоставленных в неденежной форме), одновременно удовлетворяющим следующим условиям:

заем или кредит предоставлен микрокредитной компании физическими лицами, в том числе индивидуальными предпринимателями, являющимися ее учредителями (акционерами, участниками), и (или) юридическими лицами, являющимися ее учредителями (акционерами, участниками);

заем или кредит предоставлен на срок не менее 5 лет без права полного или частичного досрочного истребования их заимодавцем (кредитором) до истечения указанного срока;

предельная величина процентов, начисляемых на сумму займа или кредита, не превышает действующую на дату заключения договора займа или кредита ключевую ставку Банка России, увеличенную в 1,2 раза;

А — активы микрокредитной компании, определяемые как сумма итогов разделов I «Внеоборотные активы» и II «Оборотные активы» бухгалтерского баланса за вычетом суммы показателя «Денежные средства и денежные эквиваленты»;

А1 — стоимость следующих активов:

финансовые вложения в части предоставленных юридическим лицам и (или) индивидуальным предпринимателям, являющимся в момент заключения договора микрозайма субъектами малого и среднего предпринимательства, денежных средств по договорам микрозайма за вычетом суммы резервов на возможные потери по займам (по сумме основного долга), сформированных по ним в соответствии с Указанием Банка России от 28 июня 2016 года № 4054-У «О порядке формирования микрофинансовыми организациями резервов на возможные потери по займам», зарегистрированным Министерством юстиции Российской Федерации 28 июля 2016 года № 43023 (далее — Указание Банка России № 4054-У);

дебиторская задолженность по процентным доходам по микрозаймам, предоставленным юридическим лицам и (или) индивидуальным предпринимателям, являющимся в момент заключения договора микрозайма субъектами малого и среднего предпринимательства, в которые включаются проценты за пользование микрозаймом, а также любые заранее установленные договором микрозайма доходы по микрозайму, за вычетом суммы резервов на возможные потери по займам (по сумме требований по начисленным процентным доходам), сформированных по ним в соответствии с Указанием Банка России № 4054-У;

А2 — стоимость следующих активов:

финансовые вложения в части предоставленных физическим лицам, не являющимся индивидуальными предпринимателями, денежных средств по договорам микрозайма, заключенным на срок до 30 дней включительно в сумме до 30 тысяч рублей включительно, за вычетом суммы резервов на возможные потери по займам (по сумме основного долга), сформированных по ним в соответствии с Указанием Банка России № 4054-У;

дебиторская задолженность по процентным доходам по микрозаймам, предоставленным физическим лицам, не являющимся индивидуальными предпринимателями, по договорам микрозайма, заключенным на срок до 30 дней включительно в сумме до 30 тысяч рублей включительно, в которые включаются проценты за пользование микрозаймом, а также любые заранее установленные договором микрозайма доходы по микрозайму, за вычетом суммы резервов на возможные потери по займам (по сумме требований по начисленным процентным доходам), сформированных по ним в соответствии с Указанием Банка России № 4054-У.

3. Если до окончания срока исполнения полученного микрокредитной компанией займа или кредита (или отдельного транша по ним), удовлетворяющих требованиям пункта 2 настоящего Указания, осталось более 5 лет, сумма задолженности по основному долгу по такому займу или кредиту (или отдельному траншу по ним) принимается в расчет норматива НМКК1 в полной величине.

Если до окончания срока исполнения полученного микрокредитной компанией займа или кредита (или отдельного транша по ним), удовлетворяющих требованиям пункта 2 настоящего Указания, осталось 5 лет и менее, сумма задолженности по основному долгу по такому займу или кредиту (или отдельному траншу по ним) принимается в расчет норматива НМКК1 по остаточной стоимости согласно формуле:

,

,

где:

О — остаточная стоимость суммы задолженности по основному долгу по займу или кредиту на дату расчета норматива НМКК1;

Д — полная величина суммы задолженности по основному долгу по займу или кредиту;

С — период амортизации: количество оставшихся до погашения суммы займа или кредита полных кварталов, отсчет которых ведется с даты погашения, указанной в договоре займа или кредита (1 <= С <= 20, С принимает значение 20 в течение первого квартала периода амортизации, значение 19 в течение второго квартала периода амортизации и так далее, заканчивая значением 1 в течение последнего квартала, оставшегося до погашения суммы займа или кредита).

В случае если договором займа или кредита предусмотрено поэтапное погашение займа или кредита, остаточная стоимость рассчитывается как сумма остаточных стоимостей каждого отдельного транша, определяемых в соответствии с настоящим пунктом, с учетом сроков их погашения, предусмотренных договором.

4. Минимально допустимое числовое значение норматива НМКК1 устанавливается в размере 5 процентов.

5. Норматив НМКК2 рассчитывается по формуле:

,

,

где:

ЛА — ликвидные активы микрокредитной компании, определяемые как итог раздела II «Оборотные активы» бухгалтерского баланса за вычетом сумм показателей «Запасы», «Налог на добавленную стоимость по приобретенным ценностям» указанного раздела;

КО — краткосрочные обязательства микрокредитной компании, определяемые как итог раздела V «Краткосрочные обязательства» бухгалтерского баланса за вычетом сумм показателей «Доходы будущих периодов» и «Оценочные обязательства» указанного раздела.

6. Минимально допустимое числовое значение норматива НМКК2 устанавливается в размере 70 процентов.

7. Настоящее Указание подлежит официальному опубликованию и вступает в силу с 1 января 2018 года.

| Председатель Центрального банка Российской Федерации |

Э.С. Набиуллина |

Зарегистрировано в Минюсте РФ 21 июня 2017 г.

Регистрационный № 47093

Добавить комментарий