Новое в 6 НДФЛ

6-НДФЛ 2019 – 2020

6-НДФЛ представляет собой отчет, обобщающий все налогооблагаемые выплаты в пользу сотрудников. Это ежеквартальный отчет и составляется он нарастающим итогом.

В данной статье мы рассмотрим:

- последние новости по 6-НДФЛ

- сроки сдачи

- общую информацию по заполнению формы

- заполнение отчета в зависимости от ситуации с выплатами

- штрафы за расчет по форме 6-НДФЛ

6-НДФЛ 2020 – есть ли новая форма?

Форма расчета 6-НДФЛ не менялась в 2019 и не поменяется в 2020!

Изменения формы 6-НДФЛ будут сделаны перед объединением форм 6-НДФЛ и 2-НДФЛ, скорее всего в конце 2020 года.

6-НДФЛ 2020 – последние новости

Ряд изменений касательно расчета 6-НДФЛ вносит Федеральный закон от 29.09.2019 N 325-ФЗ.

1. Новый срок сдачи годовой формы 6-НДФЛ. Крайний срок сдачи перенесен на месяц раньше.

6-НДФЛ за 2019 год необходимо сдать до 2 марта 2020 года

2. Сдача 6-НДФЛ в электронном виде. Представлять в ФНС расчет 6-НДФЛ исключительно в электронном виде нужно будет тем организациям, у кого 10 и более сотрудников. Право подавать документы на бумаге оставили работодателям с меньшим числом работников. Изменения начнут действовать с 1 января 2020 года.

3. Представление 6-НДФЛ по нескольким обособленным подразделениям. Юрлицам, головная организация которых расположена в одном муниципальном округе, а обособленные подразделения – в другом, предоставлено право выбрать одну инспекцию в муниципальном образовании для сдачи отчетности по всем обособленным подразделениям. Если и головное, и обособленные подразделения находятся в одном муниципалитете, то отчитываться можно по месту учета головного. Для реализации такого права нужно будет уведомить все налоговые органы, в которых обособленные подразделения стоят на учете, о своем выборе не позднее 1-го числа налогового периода. Отменить свое решение в течение года нельзя.

4. Объединение 6-НДФЛ и 2-НДФЛ.

Начиная с отчета за 2021 год сведения о доходах физлица будут подаваться в составе расчета 6-НДФЛ.

5. ФНС дополнила контрольные соотношения для 6-НДФЛ (Письмо от 17 октября 2019 г. N БС-4-11/21381@).

Новые соотношения касаются средней зарплаты, которая определяется по каждому работнику на основании 2-НДФЛ, и применяются к 6-НДФЛ за год. Показатель не должен быть меньше:

- МРОТ

- средней зарплаты в регионе по отрасли экономики.

Скорректированы контрольные соотношения показателей расчета 6-НДФЛ и расчета по страховым взносам (РСВ). Основание – Письмо ФНС России от 17.01.2020 № БС-4-11/529@.

Расчет по форме 6-НДФЛ и расчет по страховым взносам считаются заполненными правильно, если выполнены контрольные соотношения показателей этих форм.

ФНС России внесла изменения в эти соотношения. Так, при проверке в расчете 6-НДФЛ средней заработной платы указанная зарплата теперь определяется в целом по налоговому агенту, а не по каждому работнику, как было ранее.

При проверке в расчете по страховым взносам соотношения зарплаты, начисленной работникам, с МРОТ и со средней отраслевой зарплатой в субъекте РФ указанное соотношение теперь определяется отдельно за 1-й квартал расчетного периода и за последующие отчетные периоды.

Сроки сдачи формы 6-НДФЛ в 2020 году

Сводный расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ подается согласно следующим срокам:

- для отчетов за 1 квартал, 1 полугодие и 9 месяцев – не позднее последнего числа месяца следующего за отчетным периодом,

- для годового отчета – не позднее 1 марта следующего года (вступает в силу с 1 января 2020 года).

Смотрите точные сроки сдачи формы 6-НДФЛ в 2020 году с учетом переносов.

| За какой период сдаем | Крайний срок сдачи |

|---|---|

| за 2019 год | 02.03.2020 |

| 1 квартал 2018 | 30.07.2020 Перенос срока сдачи утвержден Постановлением №409 от 02.04.2020 (пункт 3) |

| 1 полугодие 2018 | 31.07.2020 |

| 9 месяцев 2018 | 02.11.2020 |

| за 2020 год | 01.03.2021 |

|

Никогда не работали в СБИС? Вам скидку!

Пользователям Контур-Экстерн, Аргоса и других программ

|

Заполнение формы 6-НДФЛ

Мы приведем основные моменты по заполнению, касающиеся новой формы 6-НДФЛ.

Заполнение титульного листа не должно вызвать сложностей и происходит автоматически, если Вы формируете отчет в решениях 1С или программе СБИС Электронная отчетность. Напомним только коды периода представления, действующие в том числе и для формы 6-НДФЛ:

| 21 | 1 квартал |

| 31 | полугодие |

| 33 | девять месяцев |

| 34 | год |

| 51 | 1 квартал при реорганизации (ликвидации) организации |

| 52 | полугодие при реорганизации (ликвидации) организации |

| 53 | 9 месяцев при реорганизации (ликвидации) организации |

| 90 | год при реорганизации (ликвидации) организации |

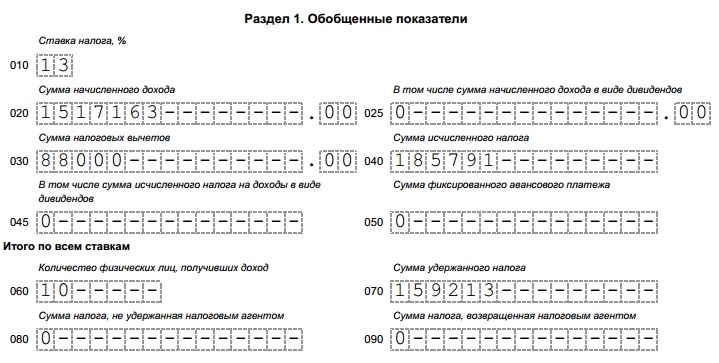

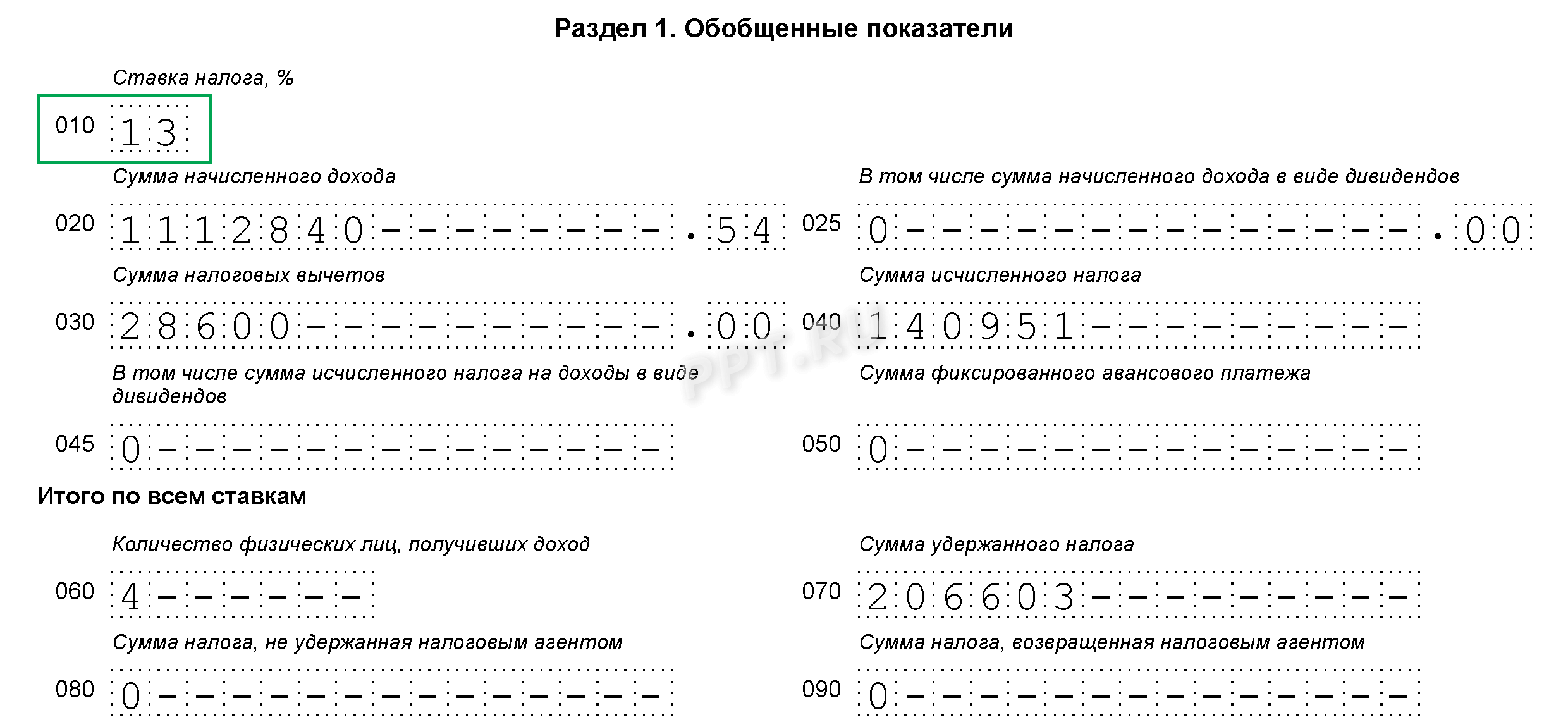

Заполнение Раздела 1 расчета 6-НДФЛ

В разделе 1 «Обобщенные показатели» формы 6-НДФЛ показывайте общую за отчетный период сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога.

Поясним подробнее, что отражать в строках раздела 1 формы 6-НДФЛ.

| Номер строки | Что отражается |

|---|---|

| 010 | Ставка НДФЛ. Если налоговый агент производил выплаты сотрудникам в течение налогового периода, которые облагаются по разным ставкам, Раздел 1 заполняется отдельно для каждой из ставок налога (кроме строк 060 — 090). Итоговые показатели по всем ставкам по строкам 060 — 090 заполняются на первой из общего числа странице, где присутствует Раздел 1. |

| 020 | Общая сумма начисленного дохода нарастающим итогом с начала налогового периода по всем физическим лицам, включая дивиденды, отдельно выделенные в стр. 025. |

| 025 | Общая сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода по всем физическим лицам. |

| 030 | Общая сумма налоговых вычетов, уменьшающих доход, который подлежит налогообложению. |

| 040 | Общая сумма исчисленного налога = (стр. 020 – стр. 030) * ставка налога. |

| 045 | Общая сумма исчисленного налога на доходы в виде дивидендов = стр. 025 * ставка налога. |

| 050 | Общая сумма фиксированных авансовых платежей, которая принимается в уменьшение суммы исчисленного налога. Используется в случае работы иностранных сотрудников по патенту. |

| 060 | Общее количество физических лиц, которые получили облагаемый налогом доход, в том числе дивиденды. |

| 070 | Общая сумма удержанного налога. |

| 080 | Общая сумма налога, которая не была удержана налоговым агентом с доходов в натуральной форме или матвыгоды, по причине отсутствия денежных выплат, с которых можно удержать этот НДФЛ. |

| 090 | Общая сумма налога, который был возвращен налоговым агентом налогоплательщикам (на основании статьи 231 НК РФ). |

Заполнение Раздела 2 расчета 6-НДФЛ

В Разделе 2 указывают даты фактического получения сотрудниками дохода, удержания НДФЛ, сроки перечисления налога, обобщенные суммы фактически полученного дохода и удержанного налога по всем физическим лицам. Разбивка по датам делается только по операциям, совершенным в последние три месяца отчетного периода.

| Номер строки | Что отражается |

|---|---|

| 100 | Дата фактического получения доходов, которые отражены в стр. 130. Например, для зарплаты – это последний день месяца, за который она начислена. Для других выплат – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Дата удержания налога с суммы фактически полученных доходов, которые отражены в строке 130. |

| 120 | Дата, не позже которой должен быть перечислен налог. Как правило, это день, следующий за днем выплаты дохода, а для больничных пособий и отпускных выплат – последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в стр. 120 указывается ближайший за ним рабочий день. |

| 130 | Обобщенная сумма фактически полученных доходов (без вычета суммы удержанного налога) в дату, указанную в стр. 100. |

| 140 | Обобщенная сумма удержанного налога в дату, которая указана в стр. 110. |

Образец заполнения 6-НДФЛ

Скачать образец заполнения 6-НДФЛ в формате PDF

Разбор заполнения по ситуациям для формы 6-НДФЛ

Самые спорные вопросы, касающиеся заполнения 6-НДФЛ – это выплаты переходных периодов.

Пример 1. Вся зарплата за декабрь 2017 года выплачена в декабре (пример одинаков для любых дат выплат: 29.12, 30.12, 31.12 или ранее), НДФЛ уплачен в январе

Руководствуемся правилами из письма ФНС России от 24.10.2016 № БС-4-11/20126 и Письма ФНС России от 15.12.2016 № БС-4-11/24065. Тогда расчет по форме 6-НДФЛ заполняем следующим образом:

-

- в разделе 1 отчета за 2017 год сумма начисленной зарплаты за декабрь 2017 года уходит плюсом в строку 020;

- в разделе 1 отчета за 2017 год сумма исчисленного с зарплаты НДФЛ уходит плюсом в строку 040;

- в разделе 1 отчета за 2017 год сумма удержанного налога уходит плюсом в строку 070. Дата удержания НДФЛ – это 31 декабря 2017 года.

- в разделе 2 отчета за 2017 год данные о зарплате за декабрь не вносим. Их нужно показать в расчете 6-НДФЛ за I квартал 2018 года, поскольку в разделе 2 следует опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. Т.е. независимо от даты фактической выплаты сотрудникам, дата получения дохода – это последнее число месяца – 31.12.2017, а значит дата перечисления НДФЛ в бюджет – следующий после 31.12 рабочий день – 09.01.2018.

- в разделе 2 отчета 6-НДФЛ за I квартал 2018 года данные о декабрьской зарплате указываем следующим образом:

строка 100 – 31.12.2017 (дата получения дохода. Зарплата становится доходом только в конце месяца, за который она начислена. Выплаты до окончания месяца рассматриваются как аванс, с которого удержание и перечисление НДФЛ не производится);

строка 110 – 31.12.2017 (дата удержания НДФЛ. Именно в конце месяца бухгалтер должен начислить декабрьскую зарплату и зачесть ее в счет ранее выплаченного аванса );

строка 120 – 09.01.2018 (дата перечисления НДФЛ в бюджет);

строка 130 – сумма декабрьской зарплаты;

строка 140 – сумма НДФЛ с вышеуказанной зарплаты.

Пример 2. Вся зарплата за декабрь 2017 года и НДФЛ выплачены в декабре

К примеру, зарплату выплатили сотрудникам 27.12.2017, а НДФЛ уплатили в бюджет – 28.12.2018. Исходя из общих правил, отражаем выплаты в отчете 6-НДФЛ за 2017 год вот так:

- в разделе 1 сумма начисленной зарплаты за декабрь 2017 года уходит плюсом в строку 020;

- в разделе 1 сумма исчисленного с зарплаты НДФЛ уходит плюсом в строку 040;

- в разделе 1 сумма удержанного налога уходит плюсом в строку 070;

- в разделе 2 строка 100 – 31.12.2017.(дата получения дохода);

- строка 110 – 27.12.2017 (дата удержания НДФЛ);

- строка 120 – 28.12.2017 (дата перечисления НДФЛ в бюджет).

- строка 130 – сумма декабрьской зарплаты;

- строка 140 – сумма НДФЛ с вышеуказанной зарплаты.

Отражение таких операций в отчете за I квартал 2018 года уже не производится. Дублирование операций в разных отчетах исключается.

ОБРАЩАЕМ ВНИМАНИЕ: такое заполнение отчета 6-НДФЛ за 2017 год является ошибочным по следующим причинам:

- такой отчет 6-НДФЛ не пройдет форматно-логический контроль и вернется с ошибкой «дата удержания налога не должна предшествовать дате фактической выплаты»;

- удержание НДФЛ из зарплаты до окончания месяца противоречит рекомендациям Минфина России в письме от 21.06.2016 № 03-04-06/36092.

Пример 3. Зарплата за декабрь 2017 года и НДФЛ выплачены в январе следующего года

Отражаем такую ситуацию в двух отчетах: годовом за 2017 год и отчете за I квартал 2018 года:

-

- в разделе 1 отчета за 2017 год сумма начисленной зарплаты за декабрь 2017 года уходит плюсом в строку 020;

- в разделе 1 отчета за 2017 год сумма исчисленного с зарплаты НДФЛ уходит плюсом в строку 040;

Строку 070 для удержанного налога не увеличиваем, поскольку собственно декабрьского удержания в 2017 году не было. В Разделе 2 годового отчета операцию будущих выплат не отражаем.

- в разделе 1 отчета 6-НДФЛ за I квартал 2018 года сумма удержанного в январе (а исчисленного в декабре) налога уходит плюсом в строку 070;

- в разделе 2 отчета 6-НДФЛ за I квартал 2018 года строка 100 – 31.12.2017.(дата получения дохода);

- в разделе 2 отчета 6-НДФЛ за I квартал 2018 года строка 110 – 09.01.2018.(дата удержания НДФЛ);

- в разделе 2 отчета 6-НДФЛ за I квартал 2018 года строка 120 – 10.01.2018.(дата перечисления НДФЛ в бюджет).

Пример 4. Выплата премий

Заполнение отчета 6-НДФЛ в случае выплаты премий выполняется с учетом следующих правил:

-

- Премию, выплаченную вместе с зарплатой за этот же месяц, укажите вместе с зарплатой в одном блоке строк 100 – 140. Если премия выплачена отдельно, заполните отдельный блок строк 100 – 140.

- Исключение – премии, выплаченные в последний рабочий день квартала. Их включают в раздел 2 6-НДФЛ за следующий квартал.

Если премия выплачена отдельно от зарплаты, например 27.12.2017 года, НДФЛ перечислен в этот же день. Отражение операций в разделе 2 годового отчета будет таким:

строка 100 – 27.12.2017;

строка 110 – 27.12.2017;

строка 120 – 28.12.2017;

строка 130 – сумма премии;

строка 140 – сумма НДФЛ с вышеуказанной премии.

Такие же правила применимы и для выплаты и отражения отпускных.

Штрафы за форму 6-НДФЛ

Если не представить отчет по форме 6-НДФЛ или представить с опозданием, то предстоит штраф в размере 1000 руб. за каждый полный или неполный месяц со дня начала отчетной компании (п. 1.2 ст. 126 НК). Период просрочки рассчитают начиная с этого дня до даты, когда вы представили расчет (лично, через представителя, по почте или через системы электронной отчетности).

Если не представить 6-НДФЛ в течение 10 дней с установленной даты, налоговики вправе заблокировать банковский счет компании (п. 3.2 ст. 76 НК). ФНС разъяснила это в письме от 09.08.2016 № ГД-4-11/14515.

Если же в 6-НДФЛ налоговики найдут недостоверные сведения, то штраф за каждый расчет с ошибочными данными составит 500 руб. Но если найти ошибку самостоятельно и сдать уточнёнку, то штрафов не будет (ст. 126.1 НК).

К ответственности могут привлечь не только организацию, но и ответственных сотрудников (например, руководителя). Должностному лицу грозит административный штраф от 300 до 500 руб. (ст. 15.6 КоАП).

Предприниматели, адвокаты, нотариусы к административной ответственности не привлекаются (ст. 15.3 КоАП).

Как заполнить форму 6-НДФЛ за 1-й квартал 2020 года. Полное руководство

ВАЖНО! В связи со вступившими изменениями в Налоговый кодекс годовой расчет предоставляйте до 1 марта следующего года (ст. 230 НК РФ).

За 1-й квартал 2020 г. отчитайтесь не позднее 30.04.2020.

ВАЖНО! В связи с эпидемией коронавируса сроки сдачи 6-НДФЛ за 1-й квартал перенесен на 30.07.2020.

Более подробно стандартные сроки указаны в таблице.

|

Расчетный период |

Последний срок сдачи |

|---|---|

| За 2019 год | До 02.03.2019 (перенос с 1 марта, воскресенья) |

|

За 1-й квартал 2020 |

До 30 июля (перенес в связи с карантином) |

|

За 2-й квартал 2020 (расчет нарастающим итогом за полгода в разделе 1) |

До 31 июля |

|

За 3-й квартал 2020 (расчет нарастающим итогом за 9 месяцев в разделе 1) |

До 2 ноября |

|

За 4-й квартал 2020 (расчет нарастающим итогом за год в разделе 1) |

До 01.03.2021 |

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по НДФЛ, оштрафуют от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

В случае установления недостоверности сведений в отчете 6-НДФЛ организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков сдачи.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

Изменения в форме, которые необходимо учесть в 2020 году

В 2018 году у правопреемников реорганизованных компаний возникла обязанность сдавать 6-НДФЛ, если сама фирма до окончания реорганизации этого не сделала. В частности, организации-правопреемнику следует:

- указать ИНН и КПП в верхней части титульного листа;

- использовать код 215 ( крупнейшим налогоплательщикам — 216) в реквизите «По месту нахождения (учета) (код)» ;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

Кроме того, в порядке заполнения формы произошли и другие изменения.

Крупнейшие налогоплательщики приводят КПП по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Организации — налоговые агенты, не являющиеся крупнейшими налогоплательщиками, должны указать в реквизите «По месту нахождения (учета) (код)» значение 214 вместо 212.

На титульном листе указывают полные реквизиты документа, подтверждающего полномочия представителя.

ВАЖНО! В 2020 году компании, имеющие обособленные подразделения, вправе выбирать налоговую инспекцию для сдачи отчетности, если головная организация и обособленные подразделения расположены в разных муниципальных образованиях. Им необходимо уведомить все ФНС, в которых они стоят на учете, о своем выборе, направив не позднее 1-го числа налогового периода уведомление по форме, утвержденной приказом ФНС от 06.12.2019 №ММВ-7-11/622@.

Пошаговая инструкция заполнения декларации 6-НДФЛ в 2020 году

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуется инструкция для чайников, как правильно заполнить 6-НДФЛ: разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (сведения формируются нарастающим итогом).

- Раздел 2 (отражается информация только за указанный квартал, без учета предшествующих периодов).

Ниже представлена инструкция по заполнению формы 6-НДФЛ за 1-й квартал 2020 года.

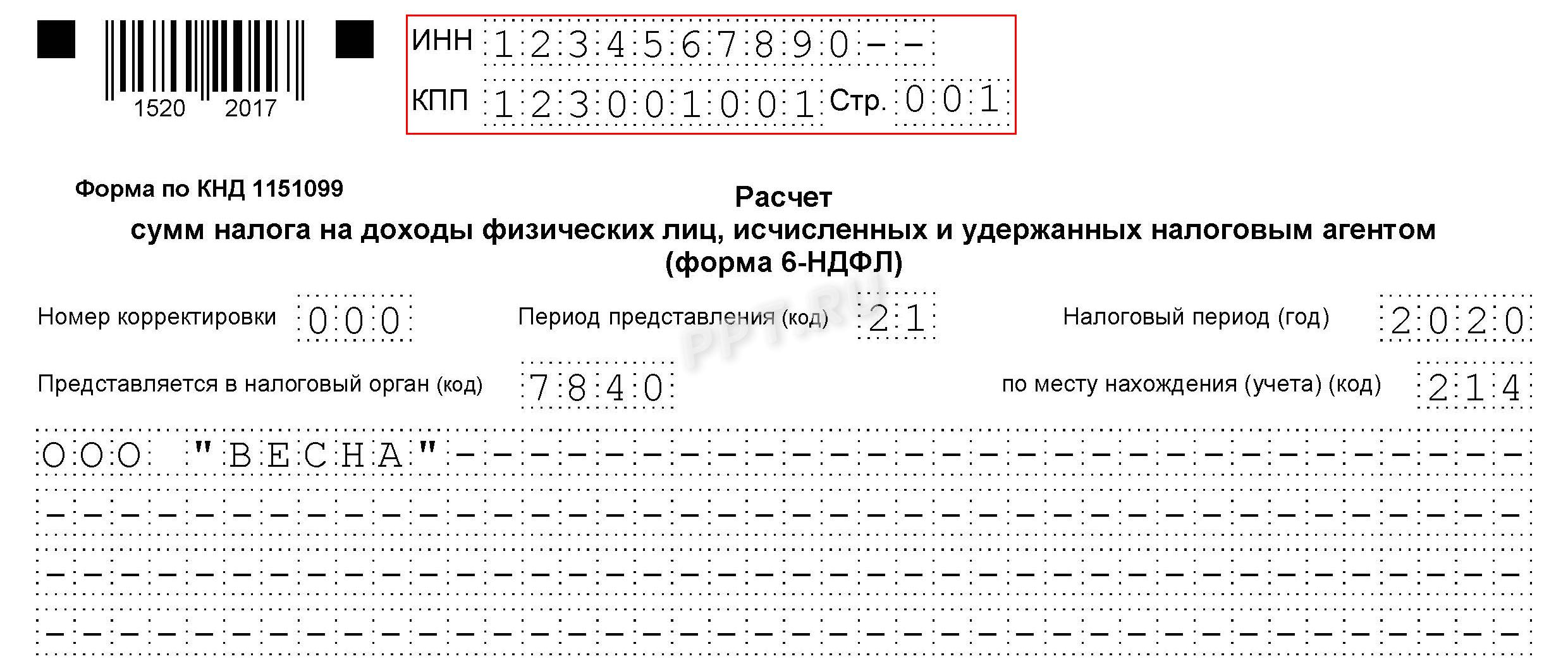

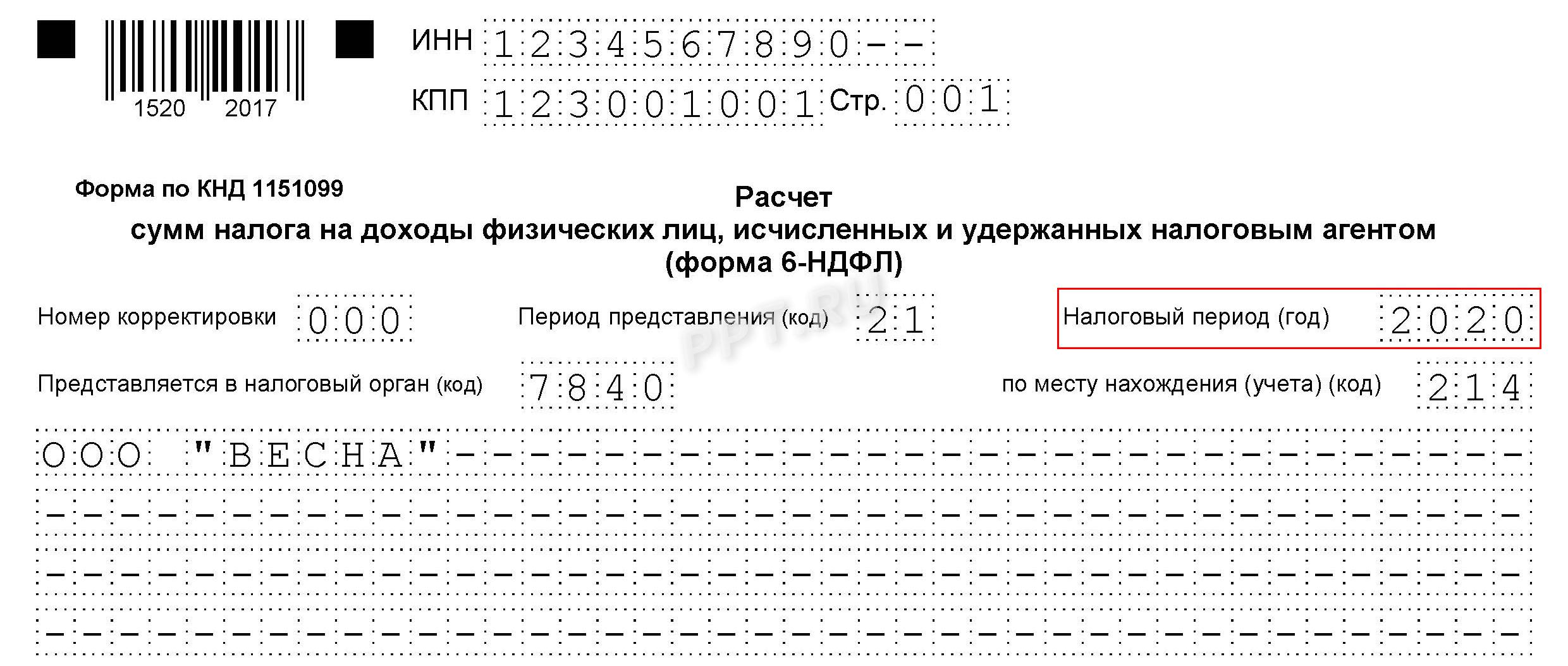

Титульный лист

В соответствующих полях указываются данные ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала.

Шаг 2. Номер корректировки

Если 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменения сведений, предоставленных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки. Например: 001, 002, 003 и так далее.

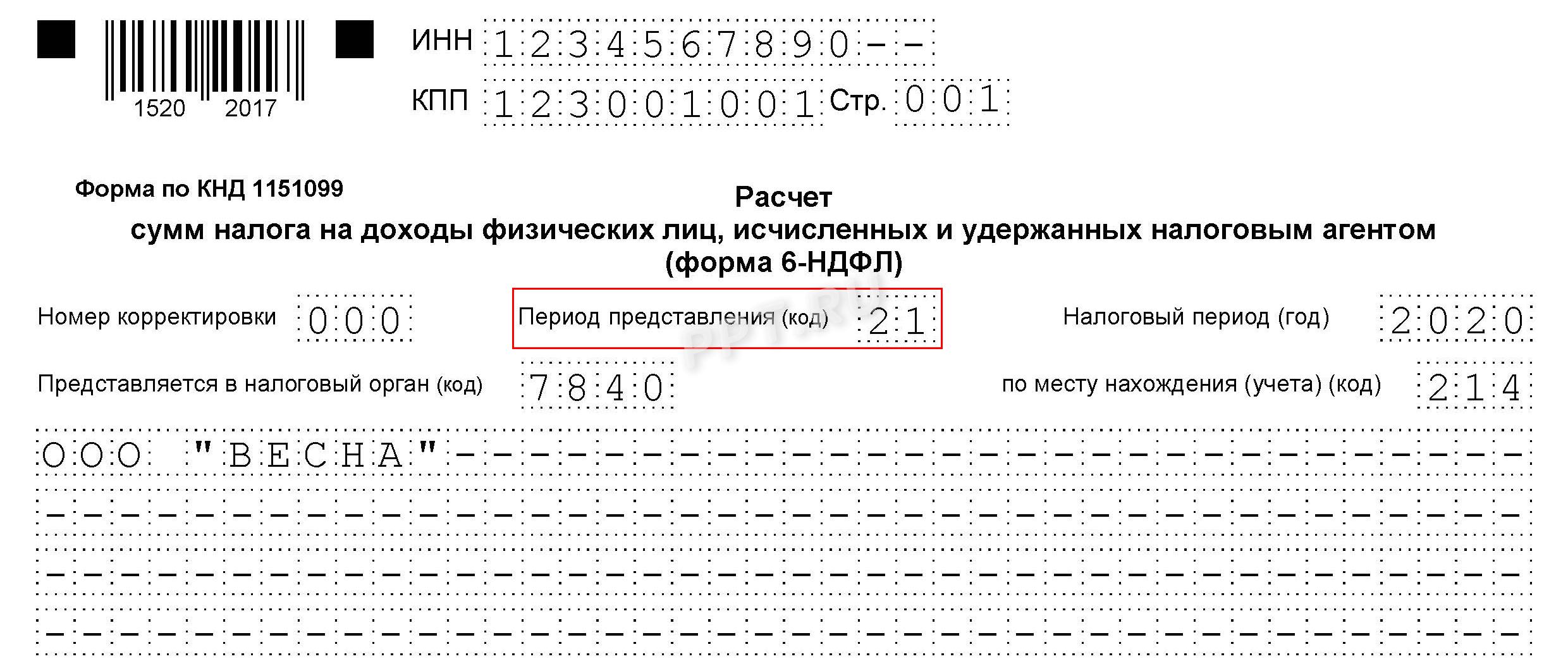

Шаг 3. Отчетность по кварталам (номер периода)

Период предоставления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих предоставление сведений на этапе реорганизации (ликвидации), указаны в прил. 1 приказа.

Шаг 4. Налоговый период

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры.

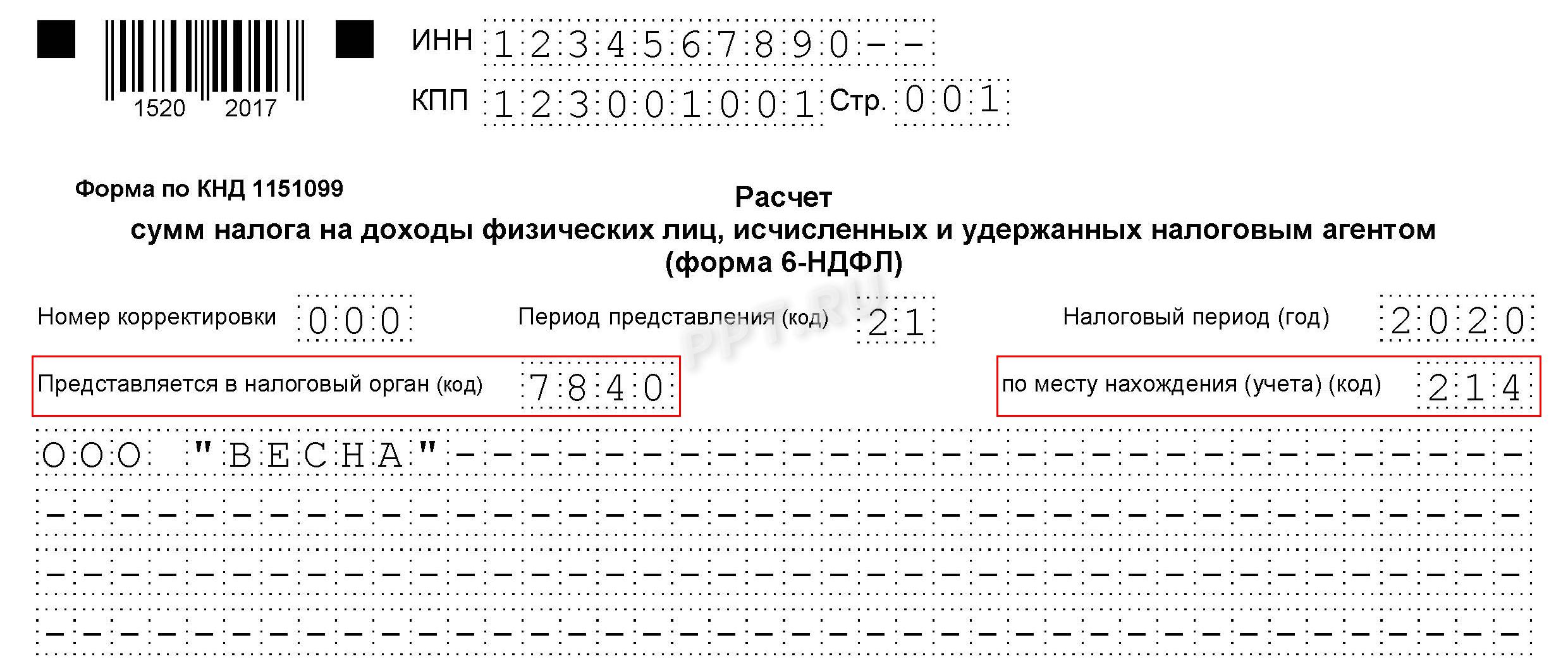

Шаг 5. Код налоговой службы (по месту учета)

В строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — непосредственно код инспекции (на примере указана Межрайонная инспекция ФНС №9 по Санкт-Петербургу).

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают этот отчет в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов определен в прил. 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220;

- крупнейшие налогоплательщики указывают 212.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Шаг 6. Наименование налогоплательщика

В поле «Налоговый агент» печатается краткое (если есть) или полное название фирмы.

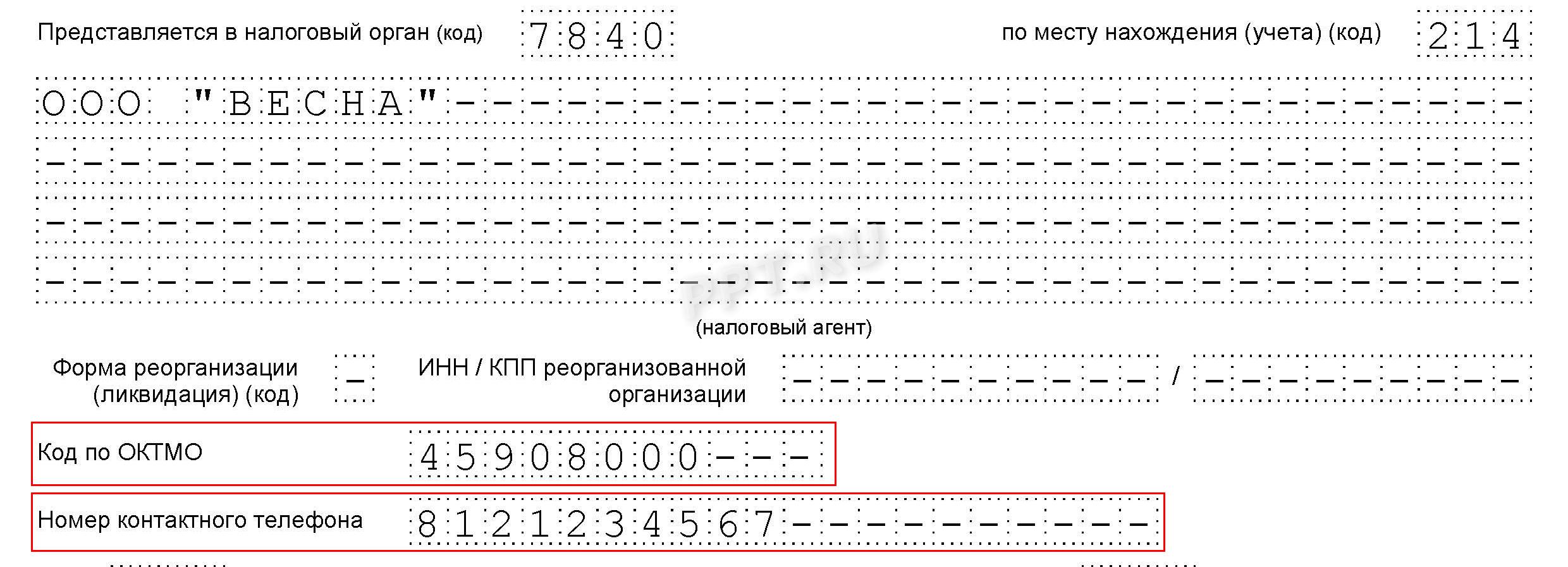

Шаг 7. Код ОКТМО (муниципального образования) и номер телефона налогоплательщика

Как требует утвержденный приказом ФНС РФ порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (з/п и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

Раздел 1 «Обобщенные показатели» формируется нарастающим итогом с начала года и состоит из сведений по каждой ставке НДФЛ, кроме строк 060-090. Структура раздела 1 представляет собой информацию:

1. По каждой ставке в отдельности:

- процент ставки налога;

- суммы начисленного дохода (в форму не попадают доходы, полностью необлагаемые НДФЛ, или доходы менее лимита, в зависимости от вида дохода. Например, материальная помощь в связи со смертью близкого родственника, материальная помощь на рождение (усыновление, установление прав опекунства) ребенка до 50 000 руб. на ребенка и т. п.);

- суммы налоговых вычетов;

- суммы НДФЛ (в т. ч. от доходов в виде дивидендов).

2. Обобщенные сведения по всем ставкам (отражаются один раз в разделе по ставке, сформированной первой):

- количество физических лиц, получивших доход;

- суммы удержанного налога;

- суммы налога, не удержанные;

- суммы НДФЛ, возвращенные налоговым агентом.

Ставки налога на доходы работников и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13%, 15%, 30% и 35%. В 2020 году ставки не изменились.

Как учитывать налог, покажет пример заполнения 6-НДФЛ за 1-й квартал 2020 года, инструкции даны по разделам и строкам.

Блок 1. Данные по каждой ставке

Шаг 1. Строка 010. Налоговая ставка

В примере рассмотрена широко применяемая ставка НДФЛ — 13%. Графа 010 в 6-НДФЛ указывает величину процентной ставки. В случае исчисления налога по разным ставкам по каждой ставке будут формироваться те данные, которые относятся только к указанной ставке НДФЛ. Итоговые значения строк с 060 по 090 указываются однократно на первой странице, на следующих листах в этих полях ставят нули.

Шаг 2. Строка 020. Начисленные доходы

По строке 020 («Сумма начисленного дохода») указываются все налогооблагаемые доходы работников, посчитанные нарастающим итогом с начала года, — те, которые фактически были получены за год. Не включаются в строку 020 полностью не облагаемые НДФЛ доходы и перечисленные работникам доходы менее налогооблагаемого лимита, такие как материальная помощь до 4000 рублей (по общим основаниям) или до 50 000 рублей (на рождение). Выплата дивидендов отражается в том числе в строке 025.

ВАЖНО! В определенных случаях материальная помощь полностью не облагается НДФЛ (п. 8, п. 8.3 и п. 8.4 статьи 217 НК РФ), с некоторых видов материальной помощи НДФЛ удерживают с части. В письме от 01.08.2016 № БС-4-11/13984@ ФНС уточнила, что строка 020 не должна содержать информацию о доходах, не подлежащих обложению НДФЛ и указанных в ст. 217 НК РФ. Таким образом, полностью необлагаемая матпомощь в форме не указывается.

Шаг 3. Строка 030. Налоговые вычеты

Если налогоплательщикам были предоставлены налоговые вычеты, то их сумма отражается в поле 030. Вычеты — это не облагаемые налогом суммы, уменьшающие базу для расчета НДФЛ. Налоговый кодекс предусматривает следующие налоговые вычеты:

- стандартные (ст. 218 НК РФ);

- социальные (ст. 219 НК РФ);

- имущественные (ст. 220 НК РФ) и пр.

Строка 030 заполняется суммарно по всем кодам вычетов (приказ ФНС России от 10.09.2015 № ММВ-7-11/387@), по которым они предоставлялись.

Шаг 4. Строка 040. Исчисленный НДФЛ

Строка 040 («Сумма исчисленного налога») рассчитывается путем произведения строки 010 («Ставка налога») и соответствующей ей налоговой базе доходов (база НДФЛ).

Налоговая база доходов (по каждой ставке) определяется как разница между графой 020 («Сумма начисленного дохода») и графой 030 («Суммы налоговых вычетов»).

Пример:

Налоговая база доходов (ставка 13%) = 1 112 840,00 – 28 600,00 = 1 084 240,00 (база НДФЛ 13%).

Строка 040 («Сумма исчисленного налога») = 1 084 240 × 13% = 140 951 (НДФЛ по ставке 13%).

С дивидендов налог указывается в графе 045 и рассчитывается так же.

Шаг 5. Строка 050. Сумма авансов

Это поле заполняется, если в организации работают иностранцы на патентной основе. В этом случае строка 050 («Сумма фиксированного авансового платежа») отражает суммы авансов, выплаченных иностранцам. Если, как показывает образец заполнения 6-НДФЛ, нет данных для заполнения строки 050, указывается ноль.

Блок 2. Итоги раздела 1

Шаг 6. Строка 060. Число людей, получивших доходы с начала года

В поле указывается общее количество физических лиц, которым организация производила выплаты налогооблагаемых доходов в отчетном периоде.

Шаг 7. Строка 070. Общая сумма удержанного налога по всем ставкам

Строка 040 — исчисленный налог, т. е. значение этой строки показывает сумму налога, которую необходимо перечислить за период (1-й квартал, 1-е полугодие, 9 месяцев, год).

Строка 070 — удержанный налог, отображает данные о перечисленных суммах налога только текущего периода. В эту строку не должны попадать данные за прошлые или будущие платежи.

ВАЖНО! Сверить данные по стр. 040 вы можете по платежным поручениям на уплату НДФЛ, сопоставив поля 106 («ТП» — платежи текущего года) и 107 («МС указывается порядковый номер месяца») со значением строки 040.

Пример:

За 1-й квартал 2020 года, как и в остальные периоды, значение стр. 040 должно соответствовать суммам рассчитанных (исчисленных) и перечисленных в бюджет за этот период. Обратите внимание, что не в этом периоде, а за него. Проверяется стр. 070 так же, как и стр. 040, с учетом того, что все перечисления (уплата налога) необходимо сделать в том квартале (ином периоде), за который отчитываемся. Т. е. информация сопоставляется по отчетному периоду уплаченного НДФЛ в отчетном периоде. Проверить правильность значений строк 040 и 070 можно, определив сумму платежей за последний отчетный месяц, произведенных в следующем за отчетным.

Значение строки 070 («удержанный») не всегда совпадает с данными строки 040 («исчисленный»). Такое случается, когда некоторые налоговые суммы были начислены раньше, а удержаны с работников позднее.

Шаг 8. Строка 080. Не удержанный налог

В графу 080 вносят суммы НДФЛ, которые не получилось удержать по каким-либо причинам.

Шаг 9. Строка 090. Возвращенный налог

В строчке 090 отражается сумма налога, которую удержали ошибочно и возвратили работнику. Если подобных случаев не было, ставят ноль.

Раздел 2

Этот раздел отчета 6-НДФЛ содержит только информацию за отчетный квартал, а не за период с начала года. В нем указываются даты выплаты работникам доходов, последние сроки перечисления НДФЛ и суммы, которые соответствуют доходу и налогу.

Расположите даты перечислений работникам в хронологическом порядке.

Далее, в шагах 10 — 14 подробно рассмотрены примеры заполнения 6-НДФЛ в 2020 году и пошаговая инструкция к разделу 2, заполнение которого вызывает наибольшее количество вопросов.

Шаг 10. Дата получения дохода работниками

В графе 100 отражается день, когда работник получил доход, даже если перечисление было списочным, за каждый квартал года. Сведения по одному дню просуммируйте, если у них даты перечисления налога совпадают. Если выплаты сотрудникам производятся по разным видам, которые имеют отличия в дате перечисления налога, сведения по таким доходам должны указываться раздельно.

ВАЖНО! Обратите внимание, что число и месяц, которые необходимо указать, зависят от характера выплат.

Дата, являющаяся днем получения дохода работником, зависит от конкретного вида выплаты. Так, зарплата становится доходом гражданина в последний рабочий день месяца, за который она перечисляется. Допускается указать в этой строке последнее число, например, января 2020 года, хотя зарплату за январь работники получили только в феврале. А вот отпускные и больничные признаются доходами граждан точно в день их получения. Что касается материальной помощи, то при перечислении в денежной форме датой получения дохода является день выплаты (перечисления на счет в банке или выдачи из кассы). Если матпомощь в натуральной форме, то в строке 100 надо указать дату передачи доходов.

Шаг 11. Строка 110. День удержания налога налоговым агентом

Строка 110 содержит дату (день, месяц, год) удержания налога.

ВАЖНО! Удержать НДФЛ с зарплаты, отпускных, больничных, материальной помощи (с налогооблагаемой части), вознаграждения за оказанные работы (выполненные услуги) и прочих платежей в пользу работника разрешено только в день перечисления дохода работнику.

Шаг 12. Строка 120. Дата перечисления налога в бюджет

Значение строки 120 — это поле, отражающее дату перечисления НДФЛ в бюджет согласно законодательству.

ВАЖНО! Дата перечисления налога зависит от вида дохода, с которого произведено удержание и перечисление.

НДФЛ с з/п перечисляется не позже следующего дня после выплаты дохода работникам. А вот налог с отпускных, больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ).

Для отпускных допустимы следующие даты, отраженные в разделе 2 расчета 6-НДФЛ:

- по строке 100 — дата выплаты отпускных (ст. 223 НК РФ, письмо ФНС России от 13.11.2015 №БС-4-11/19829);

- по строке 110 — дата удержания налога, совпадающая с датой выплаты отпускных;

- по строке 120 — день уплаты налога, но не позже последнего дня месяца, в котором выплачены отпускные.

Шаг 13. Строка 130. Доход до удержания налога

В поле 130 указывается сумма, полученная работником либо работниками (в случае выплаты списком) на определенную дату (заполненную в графе 100 слева) до того, как удержан налог.

Дата дохода работника за месяц должна соответствовать сумме, если не включает полностью необлагаемый налогом доход. По таким случаям существуют разъяснения официальной позиции следующих ведомств:

Напомним про матпомощь: если в строке 020 данные о ней были, то и здесь должны учитываться (при условии, что она выдана в этом квартале).

Шаг 14. Строка 140. НДФЛ, который необходимо удержать с суммы

В графе 140 должна отражаться сумма НДФЛ, удержанного на дату, указанную в графе 110.

Если налогооблагаемая база уменьшалась на размер налоговых вычетов, сумму налога отражают с учетом вычетов, т. е. сумма НДФЛ по стр. 140 должна соответствовать уплаченной в бюджет. Напоминаем, что суммы налоговых вычетов указываются нарастающим итогом в разделе 1.

ВАЖНО! Оформляя отчет, обратите внимание, чтобы все ячейки в нем были заполнены. В ячейках без значений ставятся прочерки.

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками — так, как показывает образец заполнения формы 6-НДФЛ по КНД 1151099.

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение года доходы работникам не начисляются и не выплачиваются, предоставлять отчет не нужно. Об этом ФНС проинформировала в письме от 23.03.2016 № БС-4-11/4901.

Если в течение 2020 года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться и в дальнейшем накопительным образом. Поэтому нулевого нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы по одной выплате.

Если в прошлом году организация была налоговым агентом, а в этом по каким-то причинам перестала выплачивать доходы работникам, отчет в налоговый орган подавать нет необходимости. Хотя компания не обязана объяснять налоговикам, с чем связана утрата статуса налогового агента, для самоуспокоения рекомендуется отправить в ИФНС письмо о непредоставлении 6-НДФЛ в произвольной форме.

Заполнить форму 6-НДФЛ онлайн

Заполнить декларацию в онлайн-сервисах есть возможность на сайтах разработчиков бухгалтерского ПО — Мое дело, Контур, Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Изменения в 6 НДФЛ в 2020 году

Какие изменения в 6 НДФЛ в 2020 задумали законодатели? Все привыкли, что каждый год законодательство меняется. Отчетность по налогу на доходы физлиц не исключение. Теперь пришло время корректировки сроков сдачи отчетности. Подробности – в материале. Комментируемые изменения внесены Федеральным законом от 29.09.2019 № 325-ФЗ.

Форма (бланк) 6-НДФЛ в 2020 году

Чтобы отчитаться по форме 6-НДФЛ в 2020 году, нужно заполнить специальный бланк. Он утвержден приказом ФНС от 14.10.2015 № ММВ-7-11/450 (в последней редакции от 17.01.2018).

Однако Закон 325-ФЗ от 29.09.2019 предусматривает – включать в документ и форму 2-НДФЛ. Но это правило вступит в силу только с 1 января 2021 года. Поэтому в 2020 году оформляем документы отдельно.

Скачать актуальный бланк расчета 6-НДФЛ в 2020 году можно по ссылке.

Сократили сроки сдачи 6-НДФЛ

Одним из новшеств в сдаче отчетов по форме 2-НДФЛ и 6-НДФЛ является сокращение сроков сдачи. Законопроект № 720839-7 предусматривает изменение в 6 НДФЛ в 2020 году в части уменьшения срока сдачи. Так, крайний срок сдачи 2-НДФЛ и 6-НДФЛ перенесли на 1 марта года, следующего за отчетным.

Напомним, что в настоящее время налоговые агенты должны отчитываться по этим формам не позднее 1 апреля. Именно в такой срок нужно сдать отчетность за 2019 год. Новые поправки вступят в силу с 01.01.2020, поэтому по новым правилам нужно будет сдавать отчетность за 2019 год.

Добавим, что изменения в 2020 в 2 НДФЛ и 6 НДФЛ не коснутся сроков сдачи расчетов за отчетные периоды. Речь идет только о переносе сроков сдачи годовых отчетов.

Все сроки сдачи 6-НДФЛ в 2020 году смотрите в таблице.

До 10 человек

В настоящее время формы 2-НДФЛ и 6-НДФЛ на бумажном носителе могут сдавать те организации и ИП, численность персонала которых менее 25 человек. Согласно новым правилам данное требование будет ужесточено. Правом на бумажную сдачу смогут воспользоваться только налоговые агенты, у которых работает до 10 человек. Для всех остальных останется только возможность отчитываться в электронном виде.

Обособки

Согласно Федеральному закону от 29.09.2019 № 325-ФЗ упрощена отчетность для организаций с несколькими обособленными подразделениями. Теперь организации, подразделения которой находятся на территории одного муниципального образования, смогут выбрать одну инспекцию для сдачи отчетов по НДФЛ и уплаты налога.

О своем выборе компания должна сообщить в налоговую инспекцию до 1 января. Напомним, что по правилам, действующим в настоящее время, организации, у которых есть обособленные подразделения, должны отчитывать по месту учета каждого из них.

В настоящее время налоговики готовят разъяснения по переходным положениям законодательства. Такие изменения в 2020 году в 2-НДФЛ и 6-НДФЛ ожидают бухгалтеров.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Добавить комментарий