Отчет по МСФО

Формы отчетности по МСФО

2020-04-15 14786

2020-04-15 14786

В предыдущей статье мы разобрались с составом финансовой отчетности по МСФО, предъявляемыми требованиями, отличиями от национальных стандартов и особенностями представления. Этот материал посвящен более подробному рассмотрению состава полного комплекта финансовой отчетности, в который входят:

- Баланс

- Отчет о прибылях и убытках

- Отчет об изменениях в собственном капитале

- Отчет о движении денежных средств

- Примечания.

Согласно пунктам 44-48 МСФО (IAS) 1, независимо от содержания финансовой отчетности, раскрытия статей или примечаний, в ней обязательно должны содержаться определения формы финансовой отчетности и каждого ее компонента. Также в ней должна быть информация о:

- названии компании, которая отчитывается

- ее организационном положении

- отчетной дате на момент составления отчетности, или отчетном периоде

- валюте отчетности

- уровне точности расчета показателей.

Главной составляющей финансовой отчетности выступает баланс. Элементы отчета о финансовом положении (баланс) включают активы, обязательства, капитал.

По МСФО баланс может быть составлен двумя способами:

- (или) с разделением на краткосрочные и долгосрочные активы и обязательства

- (или) без такого разделения, но в порядке уменьшения или увеличения ликвидности.

Отчет о финансовом положении

В Отчет о финансовом положении должны входить статьи, которые представляют следующие суммы (п. 54 МСФО (IAS) 1 «Представление финансовой отчетности»):

- основные средства;

- инвестиционное имущество;

- нематериальные активы;

- финансовые активы (за исключением сумм, указанных в подпунктах (e), (h) и (i));

- инвестиции, учитываемые по методу долевого участия;

- биологические активы;

- запасы;

- торговая и прочая дебиторская задолженность;

- денежные средства и их эквиваленты;

- итоговая сумма активов, классифицируемых как предназначенные для продажи, и активов, включенных в выбывающие группы, классифицируемых как предназначенные для продажи в соответствии с МСФО (IFRS) 5 «Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность»;

- торговая и прочая кредиторская задолженность;

- резервы;

- финансовые обязательства (за исключением сумм, указанных в подпунктах (k) и (l));

- обязательства и активы по текущему налогу, как определено в МСФО (IAS) 12 «Налоги на прибыль»;

- отложенные налоговые обязательства и отложенные налоговые активы, как определено в МСФО (IAS) 12;

- обязательства, включенные в выбывающие группы, классифицируемых как предназначенные для продажи в соответствии с МСФО (IFRS) 5;

- неконтролирующие доли, представленные в составе капитала;

- выпущенный капитал и резервы, относимые на собственников материнского предприятия. Расположение статей баланса и их названия могут изменяться, поскольку баланс должен отражать полную картину финансового положения организации. Информация, которая представлена в балансе о наличии активов и обязательств на определенную дату, отличных по характеру и функциям может оцениваться по-разному.

Отчет о прибылях и убытках

Следующая форма финансовой отчетности МСФО — отчет о прибылях и убытках. Этот отчет отражает доход компании и затраты, которые она произвела для его получения за отчетный период.

Он является первой из двух частей Отчета о совокупном доходе.

В статьи отчета о прибылях и убытках входят:

- выручка;

- результаты операционной деятельности;

- затраты по финансированию;

- доля прибылей и убытков ассоциированных компаний и совместной деятельности, исчисляемая методом участия;

- расходы по налогу;

- прибыль или убыток от обычной деятельности;

- результаты чрезвычайных обстоятельств;

- доля меньшинства;

- чистая прибыль или убыток за период.

МСФО предусматривают две формы представления расходов: по характеру затрат или по функциям затрат (метод себестоимости продаж).

Отчет о совокупном доходе МСФО

Этот отчет только частично входит в состав комплекта финансовой отчетности по МСФО. Отчет о совокупном доходе — это документ, в котором отражают размер прибылей и убытков, а также изменений прочего совокупного дохода за определенный отчетный период. Его составление представление также регулирует МСФО 1.

Отчет состоит из двух разделов:

- Отчет о прибылях и убытках

- Отчет о прочем совокупном доходе (статьи, влияющие на нераспределенную прибыль, но не отраженные в отчете о прибылях и убытках, например,изменение резерва переоценки, объявленные дивиденды и прочее).

Классификацию расходов в отчете о совокупном доходе выполняют по их характеру и по их функции. В любом варианте прибыль и совокупный доход выделяется отдельно, принадлежащий материнскому предприятию и отдельно неконтролирующим акционерам. МСФО (IAS) 1 содержит минимальный список статей доходов и расходов, которые подлежат отражению в отчете о совокупном доходе. Предприятие обязано расшифровывать эти статьи, если это необходимо для понимания финансовых результатов. МСФО позволяют предоставлять вышеуказанную информацию в одной форме, а также двумя документами: “Отчет о прибылях и убытках” и документ с данными о нераспределенной прибыли/убытках, а также со строками прочих совокупных доходов.

Пример Отчета о совокупном доходе

| ПАО «LYE» Отчет о совокупном доходе за год, завершившийся 31 декабря 2016 года |

||

| (в руб) | ||

| 2011 | 2010 | |

| Выручка от реализации | 89 795 229 | 79 306 979 |

| Себестоимость реализации | (42 115 606) | (34 161 877) |

| Валовая прибыль (убыток) | 47 679 623 | 45 145 102 |

| Прочий доход | 163 622 | 75 551 |

| Расходы на сбыт | (23 752 001) | (18 551 647) |

| Административные расходы | (2 439 445) | (2 429 000) |

| Прочие расходы | (10 709) | (551 231) |

| Прибыль (убыток) от операционной деятельности | 21 641 090 | 23 688 775 |

| Финансовые доходы | 1 319 017 | 1 269 192 |

| Финансовые расходы | (788 173) | (712 991) |

| Чистая финансовая прибыль (убыток) | 530 844 | 556 201 |

| Доля прибыли (убытка) от инвестиций, учитываемых по методу участия в капитале | 29 193 | (57 629) |

| Прибыль (убыток) до уплаты налога | 22 201 127 | 24 187 347 |

| Налог на прибыль | (4 487 947) | (5 016 165) |

| Чистая прибыль (убыток) | 17 713 180 | 19 171 182 |

| Прочий совокупный доход | ||

| Курсовые разницы, связанные с перерасчетом иностранных операций в валюту отчетности | 268 023 | 62 340 |

| Итого совокупный доход за год | 17 981 203 | 19 233 522 |

Отчет об изменениях в собственном капитале

В отчете о движении капитала отражается размер каждого компонента собственного капитала на отчетные даты, а также изменение этих компонентов.

Структура отчета об изменениях капитала состоит из:

- Собственного капитала на начало периода:

- входящий остаток

- изменения в учетной политике

- скорректированный остаток.

- вклады владельцев

- изъятия владельцами

- чистая прибыль (убыток)

- прочий совокупный доход

- прочие операции.

Предприятие должно также представить сумму дивидендов, признанную в качестве выплат в пользу собственников в течение периода, и соответствующую сумму дивидендов в расчете на акцию.

Отчет о движении денежных средств

В документе отражается поступление и выбытие денежных средств, а также их эквивалентов за отчетный период. Составление и представление этого отчета регулируется МСФО (IAS) 7. Отчет обязателен для представления всеми предприятиями.

Денежными средствами являются деньги и банковские вклады до востребования. Краткосрочные высоколиквидные инвестиции относятся к денежным эквивалентам.

В отчете денежные потоки классифицируются по трем видам деятельности:

- операционной, то есть основной, которая приносит доход;

- инвестиционной, то есть направленной на приобретение и выбытие долгосрочных активов и прочих инвестиций;

- финансовой, то есть приводящей к изменению в составе и величине капитала и заемных средств.

Движение денежных средств от операционной деятельности может быть представлена прямым методом и косвенно. В первом варианте раскрываются основные виды денежных поступлений и денежных платежей. Во втором прибыль корректируется на операции неденежного характера. Отчет, составленный таким методом, не раскрывает информацию о видах денежных поступлений и денежных платежей.

В пояснениях к отчету о движении денежных средств раскрываются:

- состав денежных средств и их эквивалентов;

- существенные остатки денежных средств и их эквивалентов, в том числе, недоступные для использования

- группой (с указанием причин, по которым использование невозможно);

- величина потоков денежных средств, направленных на увеличение производственных мощностей отдельно от средств, направленных на поддержание производственных мощностей;

- информация о движении денежных средств по отчетным сегментам;

- другая уместная информация.

Примечания

Примечания к финансовой отчетности являются ее неотъемлемой частью. В них содержится информация, которая дополняет информацию о суммах, раскрытую в отдельных формах отчетности. Также они включают описание учетной политики, существенных оценочных значений и суждений, раскрытие информации о капитале и финансовых инструментах, предусматривающих обязательство выкупа, классифицированных в качестве капитала.

Кстати, недавно прошел тренинг по теории и практике построения отчета о движении денежных средств по МСФО.

Предлагаем ознакомится с фрагментом этого тренинга

Пройдите комплексный курс «ДипИФР. Гарантия», чтобы изучить теорию и практику работы с МСФО и превратиться в востребованного специалиста. Зарегистрируйтесь и пройдите 1-й модуль курса бесплатно!

Отчетность по МСФО — состав и требования к представлению отчетности

2020-03-23 23535

2020-03-23 23535

В предыдущей статье мы уже рассмотрели элементы финансовой отчетности в соответствии с МСФО, а также разобрались в ее основных принципах и способах подготовки. Этот материал посвящен непосредственно главным вопросам работы над отчетностью, а также требованиям, которые предъявляют к ней. Основная идея, которую воплощают международные стандарты финансовой отчетности и которая отразилась на финансовой отчетности компаний — свобода в составлении, стандартность и доступность информации для любого пользователя. Как именно это выражено в финансовой отчетности по МСФО мы и разбираемся в материале, представленном ниже.

Состав финансовой отчетности в соответствии с МСФО

Напомним, что подготовку отчетности по МСФО выполняют несколькими способами: первичный учет и трансформация отчетности. Предприятия, имеющие дочерние фирмы, обязаны выполнять консолидацию финансовой отчетности.

Основным стандартом, который регулирует порядок формирования финансовой отчетности по МСФО выступает МСФО (IAS) 1 “Представление финансовой отчетности”. В нем определены критерии ее соответствия правилам МСФО, а также установлены требования относительно существенности, непрерывности деятельности, указаны обязательные компоненты финансовой отчетности, а также последовательности представления. Стандарт содержит рекомендации по составлению каждой из основных отчетных форм и устанавливает общие требования к признанию и оценке отчетности субъектов операций.

В пункте 8 МСФО (IAS) 1 указан состав полного комплекта финансовой отчетности, в который входят:

- баланс;

- отчет о прибылях и убытках;

- отчет об изменениях в собственном капитале, отражающий либо все изменения в собственном капитале, либо изменения в собственном капитале, отличающиеся от тех, которые возникают в результате операций с владельцами собственного капитала (акционерами);

- отчет о движении денежных средств;

- примечания, включая краткое описание существенных элементов учетной политики и прочие пояснительные примечания.

Кроме вышеперечисленных документов в состав финансовой отчетности могут входить отчеты по охране окружающей среды, отчеты о добавленной стоимости и другие дополнительные отчеты, которые облегчают работу пользователям в принятии экономических решений.

Периодичность финансовой отчетности по МСФО указана в пункте 37 МСФО (IAS) 1, где говорится, что компаниям разрешено составлять отчетность за период в 52 недели (364 дня). Это меньше, чем календарный год (примерно 52,14 недели), но удобнее для компаний, составляющих отчетность за этот период.

Финансовую отчетность возможно формировать также за более короткие периоды. По МСФО этот период составляет 6 месяцев. Однако нередко такую отчетность составляют и за более короткий срок, что повышает полезность финотчетности. Независимо от сложности операций, проведенных в компании, важно, чтобы в финансовой отчетности информация о них была полезной.

Требования к отчетности по МСФО

В таблице ниже приведены основные требования к отчетности по МСФО, которая существенно отличается от отчетности по национальным стандартам. Подробнее эта тема рассмотрена в статье “РСБУ и МСФО: сходства и различия”.

| Название | Общие требования к финансовой отчетности МСФО |

| Требование полноты | Информация в финансовой отчетности должна быть полной с учетом существенности и затрат на ее создание (п.38 Принципов подготовки и составления финансовой отчетности). |

| Требование своевременности | Своевременное отражение информации в отчетности с учетом соблюдения баланса между уместностью и надежностью информации (см. п.43 Принципов подготовки и составления финансовой отчетности). |

| Требование осмотрительности | Требование осмотрительности изложено в п.37 Принципов подготовки и составления финансовой отчетности. |

| Требование приоритета содержания перед формой | Операции и другие события должны учитываться и представляться в соответствии с их сущностью и экономической реальностью, а не только в соответствии с юридической формой (п.35 Принципов подготовки и составления финансовой отчетности). |

| Требование непротиворечивости | Требование непротиворечивости в МСФО не определено. |

| Требование рациональности | Требование рациональности в отношении ведения бухгалтерского учета в МСФО не определено. В то же время в Принципах подготовки и составления финансовой отчетности содержится положение о необходимости соблюдения баланса между выгодами, получаемыми от информации и затратами на ее сбор. |

Представление отчетности

Представление финансовой отчетности в соответствии с МСФО должно осуществляться согласно требований МСФО (IAS) 1. А именно: такая отчетность должна быть полезной для пользователей, должна обеспечивать сопоставимость, как с отчетностью за другие периоды, так и с отчетностью других предприятий.

Подразумевается, что финансовую отчетность составляют на основе непрерывной деятельности предприятия. Исключением являются случаи, когда руководство планирует прекратить торговую деятельность предприятия либо ликвидировать его, если не существует альтернативных вариантов решения ситуации. Руководство составляет финансовую отчетность на основе принципа начисления, за исключением информации о движении денежных средств.

Не существует единого установленного формата для финансовой отчетности, но МСФО (IAS) 1 содержит их примеры, и требования к примечаниям к отчетности — они должны раскрывать минимальный объем информации.

Финансовая отчетность раскрывает соответствующую информацию за предыдущий период, за исключением случаев, когда МСФО или разъяснения допускают или требуют иного.

Составление финансовой отчетности по МСФО ответственный процесс, который требует от специалистов обстоятельных знаний и навыков. Множество компаний пользуются более простым способом составления отчетности по МСФО — трансформацией.

Если вы хотите повысить свой профессиональный уровень в области применения МСФО для трансформации отчетности и расширить свои карьерные перспективы, то корпоративный тренинг на эту тему станет лучшим способом освоить пласт востребованных навыков. Закажите консультацию по тренингу и узнайте, как быстро мы сможем организовать обучение для вас и ваших коллег!

Тренинг «Трансформация финансовой отчетности»

IFRS отчетность – это…

Актуально на: 17 мая 2018 г.

О том, что такое IAS и IFRS, мы рассказывали в нашей консультации и приводили в ней перечень действующих на территории РФ Международных стандартов финансовой отчетности и их разъяснений. А что понимается под IFRS-отчетностью?

Отчетность по МСФО

Бухгалтерская финансовая отчетность, сформированная по правилам, установленным Международными стандартами финансовой отчетности, обычно именуется отчетностью по МСФО, а иногда и IFRS-отчетностью.

Залог корректного составления отчетности по МСФО – в следовании требованиям международных стандартов и разъяснений и особенно тех МСФО, которые посвящены вопросам составления и представления бухгалтерской (финансовой) отчетности:

- МСФО (IAS) 1 «Представление финансовой отчетности»;

- МСФО (IAS) 10 «События после отчетного периода»;

- МСФО (IAS) 27 «Отдельная финансовая отчетность»;

- МСФО (IAS) 34 «Промежуточная финансовая отчетность»;

- МСФО (IFRS) 10 «Консолидированная финансовая отчетность».

Основы представления финансовой отчетности общего назначения установлены МСФО (IAS) 1. Финансовая отчетность общего назначения – это наиболее распространенный тип бухгалтерской отчетности, которая предназначена для удовлетворения потребностей тех пользователей, которые не могут требовать от организации подготовки специальной отчетности. То есть это отчетность для наиболее широкого круга пользователей.

Финансовая отчетность по МСФО – это структурированное отображение финансового положения и финансовых результатов деятельности организации. Цель такой отчетности – представление информации о финансовом положении, финансовых результатах и денежных потоках организации, которая будет полезна широкому кругу пользователей при принятии ими экономических решений. Кроме того, финансовая отчетность показывает результаты управления ресурсами, доверенными руководству организации ее собственниками.

IFRS-отчетность организации содержит в отношении конкретной организации информацию о:

- ее активах;

- обязательствах;

- собственном капитале;

- доходах и расходах, включая прибыли и убытки;

- вкладах, полученных от собственников, и о суммах, распределенных между ними;

- денежных потоках.

Указанная информация вместе с дополнительной информацией, отраженной в примечаниях, помогает пользователям финансовой отчетности прогнозировать будущие денежные потоки организации.

Комплект отчетности по МСФО

В общем случае полный комплект финансовой отчетности по МСФО включает в себя:

- отчет о финансовом положении;

- отчет о прибыли или убытке и прочем совокупном доходе;

- отчет об изменениях в собственном капитале;

- отчет о движении денежных средств;

- примечания, состоящие из краткого обзора значимых положений учетной политики и прочей пояснительной информации;

- сравнительную информацию за предшествующий период.

При этом вместо указанных наименований отчетов организация может использовать иные. К примеру, отчет о финансовом положении именовать «бухгалтерский баланс», а отчет о прибыли или убытке и прочем совокупном доходе – «отчет о совокупном доходе» или «отчет о финансовых результатах». Иными словами, для аналогичных по существу отчетов организация может использовать наименования форм, приведенных для российской отчетности в Приказе Минфина от 02.07.2010 № 66н.

Применительно к финансовой отчетности общего назначения МСФО (IAS) 1 раскрывает общие аспекты, а также структуру и содержание каждой из отчетных форм.

Состав финансовой отчетности по МСФО

МСФО разработаны негосударственной некоммерческой организацией – Советом по МСФО (International Accounting Standards Board (IASB)) – по инициативе крупных компаний. Формально никакое государство не может оказывать влияние на решения, принимаемые этой организацией.

Финансируют IASB на добровольной основе международные бухгалтерские фирмы, многочисленные крупные компании, банки, а также правительства многих стран.

Основная цель организации – разработать в общественных интересах единый комплект высококачественных, понятных и практически реализуемых всемирно принятых стандартов финансовой отчетности, основанных на четко сформулированных принципах.

В настоящее время уже более чем в 100 странах официально предписано или разрешено применять МСФО.

Состав международных стандартов финансовой отчетности и разъяснений к ним

Основные правила формирования отчетности по МСФО

Отчетный период

Компания может составлять отчетность за год, оканчивающийся на любую дату (Пункт 36 МСФО (IAS) 1). Например, отчетный год компании Siemens начинается 1 октября и заканчивается 30 сентября.

Более того, если посмотреть пункт 37 МСФО (IAS) 1, мы увидим что, компаниям разрешено составлять отчетность за период продолжительностью 52 недели (то есть 364 дня). Ведь календарный год содержит нецелое число недель (примерно 52,14 недели), и составлять отчетность за этот период некоторым компаниям неудобно.

План счетов и формы отчетности

В структуре международной отчетности отсутствует единый утвержденный или рекомендованный план счетов. Каждая компания, составляющая отчетность по МСФО, разрабатывает свой план счетов исходя из специфики своей деятельности и необходимой детализации финансовой информации.

В то же время компания может для целей МСФО использовать План счетов российского бухучета, если она составляет международную отчетность методом трансформации.

Утвержденных форм финансовой отчетности в МСФО, разумеется, тоже нет. Вместо этого МСФО (IAS) 1 «Представление финансовой отчетности» содержит общие рекомендации по структуре финансовой отчетности и минимальные требования к ее содержанию.

Состав финансовой отчетности в МСФО такой же, как и в РСБУ. Различаются только названия некоторых форм. Так, российскому балансу в МСФО соответствует отчет о финансовом положении, а отчету о финансовых результатах – отчет о совокупном доходе. Отчет об изменениях капитала и отчет о движении денежных средств (ОДДС) в МСФО называются так же, как и в российском учете.

Впрочем, названия форм отчетности в МСФО также необязательные – лишь бы они были понятны пользователям отчетности. Далее для простоты мы будем называть формы отчетности по МСФО так, как они называются в РСБУ.

Баланс в МСФО может быть составлен двумя способами (по выбору организации):

- (или) с разделением на краткосрочные и долгосрочные активы и обязательства, то есть как и в РСБУ;

- (или) без такого разделения, но в порядке уменьшения или увеличения ликвидности.

Форма представления должна обеспечивать надежную и уместную информацию. Например, банки обычно выбирают способ представления в порядке уменьшения ликвидности, а производственные компании – с разделением на краткосрочные и долгосрочные активы и обязательства.

В отчете о финансовых результатах расходы, связанные с основной деятельностью, можно также представить двумя способами (по выбору организации):

Отчет о движении денежных средств

Компании могут представлять сведения о потоках денежных средств от текущей (в МСФО используется термин «операционной») деятельности одним из двух способов:

- прямым методом, как в РСБУ;

- косвенным методом.

Особенность отчета о движении денежных средств (ОДДС), составленного косвенным методом, заключается в том, что показатель «Чистый денежный приток (отток) от текущих операций» получают расчетным путем. Для этого чистая прибыль (убыток) корректируется на статьи, которые учтены при расчете прибыли (убытка), но не повлекли притока (оттока) денег. Например, амортизация – это статья, которая уменьшает прибыль, но не влечет оттока денег, поэтому при корректировке прибыли эта статья прибавляется. Очевидно, что результат (чистый денежный приток (отток) от текущих операций) при косвенном методе будет такой же, как если бы его получали прямым методом. Однако отчет, составленный косвенным методом, не содержит информации о денежных потоках в операционной деятельности.

Составить ОДДС косвенным методом проще, чем прямым. Однако МСФО рекомендует использовать прямой метод составления отчета о движении денежных средств, так как он дает полезную информацию для оценки будущих потоков денежных средств, недоступную в случае использования косвенного метода (Пункт 19 МСФО (IAS) 7).

Валюта отчетности

Учет в МСФО ведется в так называемой функциональной валюте. Функциональная валюта – эта валюта экономической среды, в которой компания ведет свою деятельность.

При определении функциональной валюты, в частности, учитывается:

- в какой валюте устанавливаются цены и производятся расчеты за товары и услуги компании;

- валюта страны, чьи условия определяют продажные цены на товары и услуги компании (например, российский газ может продаваться за рубли, но фактически его цена привязана к курсу доллара);

- в какой валюте в основном происходит оплата труда, материалов и прочих затрат, связанных с предоставлением товаров и услуг компанией.

Рассмотрим небольшой пример. Российская компания занимается оптовой торговлей сырьем. Сырье покупается и продается за доллары США. Все прочие затраты компания несет в рублях. Функциональной валютой компании будет являться доллар США, так как именно в этой валюте устанавливаются цены на товары компании и происходит оплата купленных товаров. Величина всех прочих расходов компании, занимающейся оптовой торговлей, вероятно, будет значительно меньше, чем себестоимость проданных товаров.

При операциях в любой другой валюте, помимо функциональной, производится пересчет в функциональную валюту. Отчетность может составляться в любой валюте, она называется валютой отчетности. То есть, валюта учета и валюта отчетности могут различаться. Если валюта отчетности компании одна, а функциональная валюта другая, то финансовые результаты работы и финансовое положение переводятся в валюту отчетности. Все курсовые разницы, возникающие в результате перевода, признаются в составе прочего совокупного дохода, т. е. относятся на капитал.

МСФО не устанавливают требований к языку составления отчетности, но обычно она оформляется на английском языке.

Момент признания выручки

Выручка от продажи товаров признается, когда компания передала покупателю значительные риски и выгоды, связанные с правом собственности на товары (а также при выполнении ряда других условий), независимо от факта перехода права собственности. Конечно, в большинстве случаев передача рисков и выгод совпадает с передачей покупателю юридических прав собственности, но так бывает не всегда.

Рассмотрим следующий пример. По договору купли-продажи покупатель перечисляет продавцу аванс в размере 75% от стоимости оборудования, после чего продавец передает оборудование покупателю. Оставшиеся 25% стоимости уплачиваются через полгода, после чего право собственности на оборудование переходит к покупателю. Продавец признает выручку на дату передачи оборудования, несмотря на то что в этот момент право собственности не переходит к покупателю. Передача оборудования покупателю и получение от него большей части оплаты, свидетельствующее о намерении сторон завершить сделку, позволяют утверждать, что риски и выгоды перешли к покупателю на эту дату.

Дисконтирование

Дисконтирование в международной отчетности применяется очень широко. Например, если поступление денежных средств или их эквивалентов за отгруженные товары откладывается на значительный срок (обычно более года), то дебиторская задолженность и выручка определяются дисконтированием всех будущих поступлений.

Если какие-либо нефинансовые активы (ОС, НМА, запасы и др.) приобретаются со значительной отсрочкой платежа (более года), то себестоимость таких активов представляет собой эквивалент цены при условии немедленной оплаты на дату признания актива. Разница между этой суммой и общей суммой оплаты признается в качестве процентных расходов в течение времени отсрочки (Пункт 18 МСФО (IAS) 2; п. 23 МСФО (IAS) 16; п. 32 МСФО (IAS) 38; п. 24 МСФО (IAS) 40).

Для определения стоимости некоторых финансовых активов и финансовых обязательств также используется дисконтирование.

МСФО (IAS) 36 «Обесценение активов» требует в некоторых случаях определять ценность использования актива (или группы активов). Ценность использования рассчитывается при помощи дисконтирования будущих притоков и оттоков денежных средств, связанных с продолжением использования актива и его последующим выбытием.

Внеоборотные активы, предназначенные для продажи

Внеоборотные активы (в частности, основные средства), которые компания какое-то время использовала в деятельности, а затем решила продать, признаются как отдельный вид оборотных активов. Они так и называются – долгосрочные активы, предназначенные для продажи.

Актив переводится в состав предназначенных для продажи, если одновременно соблюдаются два условия:

- актив готов для немедленной продажи в его текущем состоянии на обычных условиях;

- его продажа в высшей степени вероятна (когда активно ведется поиск покупателя и ожидается, что продажа произойдет в течение года по рыночной цене).

Так же как и товары, активы, предназначенные для продажи, не амортизируются. В балансе они признаются по наименьшей из двух величин:

- по балансовой стоимости;

- по справедливой стоимости за вычетом расходов на продажу.

Если справедливая стоимость актива за вычетом расходов на продажу меньше, чем его балансовая стоимость, то разница (убыток от обесценения) признается в качестве расхода. Если впоследствии стоимость актива увеличится, то обесценение необходимо восстановить, но только в пределах суммы, ранее включенной в расходы.

Учет аренды

Учет операций по аренде регулируется специальным Стандартом МСФО (IAS) 17 «Аренда». В нем говорится, что аренда может быть двух видов – финансовая и операционная.

Аренда квалифицируется как финансовая, если к арендатору переходят практически все риски и выгоды, связанные с владением активом. Так бывает, если, например, в конце срока аренды право собственности на актив переходит к арендатору или срок аренды составляет значительную часть срока службы актива. Если аренда не относится к финансовой, то она считается операционной.

Финансовая аренда и операционная аренда по-разному отражаются в учете и отчетности. Финансовая аренда рассматривается в соответствии с ее экономическим смыслом, то есть как продажа актива в рассрочку независимо от того, переходит ли к арендатору право собственности на предмет аренды в конце договора. При передаче актива арендодатель отражает в учете его выбытие и дебиторскую задолженность арендатора. Поскольку арендодатель получает деньги за актив не сразу, а по частям, за отсрочку платежа начисляются проценты. Поэтому в течение срока договора аренды арендодатель начисляет процентный доход и по мере поступления платежей от арендатора отражает постепенное погашение дебиторской задолженности.

Арендатор в финансовой аренде признает актив у себя в учете (независимо от того, переходит ли к нему право собственности в конце договора) и отражает кредиторскую задолженность перед арендодателем. В течение срока договора аренды он отражает процентный расход и погашение кредиторской задолженности.

При операционной аренде актив продолжает числиться у арендодателя, а доход в виде арендной платы у арендодателя и расход у арендатора признаются равномерно (независимо от графика платежей).

Учет отложенных налогов

В МСФО отложенные налоги определяются балансовым методом. Этот метод заключается в том, что балансовые стоимости активов и обязательств сравниваются с их налоговыми базами.

Балансовые стоимости активов и обязательств – это суммы, по которым активы и обязательства отражены в балансе.

Налоговые базы актива и обязательства определяются по-разному.

При использовании или продаже актива возникают налогооблагаемые доходы. При этом при расчете налога какая-то сумма будет учтена и в расходах. Именно сумма, учтенная в расходах, и будет налоговой базой актива.

Например, товар куплен за 1000 руб. Затем товар продан за 1200 руб., эта сумма включена в доходы и одновременно 1000 руб. учтено в расходах. Значит, налоговая база этого товара равна 1000 руб. Если доходы от использования или продажи актива не будут облагаться налогом, то налоговая база актива равна его балансовой стоимости.

Налоговая база обязательства равна его балансовой стоимости минус сумма, которая вычитается для целей налогообложения в будущих периодах.

К примеру, организация признала резерв по судебному иску (в РСБУ – оценочное обязательство) в сумме 1000 руб. Балансовая стоимость обязательства равна 1000 руб. Для налоговых целей расходы также будут учтены, но позже – тогда, когда они будут понесены. Значит, налоговая база обязательства равна 0 рублей. (1000 — 1000).

Однако в случае выручки, полученной авансом, действует специальное правило – налоговая база возникающего обязательства равна его балансовой стоимости за вычетом тех сумм выручки, которые не будут облагаться налогом в будущих периодах.

Рассмотрим следующий пример, продавец получил аванс в сумме 1000 руб. Когда произойдет отгрузка, продавец признает налогооблагаемый доход в сумме 1000 руб. Значит, налоговая база полученного аванса равна 1000 руб. (1000 руб. — 0).

В таблице приведены виды отложенных налогов, возникающие при различных соотношениях балансовых стоимостей и налоговых баз активов и обязательств.

| Статья отчетности | Отложенные налоговые активы (ОНА) | Отложенные налоговые обязательства (ОНО) |

| Активы | Балансовая стоимость меньше налоговой базы | Балансовая стоимость больше налоговой базы |

| Обязательства | Балансовая стоимость больше налоговой базы | Балансовая стоимость меньше налоговой базы |

Постоянные разницы в МСФО не отражаются. Например, часть затрат организации в виде процентов по кредиту не может быть признана в налоговом учете. По правилам РСБУ сверхнормативные проценты – это постоянная разница, поэтому нужно начислить ПНО.

Если использовать План счетов РСБУ, то признание отложенных налогов по МСФО в учете выглядит так:

- Дт счета 09 «Отложенные налоговые активы» Кт счета 99 «Прибыли и убытки» или 83 «Добавочный капитал»;

- Дт счета 99 «Прибыли и убытки» или 83 «Добавочный капитал» Кт счета 77 «Отложенные налоговые обязательства».

При погашении ранее признанных отложенных налогов делаются обратные записи.

То есть в МСФО, в отличие от РСБУ, отложенный налог не корреспондирует со счетом расчетов по налогу, а относится напрямую на статью отчета о финансовых результатах или на прочий совокупный доход.

Пример учета отложенных налогов по РСБУ и МСФО

Обесценение активов

Организации, согласно МСФО, обязаны тестировать на обесценение, например, такие активы, как ОС, инвестиционная собственность, НМА, гудвилл./p>

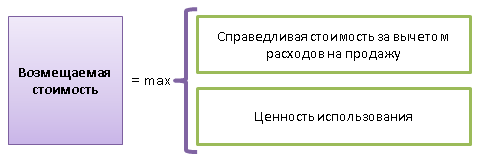

Суть МСФО (IAS) 36 заключается в том, что актив должен отражаться в отчетности по стоимости, не превышающей его возмещаемую стоимость. Возмещаемая стоимость – это сумма, которую организация может получить от использования или продажи данного актива. Таким образом:

Некоторые активы приносят компании доход самостоятельно, например объект, который организация сдает в аренду. Поэтому особых проблем с определением ценности его использования не возникает.

Другие активы, например административное здание завода, самостоятельно денежные средства для компании не приносят. В таком случае возмещаемая стоимость должна определяться для группы активов, генерирующих денежные средства, в которую входит данный актив.

Если балансовая стоимость актива выше его возмещаемой стоимости, то балансовую стоимость нужно уменьшить.

Величина обесценения обычно включается в расходы. Исключением является ситуация, когда обесценился объект ОС, который ранее дооценивался с отражением суммы переоценки в капитале. В этом случае сначала на величину обесценения уменьшается сумма дооценки, а если величина обесценения больше, чем дооценка, то остаток отражается в составе расходов.

Если возмещаемая стоимость актива выросла, то сумма его обесценения может быть восстановлена до текущей балансовой (кроме гудвилла).

Консолидированная отчетность

Консолидированная отчетность – это единая отчетность группы: материнской компании (МК) и ее дочерних компаний (ДК), которая составляется по правилам МСФО (пункт 1 ст. 3 Закона от 27.07.2010 №208-ФЗ).

Консолидация делается для того, чтобы пользователь отчетности получил информацию не только о тех активах и обязательствах, которые юридически принадлежат самой МК, но и о тех, которые она контролирует через свои дочерние компании.

На сегодняшний день, согласно статьи 2 208-ФЗ такая отчетность является обязательной лишь для ограниченного круга российских организаций – банков, страховщиков, публичных компаний. В то же время все больше крупных и средних компаний составляют консолидированную отчетность по собственной инициативе для целей управленческого учета.

Отметим, что консолидация – это один из самых сложных вопросов МСФО. Не случайно именно эта тема вызывает больше всего затруднений при обучении международным стандартам.

Состав финансовой отчетности по МСФО и РСБУ

Формально отчетность несущественно отличается от российской бухгалтерской отчетности. Основные различия в составе форм отчетности представлены в нижеследующей таблице.

Состав финансовой отчетности по МСФО и российскому законодательству

| МСФО | Российское законодательство |

| Отчет о финансовом положении | Бухгалтерский баланс |

| Отчет о совокупном доходе (отчет о прибылях и убытках), отчет о прочем совокупном доходе | Отчет о финансовых результатах |

| Отчет о движении капитала | Отчет об изменениях капитала |

| Отчет о движении денежных средств | Отчет о движении денежных средств |

| Учетная политика и пояснительная записка | Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках |

| — | Аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности, если она подлежит обязательному аудиту |

Кроме того, имеется ряд принципиальных отличий, основанных на экономических и правовых особенностях среды, в которых формировались две системы учета.

Так, в МСФО – минимальная связь между налогообложением и бухгалтерским учетом, слабое юридическое влияние на учет и сильное экономическое, упор делается не на государственные регламенты, а на профессиональное суждение специалистов, жесткая (до уголовной) ответственность за искажение финансовой отчетности и т.п. Это связано с тем, что предприятие государством воспринимается не столько как налогоплательщик, сколько как создатель ВВП и рабочих мест, как звено одной большой экономической цепи, крах которого в большей или меньшей степени может повлиять на благополучие экономики в целом – от локальной до мировой.

В МСФО во главу угла ставится реальная оценка статей баланса с перспективой на будущее. Отсюда вытекают такие понятия, как оценка по справедливой стоимости (сумма, на которую может быть заменен актив), дисконтированная стоимость, поправки на гиперинфляцию, эксплуатационная ценность актива, обязательства, вытекающие из практики, и т.п.

Российские бухгалтеры с данными понятиями практически не знакомы.

Проиллюстрируем это на простом примере. Допустим, на конец отчетного периода сальдо счета 50 составляет 35 000 руб., счета 51 – 240 500 руб. Соответственно, российский бухгалтер в балансе по строке «Денежные средства и денежные эквиваленты» отразит сумму 276 000 руб. Но при этом имеется дополнительное условие: расчетный счет предприятия открыт в банке, который в данный момент проходит процедуру банкротства. Таким образом, реально в распоряжении предприятия находятся денежные средства на сумму 35 000 руб. Именно эту сумму бухгалтер и должен был бы показать, составляй он отчетность по МСФО.

Или другой пример.

Организация – производитель сельскохозтехники реализовала комбайн стоимостью 4,5 млн. рублей, предоставив своему контрагенту отсрочку платежа на 9 месяцев. В российском учете выручка от операции будет отражена в сумме 4,5 млн. руб. Бухгалтер же, ведущий учет по МСФО, отразит выручку по данной операции в размере дисконтированной суммы будущих поступлений с учетом среднерыночной кредитной ставки, например 20%. То есть в данном случае выручка будет оценена по справедливой стоимости: 3 924 882 рублей.

Повторимся это расчет в самом упрощенном варианте – на практике сюда бы прибавились проценты на сумму отсрочки и отложенные налоги.

Пояснения в международной финансовой отчетности по сравнению с российским аналогом менее регламентированы и в то же время, по мнению многих отечественных экспертов, дают гораздо более полное представление о компании.

Подводя итоги, можно скачать что, финансовая отчетность, составленная в соответствии с МСФО, представляет гораздо больший объем информации о компании, как в качественном, так и в количественном плане по сравнению с российским аналогом.

Требования к содержанию и структуре финансовой отчетности приводятся в МСФО (IAS) 1 «Представление финансовой отчетности». В соответствии с данным стандартом финансовая отчетность предназначена для широкого круга пользователей. С ее помощью пользователи получают информацию о финансовом положении и финансовых результатах деятельности организации.

Отчетность по МСФО должна содержать сведения об активах, обязательствах, капитале и его изменениях, доходах и расходах, денежных потоках организации. Финансовая отчетность по МСФО включает:

1. Бухгалтерский баланс (balancesheet);

2. Отчет о прибылях и убытках (incomestatement);

3. Отчет об изменениях в собственном капитале (statementofchangesequity);

4. Отчет о движении денежных средств (cashflowstatement);

5. Пояснительныепримечания (accounting policies and explanatory notes).

Следует отметить, что аудиторское заключение в финансовую отчетность по МСФО в обязательном порядке не включается. Зато в подобную отчетность могут входить различные аналитические обзоры, касающиеся финансовых результатов, отчеты по вопросам охраны окружающей среды и т.п. Также в отчетности, формируемой по МСФО, отчет об изменениях капитала и отчет о движении денежных средств выступают в качестве самостоятельных форм отчетности, а не приложений к балансу и отчету о прибылях и убытках.

На титульном листе отчетности, формируемой в соответствии с международными стандартами, как правило, указывается информация о наименовании организации, отчетной дате или отчетном периоде, валюте отчетности и степени округления ее показателей. При этом в отличие от российской практики МСФО не содержат каких-либо образцов или форм отчетности. В международных стандартах указывается информация и требования к ее раскрытию в каждой составляющей отчетности.

Финансовая отчетность должна составляться ежегодно. В соответствии с МСФО (IAS) 34 организации могут составлять промежуточную отчетность. Годовая и промежуточная бухгалтерская финансовая отчетность по МСФО должны строиться исходя из принципа начислений и принципа непрерывности деятельности.

Финансовое положение организации раскрывается при помощи бухгалтерского баланса. В бухгалтерском балансе отображается информация об активах, обязательствах и собственном капитале организации. Он состоит из двух равных между собой частей (актива и пассива) и строится по принципу «баланса-нетто».

В МСФО 1 «Предоставление бухгалтерской отчетности» перечень элементов, которые должны быть включены в баланс. Этот перечень не является исчерпывающим, а носит рекомендательный характер. Кроме ранее перечисленных элементов в перечень включаются:

− инвестиционная недвижимость;

− финансовые активы;

− инвестиции, отраженные на основе долевого метода;

− биологические активы;

− активы и обязательства по отложенным налогам;

− доля меньшинства, представленная в капитале;

В баланс можно вводить дополнительные статьи, разделы, промежуточные показатели для более достоверного отображения информации о финансовом положении организации. Организация в любом случае обязана либо в бухгалтерском балансе, либо в примечаниях к нему раскрыть детализацию таких статей как:

− классы основных средств;

− виды дебиторской задолженности;

− структура запасов;

− виды резервов;

− структура капитала и фондов.

Финансовые результаты деятельности компании отображаются в отчете о прибылях и убытках. В данный отчет включается информация о доходах и расходах компании.

В отчете о прибылях и убытках доходы и расходы отражаются отдельно, так как информация о них представляет ценность для принятия решений. Прочие доходы (расходы) часто отражаются за вычетом соответствующих расходов (доходов).

В зарубежной практике отчет о прибылях и убытках может иметь одноступенчатую форму (отдельно группируется информация о доходах и расходах, а чистая прибыль представляет разницу между ними) и многоступенчатую форму (чистая прибыль получается в результате последовательности расчетов). Наибольшее распространение получила многоступенчатая форма. Наиболее подходящий вариант отчета о прибылях и убытках выбирается руководством организации.

Отчет об изменениях капитала был введен относительно недавно. Введение данного отчета было обусловлено необходимостью адекватного отражения операций с валютой и переоценки. Отчет об изменениях капитал предназначен для сверки данных отчета о прибылях и убытках и данных о движении капитала за отчетный период. В отчете необходимо отображать следующие сведения:

− прибыль (или убыток) за отчетный период;

− переоценка основных средств;

− каждую статью дохода и расхода, которая согласно требованиям стандартов признается в капитале;

− по каждому компоненту капитала, на который оказало влияние изменение в учетной политике и исправление ошибок, учтенных в соответствии с МСФО.

Отчет о движении денежных средств – финансовый отчет, в котором указываются статьи использования денежных средств в течение отчетного периода. Этот отчет дает пользователям возможность оценить способность организации генерировать денежные средства и ее потребности в денежных средствах. В отчете отражаются потоки денежных средств от операционной, инвестиционной и финансовой деятельности.

Примечания к финансовой отчетности должны:

− представлять информацию об основах составления финансовой отчетности и о специфике учетной политики;

− раскрывать информацию, которая не представляется непосредственно в бухгалтерском балансе, отчете о прибылях и убытках, отчете об изменениях капитала или отчете о движении денежных средств;

− представлять дополнительную информацию для адекватного понимания финансовой отчетности.

Примечания к отчетности должны отображать пояснения, на которые в отчетности даются ссылки. Примечания могут быть сформированы в отдельный компонент финансовой отчетности.

Добавить комментарий