Переходный период НДС 2018

Организация в 2018 году заключила договор лизинга. В договоре зафиксирована общая сумма лизинговых платежей, в том числе выделена конкретная сумма НДС без указания ставки НДС. В связи с повышением ставки НДС с 01.01.2019 получено письмо от лизингодателя об увеличении суммы договора (лизинговых платежей). Правомерно ли повышение суммы лизинговых платежей?

14 января 2019

Рассмотрев вопрос, мы пришли к следующему выводу:

С 1 января 2019 года лизингодатель должен исчислять НДС в размере 20% со стоимости услуг по договору лизинга независимо от суммы НДС, выделенной в договоре лизинга.

При этом увеличение стоимости договора лизинга возможно только по согласованию с лизингополучателем, если договором лизинга не предусмотрено право лизингодателя изменять цену договора в одностороннем порядке.

Обоснование вывода:

С 1 января 2019 года основная ставка НДС повышена с 18% до 20% (Федеральный закон от 03.08.2018 N 303-ФЗ (далее — Закон N 303-ФЗ)). Соответственно, независимо от того, какая ставка указана в договоре, при отгрузке товаров (работ, услуг), а также при получении предоплаты в 2019 году продавец обязан исчислять НДС и уплачивать его в бюджет с учетом ставки 20% (пп. 2 п. 1 ст. 167, абзац 2 п. 1 ст. 154, п. 4 ст. 164 НК РФ).

Никаких переходных положений и исключений для применения новой ставки НДС Закон N 303-ФЗ не предусматривает. Минфин России в письме от 06.08.2018 N 03-07-05/55290 указал, что исключения для поставок по договорам, заключенным до 1 января 2019 года, законодательством не предусмотрены.

Соответственно, лизингодатель должен будет исчислять НДС по ставке 20% в отношении услуг по договору лизинга, оказываемых в 2019 году (письма ФНС России от 10.09.2018 N СД-4-3/17537@, Минфина России от 10.09.2018 N 03-07-11/64576, от 07.09.2018 N 03-07-11/64178). При этом лизингодатель исчисляет НДС по ставке НДС 20% независимо от того, по какой ставке и в каком размере выделен НДС в договоре лизинга.

Представители ФНС России в письме от 23.10.2018 N СД-4-3/20667@ также указали, что в отношении товаров (работ, услуг), имущественных прав, реализуемых (выполненных, оказанных) начиная с 1 января 2019 года, применяется налоговая ставка по НДС в размере 20%, независимо от даты и условий заключения договоров на реализацию указанных товаров (работ, услуг), имущественных прав. Здесь же указывается, что внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Заметим, что специалисты финансового ведомства в отношении определения цены договора, в соответствии с которым осуществляется реализация товаров (работ, услуг), разъясняют, что данный вопрос регулируется нормами части первой ГК РФ, разъяснения по применению которого к компетенции Минфина России не относятся (письма Минфина России от 16.10.2018 N 03-07-14/74188, от 07.09.2018 N 03-07-11/64045).

В силу ст. 2 НК РФ, п.п. 1, 3 ст. 2 ГК РФ к налоговым отношениям гражданское законодательство по общему правилу не применяется, а гражданские правоотношения, в свою очередь, не регулируются налоговым законодательством. Соответственно, уплата тех или иных налогов, в том числе НДС, осуществляется в соответствии с правилами, установленными налоговым законодательством, тогда как отношения между сторонами гражданско-правового договора (включая договор лизинга) определяются в соответствии с гражданским законодательством.

Согласно п. 1 ст. 422 ГК РФ договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (императивным нормам), действующим в момент его заключения. В соответствии с п. 1 ст. 424 ГК РФ исполнение договора оплачивается по цене, установленной соглашением сторон. В то же время сумма НДС является частью цены договора, подлежащей оплате покупателем*(1).

То есть с 1 января 2019 года лизингодатель в целях исчисления НДС в 2019 году обязан рассчитать сумму налога по ставке 20%, однако в соответствии с ГК РФ цена договора остается неизменной, если стороны по соглашению сторон не увеличат цену договора.

Лизингодатель в данном случае вправе увеличить цену договора в одностороннем порядке только в том случае, если это предусмотрено условиями договора лизинга. Увеличение ставки НДС с 1 января 2019 года не является основанием для изменения цены договора в одностороннем порядке.

На наш взгляд, если лизингополучатель не идет навстречу лизингодателю и отказывается подписывать соглашение об увеличении цены договора в связи с увеличением ставки НДС, возможны следующие последствия.

Исходя из п. 1 ст. 168 НК РФ, НДС предъявляется в том числе к стоимости оказанных услуг. Соответственно, в 2019 году лизингодатель будет должен оплатить НДС в размере 20% от стоимости услуг. Если исходить из условий договора, то возможно определить стоимость договора без НДС.

Рассмотрим на примере с условными цифрами. Например, если лизинговый платеж на сегодняшний день составляет 118 руб., в том числе НДС 18 руб., то, соответственно, стоимость услуг лизинга составляет 100 руб. и именно к этой цене в 2019 году лизингодатель должен применить ставку 20%, оформив счет-фактуру на 120 руб.

В этом случае не исключены проблемы у лизингополучателя, которому будут переданы первичные документы и счета-фактуры с указанием большей стоимости услуг с учетом налога. Так, у лизингополучателя, принимающего к учету такие документы, возникнет задолженность перед лизингодателем, которая с учетом указанной новой ставки НДС будет формироваться в учете в большей сумме, чем сейчас это предусмотрено условиями договора.

Кроме того, общая стоимость услуги и сумма НДС, указанные в счетах-фактурах и актах, не будут соответствовать сумме лизингового платежа, указанного в договоре.

В том случае, если лизингодатель исчислит в 2019 году НДС расчетным путем по ставке 20% из 118 руб., то общая сумма и ставка НДС, указанные в актах и счетах-фактурах в 2019 году (сумма, рассчитанная из ставки 20%), не будут соответствовать сумме НДС, прописанной в договоре, что может вызвать претензии проверяющих.

Полагаем, что поскольку в заключенном до 2019 года договоре, который будет действовать и в 2019 году, оговорена сумма НДС, исчисленная по ставке 18%, для исключения споров с проверяющими органами, а также между сторонами о стоимости услуг целесообразно подписать дополнительное соглашение к договору лизинга.

При этом еще раз отметим, что без согласия лизингополучателя увеличить стоимость лизинговых платежей лизингодатель не вправе.

Заметим, что рекомендаций, разъясняющих порядок расчетов в переходном периоде для аналогичных случаев, на сегодняшний день обнаружить не удалось.

Напомним, что предыдущее изменение основной ставки НДС было с 1 января 2004 года, когда ставка НДС была уменьшена с 20% до 18%.

В тот период специалисты финансового ведомства также разъясняли, что «при взимании лизинговых платежей после 1 января 2004 г., в том числе по договорам, заключенным до 1 января 2004 г., счета-фактуры должны выставляться лизингополучателям с указанием ставки налога на добавленную стоимость в размере 18%. При этом перерасчеты по сумме разницы между суммой налога, указанной в договоре, заключенном до 1 января 2004 г., и суммой налога, указанной в счетах-фактурах, следует производить по договоренности между лизингодателем и лизингополучателем» (письмо Минфина России от 26.02.2004 N 04-03-11/26).

Суды данную позицию поддерживали. Например, в постановлении ФАС Центрального округа от 30.09.2005 N А64-950/05-14 также указано, что перерасчеты по сумме разницы между суммой налога, указанной в договоре, заключенном до 1 января 2004 года, и суммой налога, указанной в счетах-фактурах, следует производить по договоренности между лизингодателем и лизингополучателем. Здесь же отмечается, что «довод ответчика о том, что величина лизинговых платежей за 2004-2005 годы должна быть соответственно уменьшена на 2% является несостоятельным, поскольку в силу п. 1 ст. 450 ГК РФ изменение договора возможно по соглашению сторон, если иное не предусмотрено ГК РФ, другими законами или договором. _Согласованная сторонами общая сумма лизинговых (арендных) платежей_, разбитая на определенные в Приложении N 2 к договору суммы, была определена сторонами в договоре, в установленном законом порядке не изменялась, следовательно, в соответствии со ст. 424 ГК РФ исполнение договора должно оплачиваться по цене, установленной соглашением сторон».

Иными словами, суды также считают, что лизингополучатель обязан оплачивать лизинговые платежи в размере, установленном договором лизинга, независимо от действующей ставки НДС.

Таким образом, если возможность одностороннего изменения условия о цене договором не предусмотрена (ст.ст. 310, 450.1 ГК РФ), увеличение суммы лизинговых платежей возможно исключительно по соглашению сторон (п. 1 ст. 450 ГК РФ)*(2).

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Переход на применение ставки НДС 20% с 2019 года;

— Калькулятор НДС для «переходящих» на 2019 год договоров, в которых цена зафиксирована с НДС (подготовлен экспертами компании «Гарант»).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Ответ прошел контроль качества

13 декабря 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Розничные компании должны заранее озаботится обновлением программного обеспечения под НДС 20%.

Чеки с указанием НДС 20% уже, в конце 2018 года могут выставляться с НДС 20%. В частности, по тем товарам, которые сейчас продаются по предоплате, а отгружены будут в 2019 году.

По общему правилу:

- С предоплаты, которая получена в 2018-м году, продавец исчисляет НДС по ставке 18/118.

- При отгрузке в 2019-м – применяется ставка 20%.

- К вычету налог принимается по 18/118.

Товар отгружен в 2018 году, оплата поступила в 2019 году

Если товар отгружен, в 2018 году, а заплатили вам в 2019 году, НДС нужно начислить в 2018 году по ставке 18%. После того, как оплата поступила в 2019 году, пересчитывать налог не нужно.

Читайте также «НДС 20%: Роструд рекомендует проиндексировать зарплаты»

Предоплата за товар поступила в 2018 году, товар отгружен в 2019 году

Если в 2018 году получена предоплата 100% по отгрузке, которая произойдет в 2019 году, НДС с аванса в 2018 году начисляйте по ставке 18/118. Эту же сумму принимайте к вычету в 2019 году после отгрузки товара. НДС с отгрузки в 2019 году нужно рассчитывать уже по ставке 20%. При этом дата заключения договора и наличие предоплаты на ставку налога при отгрузке не влияют.

Частичная оплата поступила в 2018 году, товар отгружен в 2019 году

Если в 2018 году получена частичная предоплата по отгрузке, которая произойдет 2019 году, в 2018 году нужно начислить НДС с аванса по ставке 18/118. В 2019 году отгрузка должна пройти по ставке 20%. А к вычету берите НДС с частичного аванса в сумме, рассчитанной по ставке 18/118.

«Входной» НДС, когда товар оплачен в 2018 году, а получен в 2019 году

Если вы заплатили за товар в 2018 году, а получили его в 2019 году, входной НДС можете принять к вычету по ставке 18/118 с перечисленного аванса. После получения товара в 2019 году сторнируйте прошлогодний вычет по ставке 18/118 и заявите новый вычет по ставке 20%. Ведь именно эта ставка НДС будет выделена продавцом в счете-фактуре, который вы получите от него в 2019 году.

«Входной» НДС, когда товар получен в 2018 году, а оплачен в 2019 году

Если товар получен от продавца в 2018 году, а оплачен в 2019 году, «входной» НДС принимайте к вычету по ставке 18%.

Читайте также «НДС-20%: перестраиваемся на новую ставку»

Покупатель внес аванс и доплатил разницу в НДС до отгрузки товара

Если покупатель внес аванс, а потом решил до отгрузки доплатить «дельту» в размере 2%, возможны следующие варианты:

- если разница перечислена в 2018-м году – это доплата стоимости, с которой следует перечислить НДС по ставке 18/118 (выставляется корректировочный счет-фактура на разницу стоимости, либо еще один авансовый счет-фактура со ставкой 18/118);

- если разница перечислена в 2019-м году – это доплата налога (выставляется корректировочный счет-фактура на разницу суммы налога).

На момент отгрузки продавец считает НДС по ставке 20%. А налог, который исчислен на основании корректировочных счетов-фактур, принимается к вычету.

Но если покупатель не является плательщиком НДС, вместо корректировочного счета-фактуры составляется другой документ. Это, может быть бухгалтерская справка.

Если стороны договорились в 2018 году внести предоплату, которая рассчитана с учетом новой ставки, корректировочные счета-фактуры не составляются.

Разъяснения налоговиков вы также можете найти в письме ФНС России от 23 октября 2018 г. № СД-4-3/20667.

Читайте также «Налоговики разъяснили переходный период НДС»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Яндекс Дзен!

Подписаться

25 Августа 2019

С 01 января 2019г. вступает в силу Федеральный закон №303-ФЗ от 03.08.2018г. в части увеличения ставки НДС с 18% до 20%.

В связи с этим в последних редакциях «1С» сделано следующее:

- в перечень ставок НДС добавлены значения 20% и 20/120;

- новые ставки НДС учтены в расчетных алгоритмах системы;

- реализовано рабочее место Помощник замены ставки НДС на 20%.

Для чего нужно рабочее место и как правильно его использовать?

Для того, чтобы ставка НДС проставлялась в документах автоматически, её предварительно нужно задать в справочниках. Обычно это справочник Номенклатура.

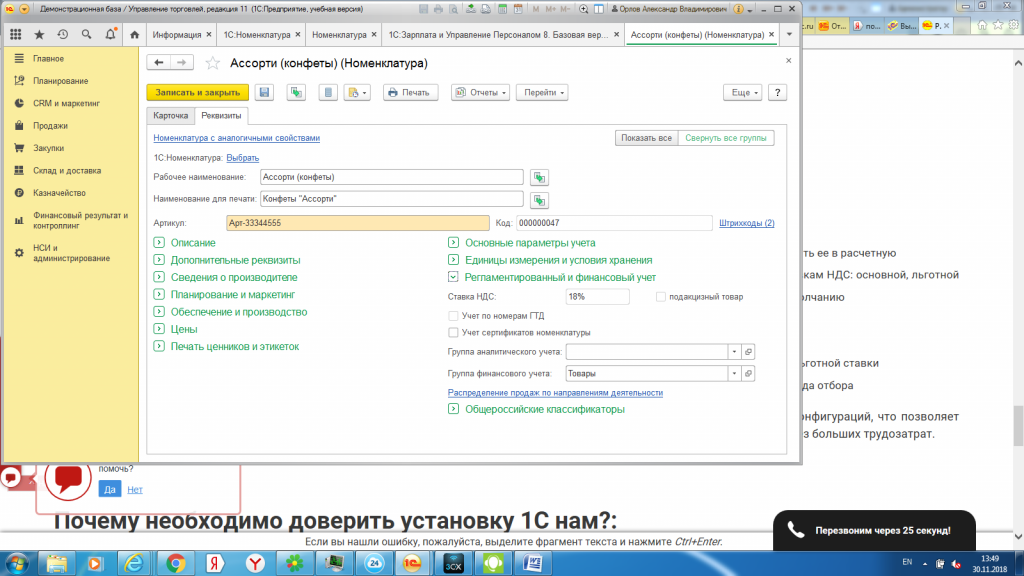

Рисунок 1. Номенклатура в УТ 11.4

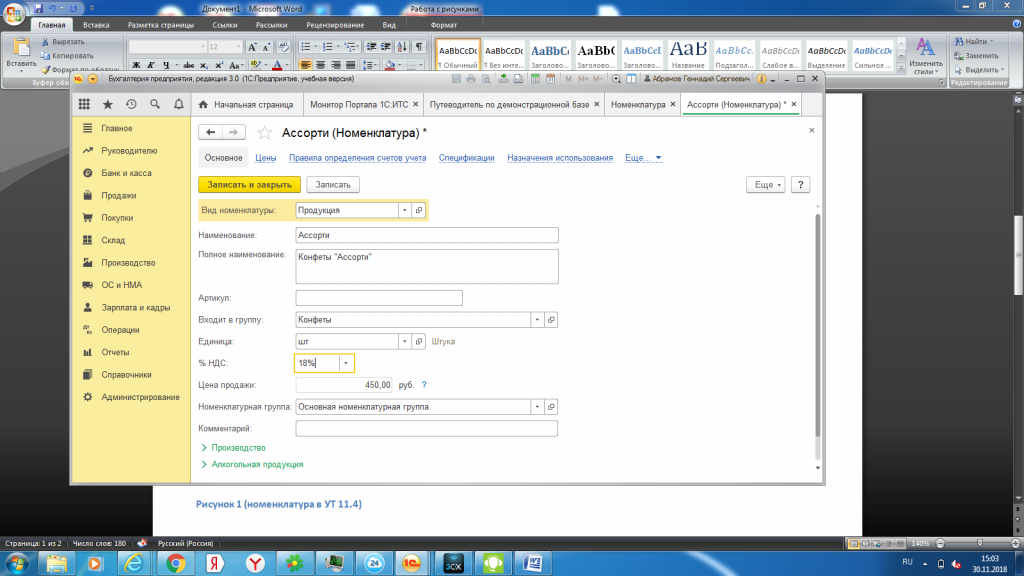

Рисунок 2. Номенклатура в БП 3.0

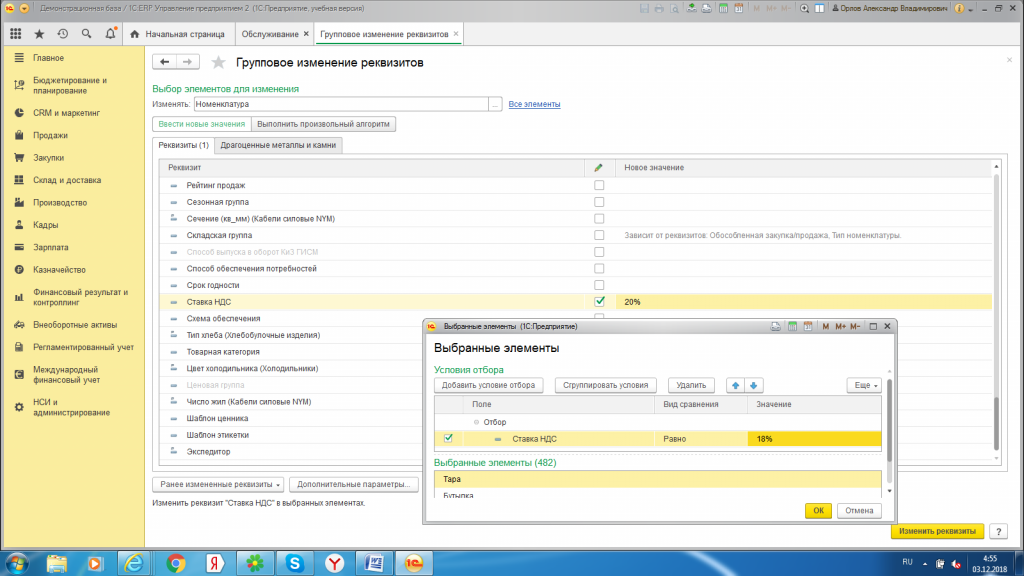

В старых релизах поменять ставку НДС можно с помощью групповой обработки:

Администрирование – обслуживание – корректировка данных – групповое изменение реквизитов. Напоминаем, как она работает (рисунок 3):

Рисунок 3. Групповая обработка реквизитов, порядок работы

Согласитесь, довольно просто. Однако, стоит учесть, что, во-первых, ставка НДС указывается не только в номенклатуре, но и в других справочниках; во-вторых, не все знают и используют этот инструмент.

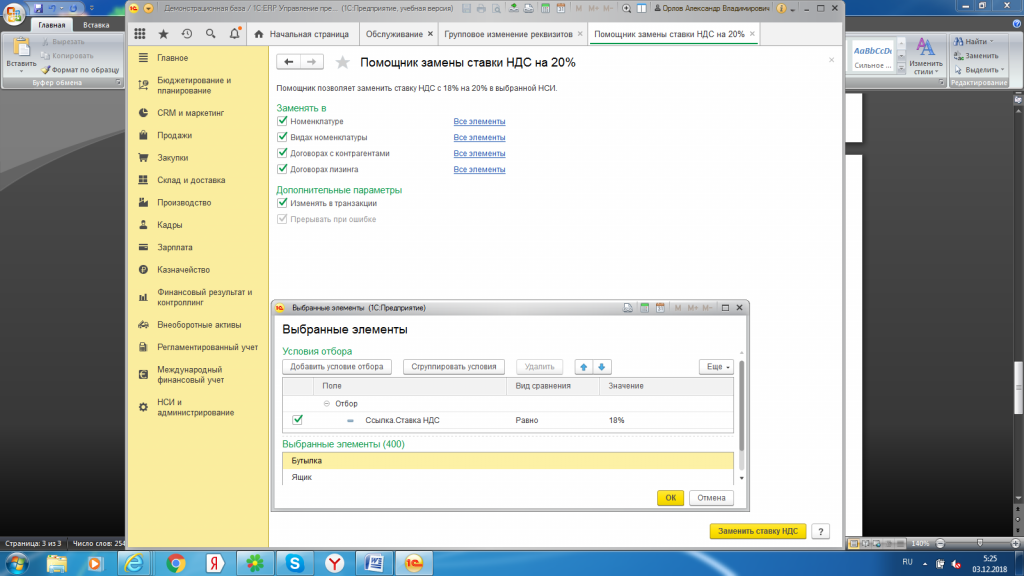

В связи с массовой заменой ставки с 01 января 2019г., разработчики создали специальное рабочее место: Помощник замены ставки НДС на 20%. Найти его можно в Администрирование-сервис. По сравнению с Групповой заменой настройки (рисунок 3) в рабочем месте упрощены и все необходимые справочники перечислены:

- Номенклатура;

- Виды номенклатуры;

- Договоры с контрагентами;

- Договоры между организациями;

- Договоры лизинга.

Порядок работы:

- Проставить/убрать лишние «галочки» в списке «Заменять в»;

- По ссылке «Все элементы» перейти к настройке отбора и указать ставку НДС 18%;

- Изменить ставку.

Рисунок 4. Рабочее место по замене ставки

ВНИМАНИЕ:

Если решите менять во всех пунктах сразу – не забудьте отбор настроить тоже для всех пунктов!

Если вы не используете ставки, отличные от 18%, то отбор можно не настраивать и сразу перейти к замене.

Рабочее место Помощник замены ставки НДС на 20% реализовано в следующих редакциях:

А если не менять ставку?

Не беспокойтесь: если вы не измените ставки в справочниках вовремя – ничего страшного не случится. С целью уменьшения ошибок пользователей, разработчики усовершенствовали программу: заполнение ставки в документах теперь проставляется в зависимости от даты.

Это означает, что автоматически во все документы до 01 января 2019г. встанет ставка 18 или 18/118, а после этой даты – 20 или 20/120 (при этом в документах заказа анализируется плановая дата отгрузки).

Это касается не только вновь созданных с нуля документов, но и копирования, ввода на основании. Более того, если изменить дату в уже записанном документе, ставка в нем изменится.

Как изменяется ставка НДС:

- при подборе Номенклатуры в документы с датой до 01.01.2019г. встанет ставка НДС 18%, после 01.01.2019 — ставка НДС 20%. Вне зависимости от того, что указано в карточке;

- в документы Счет-фактура выданный (аванс) и Счет-фактура налогового агента, дата которых позже 01.01.2019г. подставляется ставка НДС 20/120;

- в рабочем месте Учет НДС с полученных авансов значения предлагаемых ставок НДС по кнопке Установить ставку НДС зависят от даты аванса;

- То же самое касается Регистрации счетов-фактур на аванс (для Бухгалтерии предприятия 3.0), ставка зависит от даты аванса.

Это прописано в коде, из чего следует правило безопасности.

ВНИМАНИЕ:

Если ваша программа доработана в части НДС, или добавлены дополнительные документы, «связки» для ввода на основании – будьте осторожны! Заблаговременно обратитесь к сопровождающим вашу базу специалистам.

Эти изменения касаются и таких конфигураций, как 1С:Бухгалтерия предприятия, 2.0; 1С:Комплексная Автоматизация 1.1; 1С:Управление производственным предприятием, 1.3

В них так же прописана зависимость даты и ставки НДС.

Кроме того, обратите внимание на письмо ФНС от 23.10.2018 № СД-4-3/20667@. В нем приведены разъяснения с примерами сразу по нескольким актуальным вопросам, таким, как возмещение покупателем 2% НДС, и возврат товаров.

Заканчивается 2018 год, а значит, неумолимо приближается момент, когда всем нам придется перейти на новую ставку НДС 20%. Какие проблемы и трудности могут возникнуть на практике? Мы изучили последние разъяснения чиновников, получили рекомендации ведущих экспертов и составили для вас подробную инструкцию на переходный период.

Общий порядок перехода на НДС 20%

Новая ставка налога автоматически применяется с 01.01.2019 ко всем отгрузкам, облагавшимся НДС 18%, — без исключения. В том числе, к тем договорам, что заключены в 2018 году (и ранее) и перешли на 2019 год.

Это значит, что предпринимать какие-либо особые действия для того, чтобы «узаконить» переход на повышенную ставку НДС, не надо. Менять условия договоров тоже никто не обязывает. Но, если сочтете нужным, вы со своими контрагентами можете скорректировать порядок расчетов и договорную стоимость.

Подробно о том, как провести аудит переходящих договоров и уточнить формулировки их условий.

И все-таки автоматический переход на новую ставку НДС не означает того, что он будет легким. Все мы понимаем: на практике проблем возникнет много. Рассмотрим основные из них, основываясь на рекомендациях ФНС РФ, данных в Письме от 23.10.2018 N СД-4-3/20667@.

Аванс — в 2018, отгрузка — в 2019: по какой ставке брать НДС к вычету

Первое и самое главное, что нужно запомнить продавцам. Если в 2018 году вы получите аванс в счет будущих поставок, то НДС с аванса рассчитаете по ставке 18/118 (п. 3,4 ст. 164 НК РФ). Однако при отгрузке в 2019 году вы начислите НДС уже по ставке 20%. ![]() PDF Какой же НДС разрешается взять к вычету при зачете аванса в 2019 году? Только по старой ставке — 18/118.

PDF Какой же НДС разрешается взять к вычету при зачете аванса в 2019 году? Только по старой ставке — 18/118.

В 2018 между сторонами заключен договор на оказание услуг. Цена включает НДС, поэтому общая сумма по договору в 2019 не поменяется в связи с изменением ставки НДС (20%).

К вычету она примет авансовый НДС только в сумме 18 000 руб. — такой, какой был исчислен в 2018 году.

В свою очередь, покупатель, взявший НДС к вычету с аванса, перечисленного в 2018 году, восстановит налог в 2019 году также по ставке 18/118 (пп. 3 п. 3 ст. 170 НК РФ).

Как учесть доплату покупателя по авансам

В связи с повышением ставки налога покупатель до даты отгрузки дополнительно к авансу, перечисленному в 2018 году в счет поставок 2019 года, может доплатить продавцу 2% НДС.

При этом возможны три ситуации:

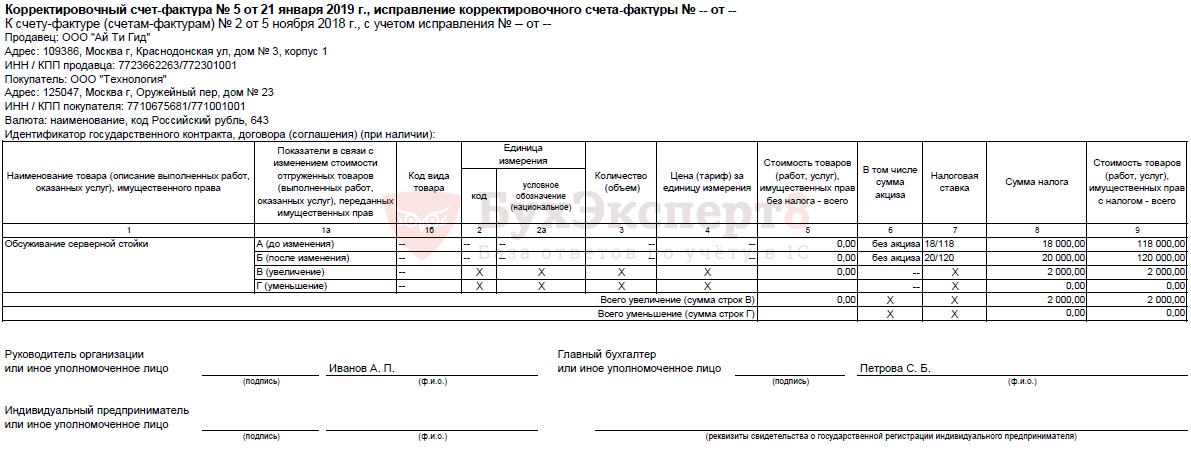

Пример 1: Покупатель перечисляет 2% в 2019 году

Если покупатель перечисляет 2% в 2019 году, это будет доплата налога. Продавцу, получившему такую доплату, необходимо выставить корректировочный счет-фактуру на разницу между:

- НДС, взятого из первичного счета-фактуры, выставленного по ставке 18/118,

и

- НДС, рассчитанного по ставке 20/120 (включающего доплату налога).

PDF

PDF

В 2018 между сторонами заключен договор на оказание услуг. Цена не включает НДС, поэтому общая сумма по договору в 2019 увеличится в связи с изменением ставки НДС (20%).

05.11.2018 Организация-продавец получила 100% аванс по договору оказания услуг в сумме 118 000 руб. (в т. ч. НДС 18%), выставила СФ на аванс. Покупатель – плательщик НДС.

21.01.2019 получена от покупателя доплата НДС в сумме 2 000 руб.

24.05.2019 в счет полученного аванса Организация оказала услуги стоимостью 120 000 руб. (в т. ч. НДС 20%), выставила СФ на реализацию.

Разницу между суммами НДС, обозначенную в корректировочном счете-фактуре, покажите в Разделе 3 стр. 070 гр. 5 декларации по НДС и учтите при расчете общей суммы НДС за налоговый период. По стр. 070 гр. 3 декларации проставьте «0». ![]() PDF

PDF

Если доплату 2% в 2019 году делает покупатель-неплательщик НДС, в адрес которого счет-фактура не выставляется, то продавец в книге продаж доплату отражает на основании отдельного корректирующего документа (бухсправки), включающего сводные данные о всех таких доплатах НДС за месяц (или квартал).

Пример 2: Покупатель перечисляет 2% в 2018 году

Если доплату 2% покупатель вносит в 2018 году, она считается дополнительной оплатой стоимости, с которой нужно начислить НДС по ставке 18/118. При этом продавец может:

- выставить корректировочный счет-фактуру на разницу стоимости по рекомендованному ФНС образцу.

PDF

PDF

или

- выставить обычный авансовый счет-фактуру на НДС с доплаты по ставке 18/118. PDF

В 2018 между сторонами заключен договор на оказание услуг. Цена не включает НДС, поэтому общая сумма по договору в 2019 увеличится в связи с изменением ставки НДС (20%).

20.11.2018 Организация-продавец получила 100% аванс по договору оказания услуг в сумме 118 000 руб. (в т. ч. НДС 18%), выставила СФ на аванс. Покупатель – плательщик НДС.

25.12.2018 получена от покупателя доплата стоимости в сумме 2 000 руб.

Корректировочный счет-фактура

Счет-фактура на аванс полученный

27.05.2019 в счет полученного аванса Организация оказала услуги стоимостью 120 000 руб. (в т. ч. НДС 20%), выставила СФ на реализацию.

Полученную доплату покажите в Разделе 3 стр. 070 гр. 3 декларации по НДС. По стр. 070 гр. 5 декларации покажите авансовый налог, рассчитанный по ставке 18/118, учтите его при расчете общей суммы НДС за налоговый период. PDF

Пример 3: Покупатель перечисляет полную сумму аванса в 2018 г., определенную по ставке 20%

По договоренности с продавцом покупатель может на 2% увеличить аванс уже в 2018 году, фактически заплатив его по ставке 20 процентов. Однако НДС с такого аванса нужно исчислить исходя из актуальной для 2018 года ставки 18/118 (п. 4 ст. 164 НК РФ), а при отгрузке в 2019 году — применить ставку 20%. Корректировочный счет-фактура в данном случае не понадобится.

В 2018 между сторонами заключен договор на оказание услуг. Цена не включает НДС, поэтому общая сумма по договору в 2019 увеличится в связи с изменением ставки НДС (20%).

16.01.2019 в счет полученного аванса Организация оказала услуги стоимостью 120 000 руб. (в т. ч. НДС 20%), выставила СФ на реализацию. PDF

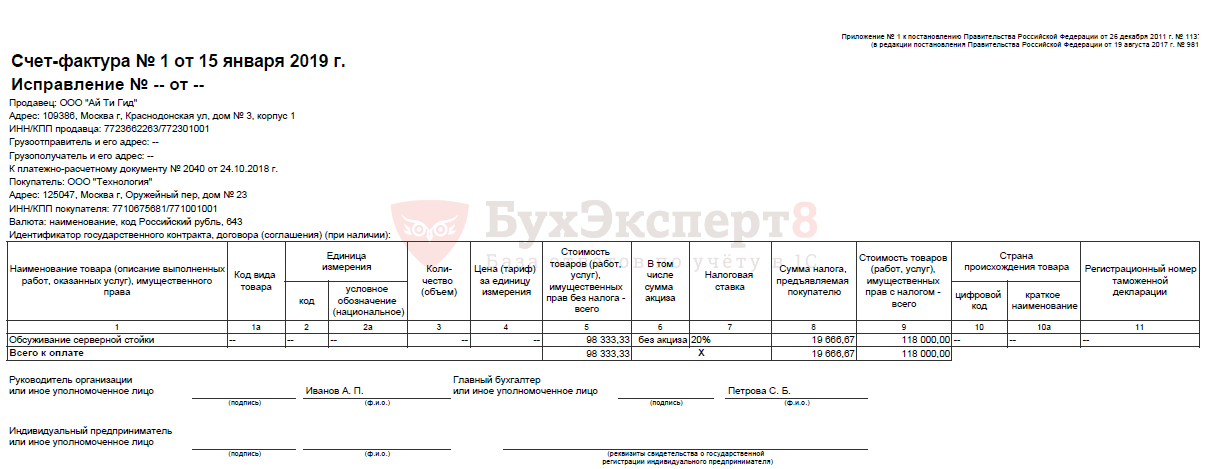

Как исправлять счета-фактуры по отгрузкам, осуществленным до 2019 года

По общему правилу, счета-фактуры исправляются продавцом путем оформления новых — верных счетов-фактур. Если в 2019 году вам нужно исправить счет-фактуру, выданный при отгрузке в 2018 году, в гр. 7 исправленного документа укажите ставку «отгрузочного» счета-фактуры— 18%.

Не забудьте, что в новом документе:

- в стр. 1 указываются не новые реквизиты, а номер и дата «забракованного» счета-фактуры;

- в стр. 1а приводится порядковый номер и дата исправления.

В 2019 году поменялась стоимость ранее отгруженных товаров: какую брать ставку НДС

Если меняется стоимость отпущенных покупателю товаров (работ, услуг), в т. ч. при изменении их цены или количества, продавец обязан составить корректировочный счет-фактуру (п. 3 ст. 168 НК РФ).

По отгрузкам, осуществленным в 2018 году, стоимость которых изменилась в 2019 году, применяйте ставку, действовавшую на дату отгрузки, а в гр. 7 корректировочного счета-фактуры укажите ставку НДС, взятую из первичного документа — 18%.

Как оформить возврат товаров в 2019 году

Это частный случай предыдущей ситуации. Рассмотрим, как действовать обеим сторонам договора.

Рекомендация для продавца

При возврате товара в 2019 году ФНС рекомендует оформлять корректировочный счет-фактуру на стоимость возвращенных товаров, независимо от того:

- в каком году они были отгружены,

- приняты ли на учет покупателем,

- возвращается весь товар или частично.

При этом, если в первичном счете-фактуре стоит ставка 18%, то в гр. 7 корректировочного документа укажите эту же ставку. Один экземпляр корректировочного счета-фактуры отдайте покупателю.

Если товар, отгружен в 2018 году, а возвращается в 2019 году неплательщиком НДС, в книге покупок зарегистрируйте корректировочный документ (бухсправку), включающий сводные данные по таким возвратам за месяц (или квартал).

Рекомендация для покупателя

При возврате товара в 2019 году восстановите НДС на основании корректировочного счета-фактуры продавца (пп. 4 п. 3 ст. 170 НК РФ), независимо от того, в каком периоде был приобретен товар.

Как перейти на новый НДС налоговым агентам

Это зависит от того, по какому основанию налоговый агент считается таковым.

Обратимся к п. 2 ст. 161 НК РФ: при реализации на территории РФ товаров (работ, услуг) инофирмами, не стоящими на налоговом учете в России, НДС исчисляют и платят в бюджет покупатели-налоговые агенты (п. 1, 2 ст. 161 НК РФ). Уплачивается налог одновременно с оплатой денежных средств иностранному продавцу (окончательной или аванса). При последующей отгрузке НДС не начисляется.

Это означает следующее:

- если аванс в счет поставки, осуществляемой в 2019 году, перечислен инофирме в 2018 году, то НДС налоговым агентом исчисляется исходя из ставки 18/118;

- если за товары (работы, услуги), приобретенные в 2018 году, покупатель-агент рассчитывается с иностранцем в 2019 году, НДС нужно также рассчитать по старой ставке 18/118: ведь ставка 20% применяется только к отгрузкам 2019 года;

- если в 2019 году инофирме налоговым агентом перечислен аванс (или оплата) за товары (работы, услуги), приобретенные в 2019 году, то НДС исчисляется исходя из новой ставки 20/120.

Аналогичный порядок предусмотрен для налоговых агентов, указанных в п. 3 ст. 161 НК РФ.

Нюансы применения ставок НДС в переходный период для налоговых агентов, перечисленных в п. 2, 3 ст. 161 НК РФ, приведены в таблице:

| Ситуации | НДС в 2018 году | НДС в 2019 году |

|

Оплата (аванс) — в 2018, поступление — в 2019 |

Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) |

При отгрузке возьмите к вычету входящий НДС по ставке 18/118, зарегистрируйте счет-фактуру в книге покупок (код 06) |

|

Поступление — в 2018, оплата — в 2019 |

До момента оплаты НДС не начисляйте |

При оплате исчислите НДС по ставке 18/118, составьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

|

Поступление — в 2019, оплата — в 2019 |

— |

Исчислите НДС на дату оплаты по ставке 20/120, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

| Поступление и оплата — в 2018, изменена стоимость отгрузки в 2019 в сторону увеличения | Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

Исчислите НДС на дату дополнительной оплаты по ставке 18/118, выставьте счет-фактуру на сумму увеличения стоимости, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

| Поступление и оплата — в 2018, изменена стоимость отгрузки в 2019 в сторону уменьшения | Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) | Счет-фактура на уменьшение стоимости не составляется (Письмо Минфина РФ от 08.08.2018 N 03-07-08/56034). Излишне уплаченный НДС подлежит возврату (ст. 78 НК РФ) по ставке 18%. |

Как исчислить НДС с электронных услуг, оказываемых инофирмами

С 01.01.2019 при оказании инофирмами электронных услуг, перечисленных в п. 1 ст. 174.2 НК РФ, на территории РФ, они обязаны самостоятельно исчислить и уплатить НДС. И неважно, кто покупатель таких услуг — ИП, гражданин или организация. Момент определения налоговой базы — последний день налогового периода, в котором оплачены такие услуги (п. 4 ст. 174.2 НК РФ).

Представим, что оплата по данным услугам поступила иностранному продавцу в 2019 году, тогда:

- если услуги оказаны в 2018 году, то исчислить НДС он должен по расчетной ставке 2018 года — 15,25% (п. 5 ст. 174.2 НК РФ);

- если услуги оказаны в 2019 году, то НДС он исчислит по расчетной ставке 2019 года — 16,67%.

Если оплата в счет будущей поставки услуг получена иностранным поставщиком в 2018 году, то НДС заплатит не инофирма, а сам российский покупатель (организация или ИП) как налоговый агент (п. 2 ст. 174.2 НК РФ). Однако если покупатель — физлицо, то НДС должна заплатить сама инофирма, встав на налоговый учет в РФ.

Снижаем потери в переходный период: практические советы

Переход на увеличенную ставку НДС связан не только со сложными моментами в налоговом учете, но и со спорными ситуациями, возможными потерями. Вот несколько рекомендаций, которые помогут вашей компании пережить этот непростой период:

- Проведите ревизию своих поставщиков. В первую очередь, тех, кто работает на ОСНО. Просчитайте цены по новым ставкам, спланируйте будущие платежи. Проанализируйте, хватит ли компании оборотных средств, в том числе на выплату налога по новой ставке. В случае нехватки средств решением проблемы может быть:

- привлечение заемных средств;

- договоренность с поставщиками об отсрочке оплаты;

- привлечение поставщиков-упрощенцев.

- Усильте контроль за документооборотом:

- Закрепите сотрудников, ответственных за получение и проверку документов.

- Установите четкие сроки получения документов для всех работников организации.

- Депремируйте сотрудников, не выполняющих свои обязанности. Мера не из приятных, но ситуация с переходом сложная, а налоговые риски могут быть большими.

- Пропишите в допсоглашениях к договорам с поставщиками обязанность предоставления счетов-фактур строго в течение 5 дней.

- Проверьте, как прописано условие об НДС в договорах с поставщиками и покупателями.

Если НДС включен в стоимость товара или условие об НДС не прописано в договоре, продавец оплатит рост ставки за свой счет. Во избежание потерь рекомендуем таким продавцам подписать с покупателями допсоглашение, согласно которому цена без НДС останется прежней и не будет включать НДС.

Узнать подробнее как повлияет на сумму договора повышение ставки НДС 20% в 2019 году.

- Обезопасьте себя, оформив допсоглашения с поставщиками-упрощенцами: ведь они могут потерять право на спецрежим, а значит, изменить цены. Фраза, закрепленная в договоре «Цена товара включает все налоги и сборы», защитит вас от рисков, связанных с повышением цены в будущем.

- По возможности ускорьте январские отгрузки, по которым уже получен аванс: так вы заплатите НДС в меньшем размере. Или другой вариант — заранее продумайте размер аванса, который перекроет рост ставки НДС в 2019 году.

- Попробуйте договориться с поставщиками о переносе предоплат на январь: так вы сможете взять к вычету большую сумму налога.

Данный вариант будет невыгоден, если за IV квартал 2018 года у вас получится высокий НДС к уплате.

Переход на новую ставку НДС потребует внимания, сил и ответственности не только от бухгалтеров, но практически от всех работников организации. Мы будем держать вас в курсе новых событий, связанных с переходом на ставку НДС 20%, объяснять то, что непонятно, отвечать на ваши вопросы.

Уважаемые Коллеги!

БухЭксперт8 в ближайшее время проведет серию семинаров в рамках программы «Жесткий переход на НДС 20%» — с советами экспертов, разбором практических ситуаций, ответами на самые каверзные вопросы.

Если Вы хотите подробно разобраться со всеми нюансами законодательства и практических изменений в 1С, связанных с НДС 20%, приглашаем Вас и Вашу компанию принять участие в наших консультационных онлайн-семинарах, которые пройдут:

НДС 20%: жесткий переход на ставку 20% (подробный законодательный разбор)

Переход на НДС 20%. Практикум в 1С — Часть 1

Переход на НДС 20%. Практикум в 1С — Часть 2

Как подготовить идеальный ответ на Требования по НДС из ИФНС

Вы сможете принять участие в прямых эфирах или посмотреть полную запись семинара на следующий день.

Оформить заявку от имени юр.- или физ. лица на участие →

Продолжение смотрите в публикации:

- Повышение ставки НДС и ее влияние на сумму договора

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал про переход на новую ставку НДС в 2019 году:

- Учетная политика по НДС

- Обязанности налогового агента по НДС

- Что нового в декларации по НДС

- НДС в проездных документах: ставка 20% разрешается уже в 2018 году

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить комментарий