Ставка libor

Либор (LIBOR)

Либор (LIBOR — London Interbank Offer Rate) – ставка, по которой лондонские банки дают кредит друг другу для поддержания своей текущей ликвидности. LIBOR – один из индикаторов межбанковского рынка в Великобритании. Ставка LIBOR определяется с 1984 года.

В настоящее время данные о ставках аккумулируются информационным агентством Reuters по состоянию на 11:00 по лондонскому времени. Для определения этого индикатора используются 16 предложений ведущих банков. Четыре лучших и четыре худших отсекаются. По остальным восьми рассчитывается среднее арифметическое. Это и есть зафиксированная ставка дня.

Ставки рассчитываются не только на одни сутки, то есть до 12:00 следующего рабочего дня, но и на определенные периоды: одна, две недели, один, два месяца и далее до года.

LIBOR рассчитывается по нескольким валютам: австралийский доллар, датская крона, доллар США, евро, канадский доллар, новозеландский доллар, фунт стерлингов, шведская крона, швейцарский франк, японская иена. При этом следует учитывать, что речь идет именно о ставках для европейских рынков. То есть это не просто доллары США, а цена заимствования долларов США в Лондоне.

Как правило, ставка LIBOR служит индикатором состояния рынка заимствований. Выпускаются производные от ставки LIBOR ценные бумаги. Кроме того, она часто используется как базовый процент при предоставлении кредитов с плавающей процентной ставкой. Например, LIBOR + 3 означает, что за кредит будет уплачена ставка LIBOR плюс три процента.

Существует и противоположная ставка – LIBID (London Interbank Bid Rate). По ней банки в Лондоне привлекают средства. LIBID всегда ниже, чем LIBOR. Вместе они составляют котировку привлечения-размещения. Фиксинга по LIBID, то есть определенного времени, когда ставка фиксируется для расчета среднего значения, не существует.

По аналогии со ставками LIBOR в настоящее время применяются и другие ставки. Например, EURIBOR – европейская ставка предложения межбанковского кредита. Иногда можно встретить и российские аналоги –MIBOR и MIBID – ставки предложения и спроса на межбанковский кредит в Москве.

Немного истории

С появлением на рынке новых производных инструментов (форвардных контрактов, валютных опционов, процентных свопов) в начале 1980-х стало сложно прогнозировать состояние финансовой системы. Поэтому в конце 1984 года ББА (британской банковской ассоциацией) был разработан стандарт для процентных свопов, который стал предшественником LIBOR. Однако привязку ввели только в начале 1986 года.

ББА на основе данных из шестнадцати банков рассчитывала среднее межбанковское значение для фунта, марки и доллара. Потом количество валют было увеличено. До 1998 года LIBOR рассчитывали на периоды от одного месяца, с 2001 года – от одного дня.

После расширения Еврозоны в 2000 году ставка рассчитывалась для десяти валют:

- доллара США, Канады, Австралии и Новой Зеландии;

- евро;

- швейцарского франка;

- шведской и датской кроны;

- фунта;

- японской йены.

Как рассчитывается LIBOR

ЛИБОР определяется на следующие сроки:

- овернайт (на день при выдаче кредита одним банком другому)

- 1 неделя

- 1, 2, 3, 6 и 12 месяцев

Итого, мы имеем семь интервалов времени и пять видов валют, что дает нам 35 вариантов курса ставки LIBOR, публикуемой ежедневно. На срок больше, чем год, ставка не рассчитывается, поэтому кредиты по ней можно считать краткосрочными. В интернете есть несколько ресурсов, где можно посмотреть ставку либор на сегодня. Например, динамику ставки на разные периоды в разных валютах публикует fred.stlouisfed.org.

При выборе лучших банковских учреждений для начисления значения ставки учитывается их активность на рынке кредитования, репутация и рейтинг. Список банков постоянно меняется. Каждое утро выясняется, по какой процентной ставке каждый банк может выдать большой объем денежных средств другому банку в каждой из расчетных валют.

Число банков для определения ставки колеблется с 11 до 16. При этом в случае до 14 банков включительно отбрасывается три самых маленьких и три самых больших значения, а в случае 15 или 16 банков — по четыре с каждой стороны. Из оставшихся цифр вычисляется среднее арифметическое (до 5-и знаков после запятой).

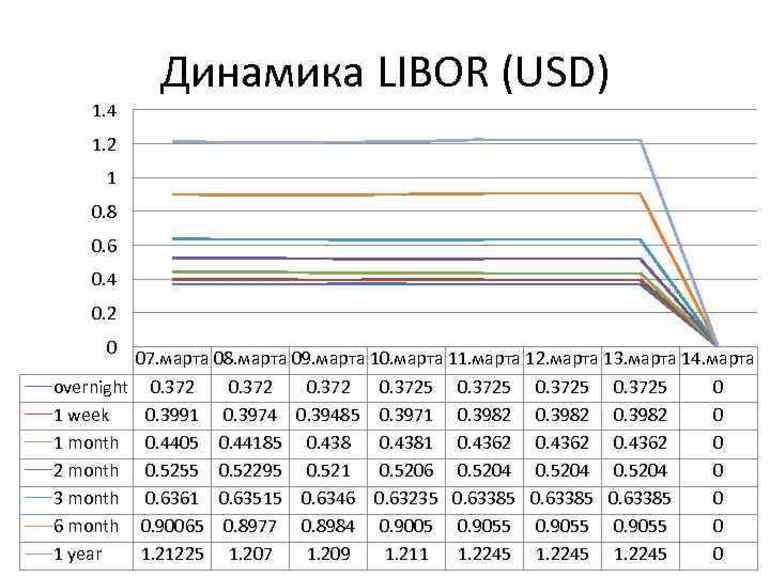

По логике можно ожидать, что с увеличением срока займа будет расти кредитная ставка. Ведь одалживая средства на год, кредитор рискует больше, чем расставаясь с деньгами на месяц. Такая ситуация действительно возникает на спокойном рынке и хорошо видна на графике в последнее десятилетие.

Однако в кризисные периоды краткосрочная ставка становится равной годовой или даже превышает ее. Это видно в начале 1990-х и в кризис 2008 года: в обоих случаях лидировали 1-месячные и 3-х месячные ставки. Разница процентных ставок, кстати, один из наиболее точных индикаторов наступающего кризиса.

Применение LIBOR

LIBOR используется при совершении ряда финансовых операций, например:

- заключение краткосрочных фьючерсных контрактов по процентным ставкам;

- покупка облигаций с переменным купоном на короткие сроки;

- обмен фиксированной ставки на плавающую (процентный своп);

- вычисление стоимости внебиржевых договоров по кредитам и займам;

- начисление штрафов за невыполнение условий контрактов по поставкам товаров;

- прогнозирование курсов валют

Все банки, выдающие заемные средства другим банкам, пользуются ставкой LIBOR для конкретной валюты на определенный срок. Такой же подход используется при выдаче кредитов частным и юридическим лицам в иностранной валюте с плавающей ставкой. В договоре это обозначается, например, так: «LIBOR 6 п.п.» Если межбанковская ставка равна 2%, то по кредиту придется платить 2 6=8%.

Скандал вокруг LIBOR

Скандал по поводу LIBOR начался в 2008 году. Было выявлено, что начиная с 2005 года трейдеры ряда банков, торгующие на бирже, просто сговаривались со своими коллегами о том или ином курсе ставки. Поскольку по методологии ряд значений при расчете ставки исключается, для влияния на LIBOR потребовался глобальный сговор если не всех, то многих банков.

Нарушение само по себе не было столь критичным для экономики, как игры американских банков с ипотечной недвижимостью во время того же 2008 года, что привело к мировому кризису. Влияние на ставку было минимальным, в пределах нескольких пунктов (пятого знака после запятой). Для большинства такое изменение было незаметным, однако давало самим банкам возможность заработать миллионы при помощи, например, фьючерсов на процентную ставку.

В 2011 году началось расследование в США, через год подключились Евросоюз, Великобритания, Швейцария и Япония. Больше всего нарушений было выявлено в банке Barclays, пытавшемуся к тому же повысить ликвидность путем недостоверных данных о ставках. В результате он выплатил штраф 450 млн. долларов.

В 2012 году вскрылись злоупотребления в банке Societe Generale из Франции, в 2015 году – в Deutsche Bank. В 2016 году Манхэттенский окружной апелляционный суд выявил ошибки в решении суда низшей инстанции, что позволило истцам потребовать возмещения ущерба от всех 16-и банков, участвующих в образовании ставки LIBOR.

Будущее ставки

LIBOR (по предположению FCA) перестанут рассчитывать в 2021 году. После завершения перехода все банки будут рассчитывать аналог LIBOR в соответствии с методологией Waterfall. Впрочем, эквиваленты ставки уже существуют: для евро используется EURIBOR, в России – MIBOR и MIBID. LIBOR могут заменить и ставки OIS, которые рассчитываются, базируясь на уровне дохода от гособлигаций. Независимо от того, чем заменят этот важный показатель, переход предполагается сделать постепенным.

Поделиться в соцсетях

LondonInterbankOfferRate, она же Libor или Либор – процентная ставка, на которую опираются лондонские банки в процессе выдачи кредитов друг другу с целью выхода на необходимый уровень ликвидности. Показатель Libor – ключевой индикатор заключения сделок между банками Великобритании. Актуальные показатели озвучиваются информационным агентством Reuters в 11.

Libor динамика

В истории изменения показателя известны и стремительные взлеты и такие же ощутимые падения. Если Либор демонстрирует тенденцию к снижению, кредиты, которые выдаются с плавающей ставкой ежемесячного процента, становятся особенно выгодными. Эксперименты с понижением и повышением дают ощутимый результат только в том случае, если у заёмщика есть возможность выбирать.

Libor на сегодня

Чтобы узнать актуальное значение Libor, достаточно зайти на один из многочисленных интернет ресурсов, где регулярно обновляются последние значения ставок в разрезе ведущих мировых валют, по которым рассчитывается показатель:

- Канадский доллар CAD

- Датская крона DKK

- Австралийский доллар AUD

- Американский доллар USD

- Евро EUR

- Шведская крона SEK

- Швейцарский франк CHF

- Новозеландский доллар NZD

- Британский фунт GBP

- Японская иена JPU

На показатели Либор сегодня ориентируются не только финансисты Великобритании, но также банкиры из Канады, Швейцарии и США.

Годовая ставка Libor

Годовая ставка LIBOR используется для определения ряда ключевых экономических показателей:

- Фьючерсные и опционные процентные контракты на биржах различных типов.

- Для определения цены большинства инструментов, которые относятся к внебиржевому рынку, в частности облигационные кредиты, займы и другие. Применяется в случае, когда рейтинг получателя кредита заметно ниже в сравнении с ведущим лондонским банком. Ставка кредитования для таких сделок рассчитывается по принципу либор ± маржа по кредиту.

- Расчёт штрафа, если одна из сторон заключения сделки на товарном рынке не выполнила возложенные на неё обязательства.

Значение Libor

- С практической точки зрения Либор считается лучшим показателем среди известных ставок по рефинансированию для многих востребованных инструментов:

- При оформлении синдицированных займов, когда в пользу одного получателя кредита передаются средства нескольких банков.

- Для определения процентных свопов при подписании договора, на основании которого происходит обмен кредитными обязательствами при одинаковой сумме на различных условиях.

- Контракты на основании определённого размера процентной ставки в будущем.

- Фьючерсные контракты на заранее определенные сроки.

Прогноз Libor

Ставка Libor может быть рассчитана для межбанковских кредитов, которые выдаются на различные сроки. Существует одномесячный, трёхмесячный Либор, а также виды ставок рефинансирования с другими сроками. Нередко банковские учреждения принимают депозиты других коммерческих финансовых учреждений, взяв за основу показатель ставки Libor.

Но такая практика возможна только в том случае, если кредитный рейтинг учреждения не ниже показателя АА. Таким образом, ставка Либор сегодня один из наиболее эффективных и универсальных показателей-ориентиров, на котором строятся успешные деловые взаимоотношения банков из развитых государств с высоким уровнем деловой репутации.

Чтобы правильно охарактеризовать средневзвешенный процент межбанковских кредитов, используется ставка Либор. Этот параметр особенно актуален в сфере финансовых организаций межбанковского маркета Лондона. Иначе, Libor rates — такая ставка %, под которую финорганизации представляют друг другу кредиты, чтобы поддержать ликвидность.

Краткое описание

Эксперты утверждают, название ставка Либор — сокращённая аббревиатура, которая произошла от наименования London Interbank Offered Rate. Этот показатель играет важную роль в банковской структуре. Ставка рассчитывается по %, публикуемых Ассоциацией Великобритании. Крупные финбанки, как маркетмейкеры дают всем желающим кредиты на период 1-365 дней в многочисленных валютах. Эксперты с 1985 каждый день рассчитывают Libor в 11-00 по GMT. Полученные данные обнародует издание Reuters Thomson.

Экономисты считают, что даже сам % по бондам более далёк с точки зрения «безрисковая ставка», нежели Либор. Это связано с тем, что ставка от госказначейств довольно часто занижены искусственным образом. Такая тенденция наблюдается после принятия шагов по госрегулированию и возложению налогового груза.

Данные Libor активно применяются на территории Англии. Кроме этого, на цифры смотрят крупные финорганизации, которые расположены в Швейцарии, США и Канаде. Стоит отметить, что Либор широко используется среди рыночных участников как показатель спроса в условиях общей ликвидности финучреждений.

Характерные отличия

Ставка Libor на сегодня используется экспертами как базовый ориентир стоимости денег. Либор, как показатель, необходим для расчёта % разных долговых фининструментов. Объём продуктов маркета с % показателем, зависящим от Libor, включает сразу сотни триллионов в USD. Процент Либор исчисляется для 5 наиболее распространённых валют: фунта стерлингов и евро, американского доллара и франка Швейцарии, иены.

Для этих валют эксперты рассчитывают 7 разных цифровых параметров. Итоговая цифра зависит от даты гашения (максимум 12 месяцев). Эксперты для каждого дня всего рассчитывают 35 разных цифр Либор, обязательно учитываемых квалифицированными фининвесторами всех юрисдикций. Чтобы не допустить ошибку, специалисты опрашивают 16 банков. Все данные фиксируются, а уже потом от них отбрасывают по 25% от крайних значений. У получившегося Либор диапазона вычисляется среднее арифметическое по взвешенному типу, которое округляют до пяти цифр после запятой.

Либор: принцип использования

В архиве можно увидеть практическую ценность, определяющую шаги бизнеса разного типа и, разумеется, финсектора.

Многочисленные преимущества повлияли на то, что Либор используется как ставка ключевого звена в мощных фининструментах:

- Ставка инфляции. В этом случае специалисты могут максимально точно определить скорость периода денежного обращения в финсистеме того или иного государства.

- Расчёт с Либор курса форвардов для поставки сырья (в первую очередь это касается с/х, нефти и металлов).

- Процентная ставка для фондовых ЦБ, векселей, облигаций. Эксперты используют этот показатель в той отрасли, где присутствует плавающая купонная ставка, которая привязана к самому индикатору.

- Котировки универсальных фьючерсов и иных активов, представленных на маркетах. Фининструмент Либор применяется на биржах фондов и сырья, а также в той отрасли, где фигурируют контрактные договора, привязанные к кроссам или мажорам. Такая опция особенно важна активно торгующим на маркете форекс.

- Либор дисконты при операциях с ЦБ.

- Уровень для кредитпродуктов, здесь ставка используется финансовыми организациями для предоставления линий клиентам. В эту категорию входят займы по ипотеке.

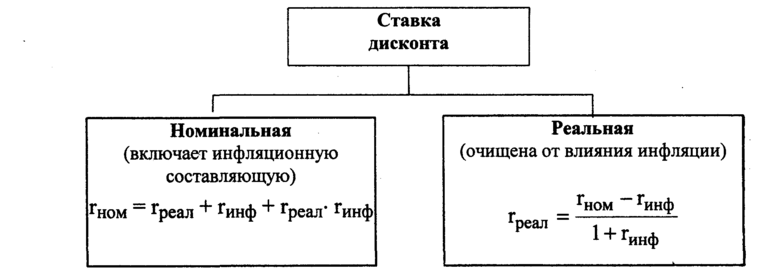

- Ставка дисконта. Базовый показатель, фигурирующий в инвестрасчётах. Это касается не только финсектора, но и тех случаев, когда реализуются проекты в любых экономических плоскостях.

Если начинающий инвестор хочет разобраться как практически работать с Либор, тогда все тонкости лучше рассматривать на примере фунтов стерлингов. Такой вопрос интересен активным пользователям Форекс-рынка и принимающим решение вкладывать свои сбережения в еврорынок недвижимости. Примерно с 2000 ставка отличается снижающимся трендом, следовательно, уменьшается стоимость непосредственно денег. Благодаря этому с Либор можно за годы вперёд спрогнозировать курсы на валютном рынке и выявить подходящий момент создания депозита в той или иной конверсии.

Инвесторам рекомендуется осторожно брать ставку в работу, поскольку Либор относительный показатель. Рынок подвержен влияниям положительных и отрицательных факторов, которые способны искажать реальную стоимость денег.

Влияние на экономику

Именно Либор на сегодня даёт представление о совокупной оценке мирового финансового состояния. Этот показатель является неким «барометром», для огромного количества крупных организаций, специализирующихся на выдаче-получении кредитов. Либор оказывает прямое воздействие практически на любые операции межбанка и в среде частных потоков.

Для аналитиков Либор основная рефинанс ставка для многофункциональных фининструментов и рыночных активов:

- Синдицирование кредитов.

- 1-3 месячные фьючерсы, где ставка фиксированная.

- Ценные бумаги, где нет фиксированного процента.

- Универсальный % своп.

- Ставка будущих периодов.

Стоит отметить, что для любых операций в евро с каждым днём всё чаще используется процент EURIBOR.

Динамика Либор является незаменимой в случаях:

- Ставка, как качественный расчёт % по опционам и фьючерсам. Учитываются минимальные сроки.

- На больших товарных и фондовых площадках, где ежедневно совершается большое количество сделок. Динамика Либор необходима в расчётах штрафов, когда кто-либо из участников сделки не выполняет возложенные на него обязанности.

- Тщательное вычисление финстоимости многочисленных внебиржевых активов, если денежный кредит выдаётся тому заёмщику, у которого рейтинг не дорос до допустимого АА. Тогда точный ставка точного размера по кредиту подсчитывается как обычный Либор, а также «+» или «-» маржи по займу.

Значение в банковской отрасли

Последние данные показали, что на сегодня Либор в USD рассчитывается для разных сроков, востребованных межбанккредитов. Универсальный Libor на 1 мес. представлен как процентная ставка, с учётом которой финансовые организации выдают своим клиентам займы на один месяц. Конечно, банку никто не мешает принять выгодный депозит от стороннего предприятия под стандартную Либор. Такая услуга доступна, если кредитный рейтинг рассматриваемой организации не ниже АА.

Правило очень актуально. Если финансовая организация обладает рейтингом АА, то она имеет полное право привлекать кредитные линии от иных банков, в качестве варианта быстрого наращивания базового капитала. Руководство одалживает финсредства у более развитых предприятий под текущий % Либор (ставка учитывает валюту и дату погашения долга).

Если плодотворная работа поспособствовала избытку капитала, то фактический заёмщик вправе предоставить кратковременные кредиты иным банкам. По такой схеме и функционирует универсальное межбанккредитование. Либор всегда выступает надёжной основой для определения %.

Многочисленные исследования позволили экспертам доказать, что данные Libor больше всего приближены к безрисковой ставке. Этот параметр сумел обойти даже % по гособлигациям. Специалисты объясняют такой эффект тем, что казначейская ставка часто занижается из-за большого количества налогов и давления госрегулирования.

Ставка: возможные перспективы

Несмотря на статус Великобритании, вышедшей из состава Брексит, темпы задействования Либор продолжают увеличиваться. Это связано с несколькими весомыми преимуществами:

- Инвесторы вправе рассчитывать на достаточную прозрачность и простоту расчётов.

- Либор может использоваться для прогноза долгосрока. Большая база статистики истории фиксируется с 1985.

- Ставка, как финансовый индикатор, может использоваться для любых экономических инструментов, которые применяются в инвестиционной отрасли.

- Если банки активно используют в работе Libor, то они относятся к категории организаций с наивысшей степенью безопасности.

Эксперты утверждают, что регулярное применение денежного индикатора Либор позволяет инвесторам добиться финансовой устойчивости к различным негативным факторам.

Либор: правила расчёта

Ежедневно квалифицированный агент ВВА фиксирует данные от 16 самых надёжных и крупных банков. Руководство финансовых организаций предоставляет всю информацию об уровне по процентной ставке, по которой они готовы выдавать финансовые займы другим организациям. Для расчёта эксперты могут использовать только те данные, которые соответствуют актуальным валютам и кредитам срокам до одного года.

Ставка банков, являющихся респондентами, непрерывно мониторится. В силу этого факта Банковская ассоциация Великобритании минимум единожды за год пересматривает ключевые данные по финансовым компаниям, затем публикуют цифры.

Сейчас Libor 6m рассчитывается по стандартной схеме: все цифры, которые были получены РТ организаций, отображаются по убыванию. Эксперты убирают по 4 наибольших и столько же наименьших цифр. После этих манипуляций ставка остаётся с восемью процентными показателями, которые пересчитываются по среднеарифметическому принципу. Полученная в итоге цифра и есть Либор в эти сутки.

В связи с тем, что межбанковские кредиты могут выдаваться в финединицах разных юрисдикций, Libor обязательно должен просчитываться квалифицированными сотрудниками отдельно по всем валютам. Итоговая дневная ставка разветвляется на несколько уровней, которые привязаны к сроку займа. Многие инвесторы предпочитают Либор 12m, так как за этот срок можно получить хорошую прибыль. В общей сложности специалисты публикуют расчёты для 15 периодов.

Последствия кризиса

Все современные махинации с размером ставки межбанка считаются за видимую часть айсберга. Особая опасность заключается в моменте, что за последние 3-5 лет цифра Либор оказалась на критической отметке. Такая тенденция негативно влияет на экономику страны, из-за чего государство ежегодно теряет огромные суммы денег. В конечном итоге приводит к серьёзному финансовому кризису.

Экономика страны построена таким образом, что чрезмерно заниженная % ставка со временем стремится вернуться к первоначальному показателю. Объяснить такой механизм несложно. Если банки будут работать с низкой ставкой, то это будет способствовать стремительному росту объёмов выдачи кредитов. Инвесторы откажутся вкладывать свои сбережения в финансовые организации, если это им будет невыгодно.

Практика показывает, что оптимальный % межбанккредитования актуален в пределах 3-6%. Сегодня ставка занижена. Из-за этого банки злоупотребляют выдачей кредитов и завышают цены на финактивы по всему миру. Экономика даже самых развитых юрисдикций страдает от низких %.

А вы какую пользу извлекаете из ставки Либор?

Ставка LIBOR

Что такое ставка LIBOR?

В банковской системе нередко присутствует избыток денег, когда заемщики не проявляют достаточную активность, а владельцы наличных средств напротив хотят положить их на депозит. В этом случае у банка не остается другого выбора, как одолжить излишек другому банку под определенную ставку. А под какую?

Ставкой LIBOR (London Interbank Offered Rate) называется ставка взаимного кредитования для банков, находящихся на Лондонской бирже. Кроме того, этот показатель является основном ориентиром при начислении процентов для различных кредитных продуктов во всем мире. Данные предоставляются межконтинентальной бирже ICE каждое утро (в 11.30) агентством Thomson Reuters.

Иначе говоря, ставка LIBOR отвечает на вопрос: по какой ставке один банк мог бы занять средства, если бы запросил их у другого английского банка до 11 часов утра?

Эта ставка рассчитывается в Лондоне, поскольку именно в этом городе имеются представительства нескольких сотен банков. Рост LIBOR сигнализирует о подорожании кредитования, тогда как понижение ставки облегчает его и часто используется для оживления экономики — не случайно libor после кризиса 2008 года опустилась к нулю, а по некоторым валютам до сих пор остается отрицательной:

Страница биржи ICE, посвященная ставке, находится здесь: https://www.theice.com/iba/libor.

Что такое процентная ставка LIBOR (англ. London Interbank Offered Rate)?

Что такое процентная ставка LIBOR?

Процентная ставка LIBOR — это Лондонская межбанковская ставка предложения (англ. London Interbank Offered Rate или LIBOR) рассчитывается как средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, которые предлагают средства на сроки от 1 месяца до года в различных валютах.

Ставка LIBOR рассчитывается для таких валют как: доллар США, евро, японская иена, фунт стерлингов, датская и шведская крона, швейцарский франк, а также новозеландский, австралийский и канадский доллар.

Как определяется ставка LIBOR ?

Ставку LIBOR фиксирует ассоциация банков Великобритании с 1985 года. Как уполномоченный агент банковской ассоциации Великобритании агентство Thomson Reuters ежедневно в 11:00 по западноевропейскому времени уточняет у 16 первоклассных банков цену предложения процентных ставок по стандартным срокам от 1 до 12 месяцев со спота. Далее по каждому периоду отбрасывают 4 самые высокие и 4 самые низкие ставки. Оставшиеся ставки составляют среднее арифметическое значение. Таким образом, образуется ставка LIBOR для каждого периода.

Зачем нужна процентная ставка LIBOR?

В глобальном масштабе ставка LIBOR – своего рода эталон процентной ставки по краткосрочным ссудам. Она необходима как ориентир для ставки рефинансирования целого ряда финансовых инструментов:

- фьючерсных контрактов по процентным ставкам на небольшие сроки;

- контрактов на размер процентной ставки в будущем. В таких соглашениях между двумя сторонами определяется величина ставки;

- процентного свопа. Здесь стороны подписывают договор, подразумевающий обмен кредитными обязательствами на различных условиях, но при неизменной сумме. К примеру, «плавающая» ставка процента меняется на фиксированную при условии одновременного изменения типа валюты долга;

- синдицированного займа – передачи средств какому-то одному кредитополучателю от нескольких банков;

- облигаций с меняющейся процентной ставкой. Здесь речь идет о краткосрочном обязательстве, в котором время от времени производится пересмотр процентной ставки. Для расчета используется такой параметр, как доходность по государственным облигациям или межбанковским займам;

- различных валют, которые упоминались выше.

При расчете евро все чаще применяется другая процентная ставка – EURIBOR, которая принимается за основу на европейском межбанковском рынке.

В чем преимущество ставки LIBOR?

Процентная ставка LIBOR имеет ряд следующих преимуществ:

- Международное признание в качестве основного показателя для формирования ставки межбанковских кредитов.

- Возможность долгого периода использования.

- Доступный, понятный и простой механизм расчета параметров.

- Фиксинг по широкому спектру периодов кредитования и валют.

- Широкое применение в коммерческой сфере.

- Банки, данные которых применяются для расчетов, отличаются высоким кредитным рейтингом и повышенной надежностью.

- Возможность оперативного отслеживания текущей информации. По статистике около трети всех операций на рынке Форекс, а также пятой части межбанковских кредитных операций проходит именно в Лондоне. Основная доля всей товарно-сырьевых сделок в Еврозоне также проходит в столице Великобритании.

- Отсутствие требований к резервированию, что только способствует росту объемов рынка.

О махинациях с процентной ставкой LIBOR

- «Теория заговора»: махинации банков на валютном рынке Форекс

- Мошенничество на FOREX: 6 крупнейших маркет-мейкеров заплатят 5,6$ млрд.

LIBOR (что это) – влияние, скандалы и расчет

Что такое LIBOR

Ставка LIBOR – это аббревиатура от английского London InterBank Offered Rate – средневзвешенная ставка рефинансирования, рассчитываемая по процентным ставкам, ежедневно предоставляемым выбранными Британской Банковской Ассоциацией (BBA) 16 банками-лидерами среди маркет-мейкеров денежного рынка, выдающих кредиты банкам-участникам Лондонского Межбанковского Рынка.

Банки маркет-мейкеры предоставляют займы на срок от 1 до 365 дней в различных валютах. Уровень LIBOR rates рассчитывается ежедневно в 11 GMT с 1985 г. и публикуется агентством Thomson Reuters.

По мнению многих финансовых экспертов, даже процент по бондам не столь близок к уровню «безрисковых ставок», как значение LIBOR, ввиду того, что ставки от казначейств, в отличие от ЛИБОР, очень часто бывают занижены в результате налогового груза, а также мер по госрегулированию. Поэтому LIBOR – это процентная ставка, которая очень востребована не только в Англии: на ее значение ориентируются банковские организации Канады, Соединенных Штатов и Швейцарии.

Также ЛИБОР используется финансистами в качестве показателя высоты спроса на ликвидность банков.

LIBOR на сегодня, а также всю динамику ставки можно просматривать на сайтах:

LIBOR простыми словами

В бытовом понимании ЛИБОР – это плавающий процент, под который международные банки готовы предоставлять кредиты другим банкам. Процент определяется для займов в разных валютах, по которым могут иметься существенные отличия.

Чтобы было легче понять, что такое LIBOR

и для чего используется этот показатель,

можно рассмотреть простой пример.

Денежный оборот банков во многом составляют вклады юрлиц и частных вкладчиков. Банки выплачивают клиентам, приносящим свои деньги, проценты по вкладам, которые, в свою очередь, являются частью процентов, полученных организацией от выдачи кредитов. Сами займы предоставляются за счет средств из вкладов. Разница процентных ставок между получателями кредитов и вкладчиками остается банку в качестве дохода.

При этом время от времени возникает большая отрицательная разница между объемами средств от вкладчиков и суммами, необходимыми заемщикам, что создает денежный дефицит. Также может наблюдаться обратная ситуация, при которой у банка будет переизбыток денег на депозитах, которые некому дать в кредит, но он обязан выплачивать проценты вкладчикам. Оба этих обстоятельства в случае бездействия могут привести даже к банкротству банка.

Если у банка образовался переизбыток денежной массы, он предлагает займы для других банков, а в случае дефицита средств сам кредитуется у своих коллег. И значение ставки LIBOR служит в таких ситуациях ориентиром для процентной ставки, под которую банк сможет взять или выдать займ.

Влияние ставки LIBOR на финансовый мир

ЛИБОР представляет собой суммарную оценку состояния финансовой системы мира. LIBOR на сегодня – это фактически «барометр», на который ориентируется большинство организаций, чья деятельность связана с выдачей или получением кредитов. Показатель серьезно влияет почти на все операции, как межбанковские, так и частные, вроде выдачи ипотеки.

Финансовые эксперты оценивают общую сумму средств, которые имеют привязку к ЛИБОР, в $350 трлн в год. Также ставку рассматривают как централизованный индекс, демонстрирующий банковские ставки лондонского и связанных с ним рынков, а также стоимость капитала.

Процентная ставка ЛИБОР (LIBOR interest rate) повсеместно применяется в качестве ставки рефинансирования для следующих инструментов финансового рынка:

- Краткосрочных фьючерсов на процентную ставку.

- Синдицированных кредитов (Syndicated loan).

- Ценных бумаг с плавающей процентной ставкой.

- Процентного свопа.

- Для 10 валют: AUD, USD, CAD, NZD, EUR, JPY, GBP, DKK, SEK, СРА.

- Соглашений о будущей процентной ставке (Forward rate agreement).

Для операций в Единой европейской валюте сегодня все больше применяется ставка по процентам EURIBOR – European Interbank Offered Rate.

Для операций в Единой европейской валюте сегодня все больше применяется ставка по процентам EURIBOR – European Interbank Offered Rate.

Также динамика LIBOR активно используется в следующих ситуациях:

- На товарных площадках, когда совершаются сделки, а также для расчета штрафных мер в случае, когда один из участников операции не выполнил оговоренные условия.

- При расчете контрактов на проценты на фьючерсных и опционных биржах на малые сроки.

- При вычислении стоимости множества внебиржевых финансовых инструментов в случаях получения кредитов заемщиком с рейтингом ниже AA. При этом объем кредитной ставки вычисляется как LIBOR плюс или минус маржа по кредиту.

Зачем банкам нужна ставка LIBOR

Рынок финансов никогда не пребывает в покое. Банковская система любой рыночной экономики находится в зависимости как от тенденций внутри страны, так и от общемировых течений. Финансовые организации строят свою работу на общих правилах и принципах. Высота банковских процентных ставок по кредитам и депозитам для клиентов рассчитывается в соответствии с показателями национального банка и межбанковских уровней.

Для кредитования друг друга банки применяют актуальную на день предоставления или выдачи займа ставку LIBOR. Уровень ставки зависит от валюты и времени предоставления кредита: если средства берутся сроком на 1 месяц, то проценты определяются по значению для месяца, а если на год, то используется годовой LIBOR.

Долларовая ставка ЛИБОР имеет влияние на кредитование по ипотекам в Америке. Уровень процентов по жилищным займам зависит от показателей в валюте США. В этом случае LIBOR напрямую зависит от ключевой ставки Федрезерва.

В России ценообразование сегодня находится в зависимости от банковской политики, поэтому предоставление ипотеки с плавающим процентом, зависящим от ЛИБОР, не имеет широкого распространения. Каждый клиент имеет возможность выбрать подходящую ему ставку – фиксированную или плавающую. В большинстве случаев ипотека с плавающей процентной ставкой наиболее выгодна при небольших сроках заимствования.

Ежедневно в установленное время уполномоченный BBA агент собирает сведения от 16 самых крупных и надежных банков (Prime banks), касающиеся уровня процентной ставки, по которой эти учреждения готовы предоставлять займы другим банкам. Для расчетов берутся данные по разным валютам и срокам кредитования от 1 дня до года.

В число 16 банков-индикаторов входят такие известные структуры, как японский Bank of Tokyo, британский National Westminster Bank, французский Banque Nationale de Paris, американский Morgan Guaranty Trust Company of New York и немецкий Deutsche Bank. Банки выбираются на основе имеющейся информации о позиции в кредитном рейтинге, а также степени текущего участия в операциях на рынке валют.

Работа учреждений, которые включаются в число респондентов для участия в расчете LIBOR, подвергается непрерывному мониторингу. Поэтому Британская Банковская Ассоциация не реже одного раза в год производит пересмотр данных по банкам с последующей публикацией результатов проверок.

Расчет LIBOR Rates производится по простой схеме: цифры, полученные от банков, выставляются в порядке убывания, 4 максимальных и 4 минимальных значения убираются, а оставшиеся 8 процентных показателей приводятся к среднеарифметическому значению. Эта среднее число и является уровнем ЛИБОР на день.

Ввиду того, что межбанковские займы выдаются в денежных единицах разных государств, ЛИБОР просчитывается отдельно по нескольким основным валютам. Кроме того, ежедневная ставка по каждой из валют разветвляется на уровни, привязанные к сроку займа – на день (o/n), неделю (1w), месяц (1m), 6 месяцев, год (1y), – а также промежуточные. Всего публикуются расчеты для 15 периодов.

К примеру, годовой LIBOR – это процент, под который банк согласен предоставить займ сроком на 1 год другому банку, а однодневный – это кредит на 24 часа.

Определенной системы, которая бы демонстрировала зависимость ставок одних сроков кредитования от других, не существует. Значения ставки LIBOR для разных сроков не подлежат относительному сравнению, так как они рассчитываются независимо друг от друга.

История скандалов вокруг ЛИБОР

В марте 2008 г. финансовая общественность начала горячее обсуждение методики расчета LIBOR. В это время были публично раскрыты махинации банков-участников ЛИБОР с занижением ставок с целью сокрытия существующего недостатка ликвидности. BBA пришлось во второй раз за историю существования системы расчета ставки предложения пересматривать правила ее вычисления. Также к проверке присоединился американский Федрезерв.

Впоследствии ассоциация британских банкиров под давлением регуляторов, инвесторов и ФРС была вынуждена увеличить количество участников для расчета LIBOR. Тем не менее эта мера не смогла полностью вернуть доверие специалистов относительно действительного отражения ставкой ЛИБОР существующего положения вещей.

На фоне кризиса, начавшегося в 2008-м, множество синдикатов отказалось от использования LIBOR при расчетах, применяя завышенные ставки. В это время почти полностью было остановлено межбанковское кредитование, и только ЦБ остались единственным источником ликвидности, увеличив объемы краткосрочных займов.

В 2011 г. Комиссия по ценным бумагам и биржам совместно с Минюстом США инициировала расследование в отношении руководства крупнейших банков, чьи трейдеры подозревались в махинациях с процентными ставками. Подозрения в спекулятивныхдействиях банков, пытающихся таким образом скрыть финансовые проблемы, возникли еще в 2008-м. Действия крупнейших банковских структур, по мнению многих экспертов, стали одной из основных причин финансового кризиса в мире.

В ходе расследования были проверены действия со ставками LIBOR, TIBOR и EURIBOR. Проверке подверглись Bank of America, UBS, Deutsche Bank, Royal Bank of Scotland и другие крупные учреждения. Лидером по количеству махинаций оказался банк Barclays, выплативший впоследствии штраф в $454 млн и потерявший в этой связи 16 % стоимости акций.

Четырехлетняя проверка показала, что в 2005–2009 гг. трейдеры Barclays обращались к сотрудникам, которые рассчитывали процентные ставки, с просьбами о понижении или повышении значений, применяемых для ЛИБОР и ЕВРОРИБОР. Всего выявлено 257 фактов подмены цифр, в том числе и по просьбе других банков. Данные действия позволяли скрыть организациям проблемы с финансированием и получить солидную дополнительную прибыль.

Также расследование выявило, что подложные показатели представляли банки HSBC, UBS, Lloyds, Royal Bank of Scotland и другие.

В 2012 г. разразился еще один скандал, касающийся LIBOR. На этот раз под подозрение попал французский Societe Generale. В дальнейшем мошеннические действия подобного характера были выявлены еще у многих банков, что стало основанием для серии штрафов и череды увольнений.

Неизбежный кризис

Другой проблемой, связанной с ЛИБОР и имеющей более серьезные вероятные последствия, является критически низкий уровень ставок, наблюдаемый в последние годы. При таких показателях мировые экономики ежегодно теряют огромные деньги, что может вызвать очень серьезный кризис в масштабе экономики всего мира.

С одной стороны, малые кредитные ставки вызывают рост объема займов, а с другой клиенты не хотят вкладываться в банки с низкими ставками по депозитам, что провоцирует кризис ликвидности.

Адекватные значения LIBOR должны колебаться около уровней в 4–6 %, однако уже несколько лет ставка намного ниже. Следствием этого становится раздувание стоимости активов по всему миру и злоупотребление кредитованием.

Динамика ставки LIBOR с 1989 по 2015 гг.:

Преимущества использования LIBOR

Несмотря на существующие сегодня проблемы, у применения LIBOR есть свои преимущества.

- Простая, открытая и доступная формула расчета ставок.

- Возможность использования в течение долгого времени.

- Повсеместное применение в области коммерции.

- Возможность легко и быстро отслеживать актуальные данные. Статистически порядка трети сделок на Forex, а также 20 % кредитных операций между банками совершаются в Лондоне. Европейские товарно-сырьевые сделки тоже в основном совершаются в британской столице.

- ЛИБОР признана главным ориентиром при формировании межбанковских кредитных ставок.

- LIBOR предоставляет широкий перечень валют и сроков займов.

- В расчетах усредненной ставки участвуют только первоклассные банки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Добавить комментарий